先日Entrepediaが、日本のスタートアップによる資金調達状況をまとめたレポートをリリースしました。このレポートからわかる特に重要なことは、日本国内のスタートアップの資金調達の状況が良いということです。非常に良い状況です。

2017年には、スタートアップによる資金調達が2,790億円に達しました。ソフトバンクによる投資1件分にしか過ぎない、と軽く思う読者もいらっしゃるかもしれませんが、これが前年度比の21.7%増に相当する点を忘れてはいけません。

何とも皮肉なのが、国外ではこの金額があまりに少ないことに驚きの声が上がっている一方、国内では「これってバブルじゃないの?」という声が上がっていることです。

しかし、私はこれがバブルだとは思っていません。なぜなら日本のGDPと比較するとこの金額があまりに小さいからです。日本の経済規模はアメリカの3分の1ほどなのに、日本におけるスタートアップ投資はアメリカの25分の1に過ぎません。投資すべきスタートアップが足りないと反論する方もいらっしゃるかもしれませんが、むしろ既存のスタートップへの投資が足りていない、と私は言いたいです。ユニコーンにスケールアップするには資金が必要なので、日本もそのレベルで戦いたいのであればスタートアップへの投資は少なくとも1兆円に達する必要があると思っています。

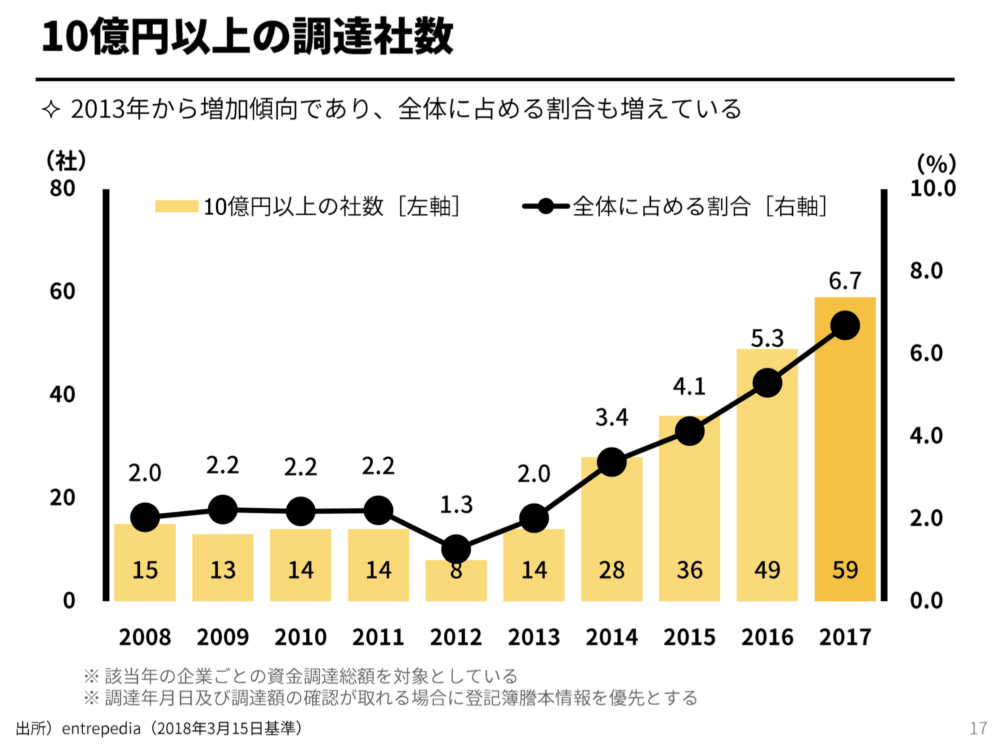

また、10億円超の調達ラウンドが増加傾向にあることは、良い兆しです。日本のスタートアップが行う調達ラウンドの規模は大きくなってきています。これは未公開でいられる期間が長くなることを意味し、彼らにとってのアドバンテージとなるのです。スタートアップがIPOする際にはしばしば、公開株式の株主を満足させるために、長期的成長を犠牲にせざるをえません。未公開でいられる期間が長ければ長いほど、ホームラン級のスタートアップにとっての成果も大きくなるのです。

さらに、大きな調達ラウンドを実施するメリットとして挙げられるのが、大企業の優秀な人材をスタートアップの世界に呼び寄せることができる点です。シリコンバレーのレイターステージのスタートアップが、経営陣やトップクラスのエンジニアに1000万円から3000万円あるいはそれ以上を支払うことをときどき耳にします。活動資金を増やすことができれば、日本のスタートアップもいずれ同じようになるでしょう。他のVCや、CNBCの記事で私自身が語ったように、スタートアップのエコシステムに飛び込む優秀な人材がすでに増え始めています。

スタートアップへの投資と優秀な人材が増えれば、より大きな成果に繋がることは間違いないでしょう。私は今後がこの上なく楽しみです。