本ブログはペイパル・マフィアの中心人物であるピーター・ティール氏らが立ち上げたVC、Founders Fundのプリンシパルを務める、John Luttig(ジョン・ルティグ)氏のブログ「luttig’s learning」の投稿、「When Tailwinds Vanish」を許可を得て翻訳したものです。シリコンバレーのテック企業の指数関数的な急成長がスローダウンしてくるとき、どういった変化が起こるかを多面的に考察しています。

シリコンバレーの急成長を何十年にも渡って後押ししてきた追い風が消えつつあります。その影響はさまざまな方面に波及し、テクノロジー業界全体を揺るがすことになるでしょう。

1990年代後半、インターネットが西海岸のオタクの趣味から全世界の家庭の必需品となり、インターネット利用を後押しする追い風が吹きはじめました。以来、コンシューマーがインターネットで費やす時間とお金はどんどん増えています。スマートフォンとソーシャルネットワークは広く普及し、誰もが使うものになりました。

ビジネスにとってもこれは追い風です。企業がSaaSに費やす金額は桁違いに増大しました。また、クラウドインフラとビジネスツールのカンブリア爆発が起き、会社を立ち上げる際の設備投資という障壁はなくなりました。

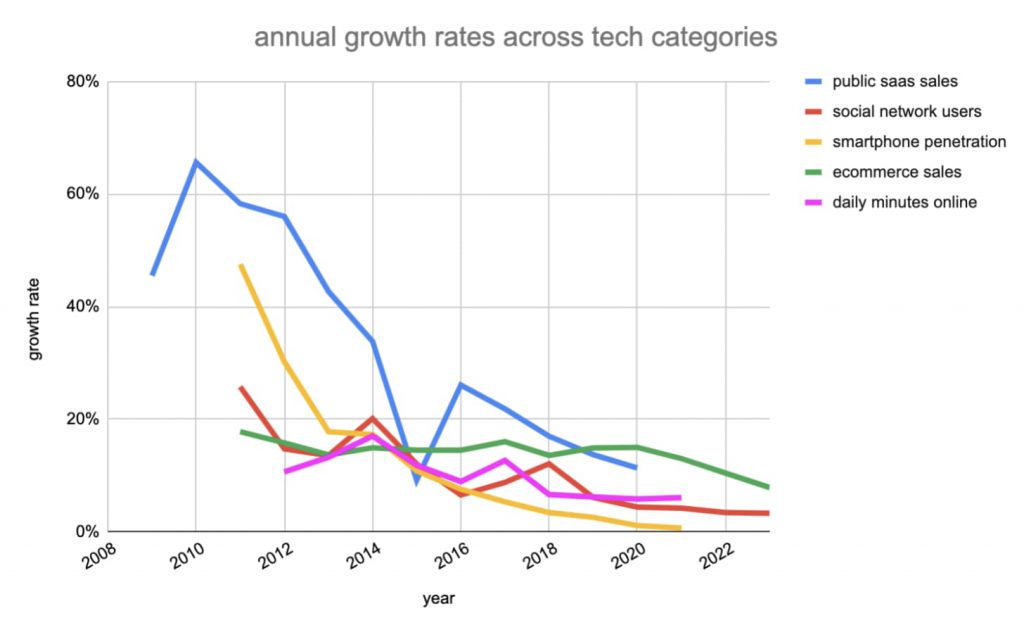

この追い風は市場に年平均20%以上の成長をもたらしました。そして市場のダイナミクスの急速な変化に従来の企業は対応できず、スタートアップが台頭する余地を生みました。SaaSの利用額が年間50%増加していた時代、新しく会社を立ち上げようとする者にとって未開拓の領域を見つけられない、ということなどなかったのです。また、数年おきに消費者がインターネットで使うお金とスマートフォンの利用量が倍増したことで、新しいモバイルアプリが台頭するチャンスが多くありました。

現在のスタートアップの売上の見通しやVCのファンド組成額、バリュエーションの高騰はすべて、この追い風が2020年代も続くことを想定しています。多くの会社のバリュエーションが、拡大の続く上場企業の今後12か月の売上高を基にしたマルチプルで算出されています。つまり、市場の指数関数的な成長が続くことを前提としているのです。しかし、現在の「追い風」の状況を詳しく見ると、違った景色が見えてきます。「追い風」は指数関数ではなく、最終的に成長率が停滞するロジスティック関数なのです。

米国民の多くは、1日に6時間強をオンラインで過ごしています。ソーシャルメディアを頻繁に開き、スマートフォンを使って、オンラインで買い物をするといった具合です。こうした利用は今後も間違いなく増えるでしょう。Eコマースはますます物理的な店舗に取って代わるようになり、SaaSは企業が手動で行っている仕事に取って代わるようになります。

しかし、人がインターネットに費やす時間やお金が100%以上になることはあり得ません。インターネット利用が完全に普及し、飽和したのなら、新しい企業は成長するために、既存企業から収益とユーザーを奪わなければならなくなるでしょう。

他の成熟した産業と同様、シリコンバレーが巨大な経済的重力に対抗して成長を維持するには、戦わなくてはなりません。インターネット史上初めて、スタートアップは市場からの追い風なしに、自社の力で成長しなければならなくなります。ドットコム時代のスタートアップは、オーガニックな市場の成長に成功を後押しされてきましたが、今のスタートアップは営業、マーケティング、オペレーションに多額の投資をして、グロースを勝ち取らなければならないのです。

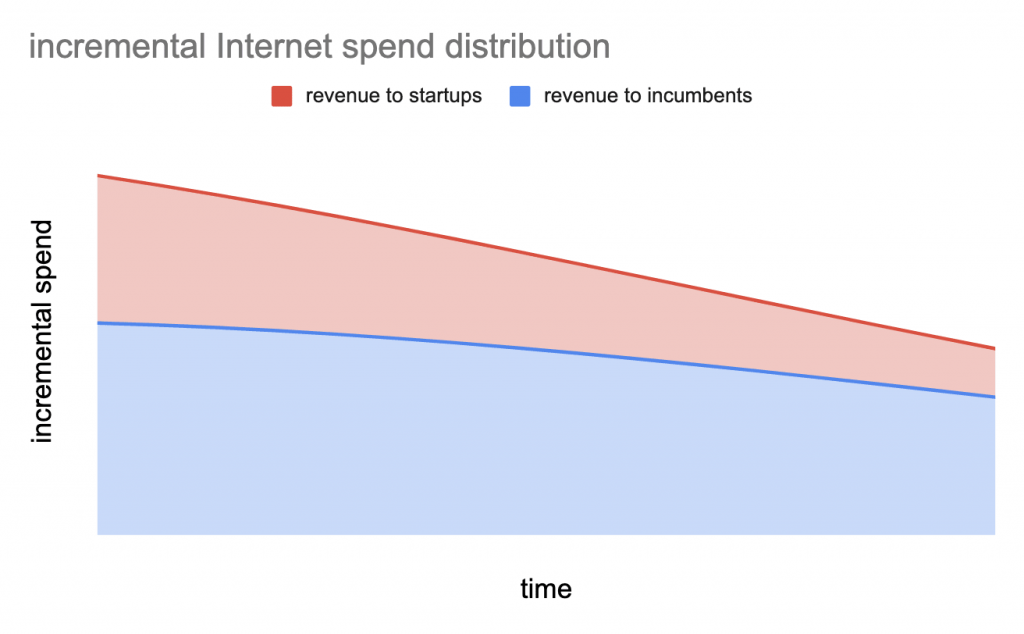

追い風が弱まるということは、支出の伸びが鈍化することを意味します。すでにビジネスを展開しているインターネット企業は、自社プロダクトと市場開拓チームを使って残りのシェアを獲得しにいくでしょう。新しいスタートアップが獲得できる分は少なくなってきています。

インターネットが成熟するにつれ、実際、どのような影響が現れるのでしょうか?これを理解するために、金融面と文化面の両面から見ていこうと思います。まず、インターネット事業を展開するスタートアップと既存企業の間で、ゼロサムゲームが加速することが予想されます。シリコンバレーの各企業は予算を研究開発から販管費へとシフトさせるでしょう。そこに新たな金融インフラが台頭する余地があります。VCは数字ではなく、ビジョンの方でリスクを取って投資する必要があります。次の時代を象徴する起業家や経営者は、過去20年間に登場した起業家や経営者とは違うタイプの人たちかもしれません。

競争:ゼロサムゲームが加速

インターネット企業の数は指数関数的に増えていますが、コンシューマーのインターネット利用量と企業がSaaSにかける支出は伸び悩み始めています。既存企業は囲い込みを狙い、企業間の競争は激化するでしょう。

テクノロジー以外の分野を見て、今後何が起きるか考えてみましょう。

例えば、ボーイングのような会社は、どうやって民間航空機事業を成長させ続けているのでしょうか?確かに、飛行機の需要には名目上の年間成長率がありますが、グロースは基本的にゼロサムであると言えます。競合のエアバスから市場シェアを奪うか、小規模なメーカーを買収するかしかありません。インターネット企業の間でもこのようなことが起きるようになるでしょう。

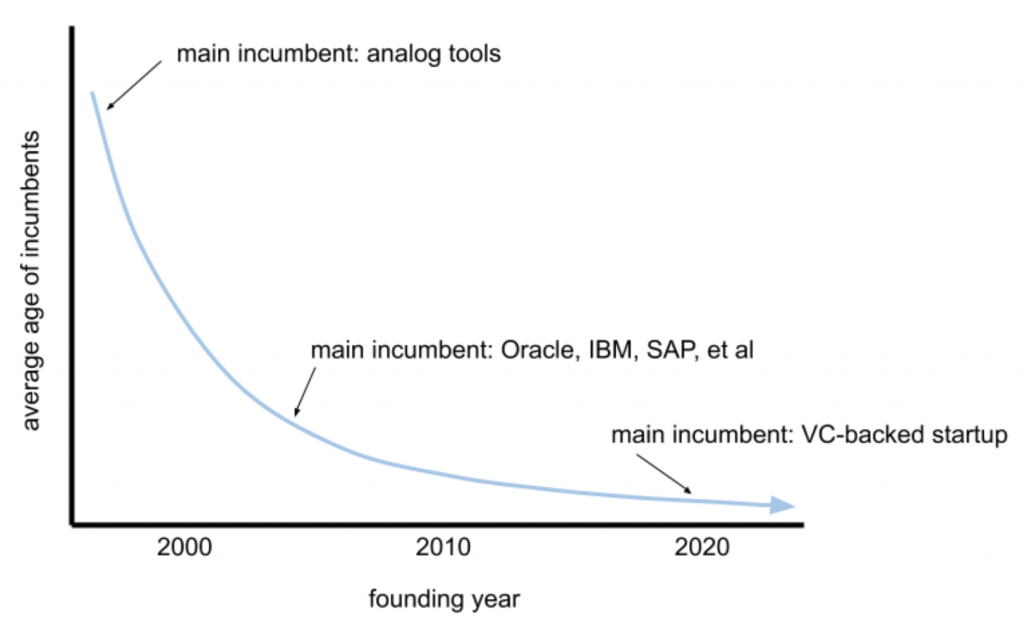

今のインターネット企業は、アナログなペンや紙と競合するのではなく、インターネットファーストな既存サービスと競合するようになってきています。別の言い方をすれば、成熟したあらゆる産業でそうであるように、インターネット業界の収益は最終的にゼロサムになるということです。同じ分野で競合する先行企業の創業時期と新しいスタートアップの創業時期の間隔が年々狭まっていることからもそれが分かります。

マーケットプレイスやソーシャルネットワークなど強力な規模の経済が働くサービスであれば、ブリッツスケーリングのアプローチが有効です。最初にクリティカルマスに到達したスタートアップが勝ちます。

しかし、今でもこの戦略は通用するのでしょうか?

企業レベルではまだ規模の経済から得られるメリットはあります。ブランドの確立やサプライヤーの確保、資金調達がしやすくなります。しかし、今では、ネットワーク効果で広がるビジネスモデルはかなり珍しい存在です。また、規模の経済と同時進行で、テクノロジー業界のエコシステムにおいて規模の不経済が発生しています。人材獲得競争の激化、不動産価格の高騰、洗練されたサービスを提供する先行企業が存在することによる顧客獲得コストの上昇などです。

ブリッツスケーリングは、2020年代の処方箋ではなく、過去20年間の振り返りと呼べるものです。業界レベルの規模の不経済が、企業レベルの規模の経済と打ち消し合う程になれば、「最初に規模を拡大する企業こそ、最初に失敗する企業」になりかねません。ユニットエコノミクスがこれまで以上に重要になります。慎重にグロースを見極められるスタートアップが勝つようになるでしょう。

採用:予算を研究開発から販管費にシフト

ゼロサム競争になれば、スタートアップはこれまでとは違う戦略を取らなければなりません。静的な広告枠への入札が増え、業界全体で顧客獲得コスト(CAC)のインフレが起きています。スタートアップがグロースするためには、これまで以上に販管費に投資する必要があります。

少し考えてみましょう。もし自社の営業費用を50% 削減しなければならない状況になったら、どうなるでしょうか?現在多くのスタートアップが、このような不幸な状況になった場合のことを考えています。

もしGoogleが従業員の半分を解雇した場合、社内で大規模な組織再編が起き、エンジニアは手薄になるでしょうが、財務の見通しはそう悪くはならないと思います。検索(供給)と広告(需要)というGoogleのコアビジネスは自律的な機械が制御しているので、運営に必要な人的資本は限られています。売上高は微減したとしても、純利益に関しては大幅な増加が期待できるのではないでしょうか。

一方で、エンタープライズ向けソフトウェアを提供している会社の場合、法人営業の担当者を減らすごとに会社の成長は鈍化し、カスタマーサクセスチームを縮小

するごとに解約数が増えていってしまいます。

ビットでなくアトムが関わるマーケットプレイス(訳注:ビットは情報、アトムは物理的実体)では営業チームやカスタマーサポートチームは崩壊し、サプライヤーを確保できなくなってしまうでしょう。

この20年間、検索、ソーシャルネットワーク、CRM、Eコマースなどのインターネット企業は、最大の利益率、最小のオペレーションの複雑さ、強力な市場の需要を享受して、成長してきました。

インターネットの成長を後押ししていた追い風が収まった後には何が残るでしょう?これまで以上に厳しい環境です。今のスタートアップは、運営費が高く、市場参入が難しい分野でのソリューション提供に注力する傾向にあります。多くの人手や強い営業力が必要な企業が多くなっています。市場のニーズの弱さ、あるいは厳しい競争環境にあるのがその理由と考えられます。多くの場合、これは営業活動やサービス提供にかかるコストが高くなることを意味しています。同じクライアントを複数の営業担当者が狙い、1つのクリックを巡って入札が相次げば、顧客獲得コストは必然的に高くなります。これは単純に需要と供給の問題です。企業が販管費への投資を増やせば、結果として粗利益率は下がることになるでしょう。

今度は営業費を削減するのとは逆の方向から考えてみましょう。もし1,000万ドルあったのなら、自社のどの部分に投資しますか?

インターネットの成長期、C向けサービスを提供するインターネット企業は、エンジニアやプロダクトマネージャー、デザイナーを採用する形で、研究開発に投資してきました。よく知られているように、インターネット企業は少ない従業員数で会社を大きくしてきました。15か月で3,000万人のユーザーを獲得したInstagramの社員数は13人でした。創業からわずか5年で5億人のユーザーを獲得したWhatsAppの社員数は50人でした。彼らは、十分なスケールを獲得してから、ユーザーベースのさらなる拡大のために採用を始めたものです。

今の有力スタートアップは、彼らとは違うことを考えています。例えば、フードデリバリーやライドシェアといった、物理的な要素のあるマーケットプレイスを運営する会社の場合、各地でオペレーションを行うための人員採用やサプライヤーの確保のために投資するでしょう。SaaS企業であれば、営業担当者の増員やマーケティングキャンペーンのためにお金を使うでしょう。このような販管費への投資は、ビジネスの成長のために必要不可欠です。これまでグロースの中心は研究開発でしたが、2020年代では販管費がグロースにおける重要なベクトルとなります。

グロース:販管費へのシフトで、グロースはより予測可能に

悪いことばかりではありません。販管費への投資が増えるほど、インターネット企業は自社のグロースに必要な要素が何か、より明確に理解できるようになります。

起業家にとって、コアビジネスのグロースに欠かせない社員が誰であるのかを理解するのはとても重要なことです。

C向インターネットの時代、研究開発への投資はプロダクトの改善に役立ちましたが、多くの場合、それは財務的に定量化できるものではありませんでした。採用周りのROIはプラスだったとしても、詳細は比較的、曖昧だったのです。年間8万ドルでエンジニアを雇えば、ユーザーを保持し、ユーザーベースを育てる機能を開発できます。しかし、それだけで自社の年間6桁の売上増を期待したりしないでしょう。

インターネットの普及が始まったばかりの頃は、研究開発への投資が正攻法でした。しかし、研究開発で得られる利益は減少しています。誰もが技術的負債とエンジニアリングの調整における教訓について読んでいるはずです。今、多くのC向けインターネット企業が、利益を研究開発に再投資するより、貯蓄するようになってきています。

Paul Graham氏は、「あなたの会社のオペレーションにかける人員の規模に感心する来客は、暗に、『このしょぼいプロダクトを作るのに、本当にこれだけの人員が必要だったのか』と言っているようなものだ」とツイートしています。しかし、これはスタートアップの人員が研究開発に充てられ、小規模なチームが望ましいと考えられていた時代の話です。

今の有力なテクノロジー企業は、販管費にかける割合が高くなっています。人員の多さはグロースの結果ではなく要因なのです。C向けインターネット企業は、ユーザーグロースを達成してから販管費を増やしましたが、労働力を必要とするマーケットプレイスやエンタープライズ向けサービスを提供する企業はグロースを達成するために販管費に多く投資しなければなりません。

- C向けインターネットサービス:ユーザーグロース→資金調達→研究開発への投資

- 労働力を必要とするマーケットプレイス:資金調達→販管費への投資→ユーザーグロース

- エンタープライス向けサービス:資金調達→販管費への投資→ユーザーグロース

今まで以上にツールが増え、起業しやすくなっていることを考えると、上記の流れは、直感に反しているように思うかもしれません。そろそろ創業者1人で会社をユニコーンにするところがあってもいい時代なのではないかと。しかし、スタートアップの設備投資におけるデフレは、人件費、運営費、流通コストなどのインフレにより相殺されます。スタートアップの成功がゼロサムになるほど、グロースにかかる金融資本、人的資本はさらに高くなるでしょう。

この5年間で、投資の軸が研究開発から販管費に移り変わったことで、スタートアップのROIは予測しやすくなりました。エンジニアの採用に比べると、営業担当者やオペレーション担当者の採用はどのくらいトップライン(売上の上昇)やボトムライン(LTVの増加)に貢献したか、明確な数字で把握できます。しかし、費用対効果が予測可能になると、必ずコモディティ化が進みます。許容範囲内の成果が得られるうちは、グロースのために、企業は投資を加速させるでしょう。費用対効果が少ないビジネスは、一定の成果を得るのに量で補う必要があります。同じキャッシュフローを得るのに、より多くのお金をかけなければなりません。

この環境では、グロースを仕組み化するサービスの需要が高まるでしょう。シリコンバレーのインターネット企業にとってグロースは重要なボトルネックとなり、それに応じて、グロースを測定、促進できるソフトウェアが求められるようになるということです。例えば、営業、マーケティング、財務、オペレーションといった部門間を横断する形でROIのトレードオフを定量化し、起業家が自社のグロースのために戦略的な判断を行えるようにするツールなどです。

新たな金融サービス:サンドヒル・サックス

起業家志望の人は、シリコンバレーのゼロサム化に尻込みする必要はありません。今回の市場の変化は、シリコンバレーにテクノロジー業界のための金融サービスの層を構築するチャンスでもあります。この金融サービスの層は、ゴールドマン・サックスがアメリカ中の他の業界の企業に提供しているサービスをシリコンバレーで提供するようになります。

ゴールドマン・サックスの仕事は一体何でしょうか?彼らはアメリカ中の企業にグロースを促進する金融サービスを提供しています。M&Aのアドバイス、IPOの引受、プライベート・エクイティ、デットファイナンス、ファンドの運用、個人向けウェルス・マネジメント、マーケットメーカー、投資調査といったサービスです。

販管費のROIが予測可能になると、シリコンバレーにVC以外の金融機関が登場し、ゴールドマン・サックスと同じような形で、シリコンバレーの会社のグロースを後押しするようになるでしょう。これらの金融機関は、弱まりつつある市場の追い風を部分的に補うことができるはずです。テクノロジーを活用することで、彼らの提供する一連の金融サービスはより効果的なものになるでしょう。例えば、オペレーションKPIに基づくリアルタイムな債券発行、ソフトウェアビジネスのARR(経常収益)の証券化、個人投資家向けSaaS債の発行などです。

スタートアップが銀行と接点を持つのは多くの場合、IPOが近づいてきたときだけです。しかし2020年代にはテック・アドバイザリー・サービスが登場するでしょう。彼らは、グロース段階のスタートアップが財務戦略と事業戦略を切り離し、財務的な目標を達成するためのサービスを提供するようになります。

既存の金融機関に、なぜその役目は果たせないのでしょうか? 彼らは、1) テクノロジー業界の指標(ACV、チャーン、LTV、エンゲージメントなど)を用いて金融サービスを提供する方法を知りませんし、2) 金融サービスにプログラミングを活用するテクノロジーのDNAも持ち合わせていません(サンドヒル・サックスにはあるでしょう)。サンドヒル・サックスになるのは、これから登場する新しいスタートアップかもしれません。あるいは、テクノロジーに加え、VC業や銀行業を理解しているフィンテック企業かもしれません。私は、新しいスタートアップかレイトステージのフィンテック企業ではないかと予想しています。

訳注:「サンドヒル・サックス」は米国トップティアVCの集積地であるサンドヒルロードと、ゴールドマン・サックスをかけた造語

Alex Danco氏が先日公開した「Debt is Coming」の記事でも伝えているように、ARR(経常収益)の証券化(つまり将来のARRを割引価格で販売すること)が近く実現するでしょう。証券化の最大の壁は、人々の意識と言えます。ベンチャーデットには「たった10セントで買える美味しいサンドイッチのようなものだけれど、たまに顔の前で爆発する」という偏見が付きまとっています。これは時代遅れのベンチャー向け融資を営む金融業者らの評判と強く結びついているだけです。PipeやClearbancといった企業は、すでに証券化に付随する偏見を払拭しつつあり、今後数年で証券化に対する正しい認識が浸透するようになるでしょう。

証券化が広まれば、機関投資家と個人投資家の両方にとってARR証券は、債券のような資産クラスになるでしょう。ARR証券を、株式とのリスクのバランスを取る債券的な金融商品としてポートフォリオに組み込むことが常識になります。そしてそのための市場を作るのがサンドヒル・サックスです。

VC:数字ではなくビジョンにについてリスクを取った投資をする

サンドヒル・サックスが台頭すれば、VCの資金は、スタートアップの営業やマーケティング、一般管理費などではなく、研究開発に投じるべきであるということが明確になります。

VCの多くは、レイトステージのソフトウェア企業に投資することに注力しています。もちろん、そうした投資がなくなるわけではありませんが、売上の見通しが立っている会社は、融資や証券化といった他の選択肢が選べるようになります。VCは、営業/マーケティング、一般管理費、研究開発に投じるリスクを分けて考えるようになるでしょう。

では、シリコンバレーの金融サービスがコモディティ化する中、VCはどのようにアルファを得ればいいのでしょう。ありがたいことにこの業界にはまだVCにとって引き受けるのが得意なリスクのタイプがいくつか残っています。

- 研究開発リスク:このテクノロジーは実現できるか?

- 起業家リスク: このチームで作れるか?

- ビジョンリスク:このアイデアは大きく育つものか?

- マクロリスク: このスタートアップは2030年代の政治、経済、競争環境の中でも生き延びることができるか?

VCは、過去の実証データや前例があまりない分野の企業に投資することで、報酬を得ることができます。そもそもそれがベンチャーキャピタルの存在理由なのです。テクノロジー面で前例がない特徴的な企業(防衛や健康保険関連など)や、まだ実証データの少ない企業(バイオテクノロジーやローンチ前のプロダクト)は、追い風が消える影響を比較的受けにくいでしょう。

レイトステージのスタートアップが、プライマリー市場での株式に基づいた資金調達以外の方法を選ぶようになれば、グロース投資家にとって、セカンダリー市場で投資することがリターンを得るのに重要になってきます。CartaとForgeはマーケットメーカーとして、独自のポジションを確立しつつあります。彼らは、セカンダリー投資を可能にするRIA(SECに登録された投資顧問)です。

レイトステージに投資するベンチャーキャピタルの多くは、他のファンドが低いマルチプルでの出資を引き受け、その結果、企業のバリュエーションが高くなることを嘆いています。今後もグロースステージでのマルチプルの期待値が低くなるなら、レイトステージで債券を発行する方が相対的に魅力的な選択肢となるでしょう。起業家にとっては株式の希薄化が防ぐことができ、投資家にとってもIRRが保証されます。

起業家:新しいルール

1990年代後半、2人のエンジニアがガレージで起業する、というのが典型的なスタートアップの創業チームでした。HP、Apple、Amazonなどの成功で、私たちの脳にそう刷り込まれています。この方式がうまくいったのは、極力既存の業界の影響を受けずにオンラインのための事業を創造できるコンピューターオタクが必要だったからです。

しかし、今やインターネットの基盤は出来上がっています。新しいスタートアップとインターネットファーストの先行企業との競争が激化する時代の有望なスタートアップの創業チームはどのような姿をしているのでしょうか?もちろん、これまで同様、業界を知らない人が、新しい観点で事業を作っていくことに価値はあるでしょう。ただ、相対的に見ると、起業家にとって、1) オンラインビジネスのグロースに関わった経験がある、あるいは2) 既存の流通を理解していることがこれまでなかった優位性となりそうです。

新しい分野の研究開発に挑むスタートアップの創業チームは、これまでの創業チームとは違うタイプかもしれません。次に成功する創業チームはアカデミアから離れ、ガレージで研究する科学者かもしれません。創業チームの最初のメンバーは大学のルームメイトではなく、スタートアップ業界の専門家であるかもしれません。

キャリアパスと教育:STEMに経済学が加わるか?

1990年代と2000年代、経済的成功、キャリアへの影響、社会的資本といったほとんどすべての指標でコンピュータサイエンス専攻が圧倒的に秀でていました。エリック・シュミット、メグ・ホイットマン、マーク・アンドリーセン、マリッサ・メイヤー、マーク・ザッカーバーグ。彼らは全員STEMに属する学問を専攻しています。

成熟したシリコンバレーでは、どのようなキャリアパスが望ましいのでしょうか?

今後、インターネットの先を見据えたプラットフォームを構築していくことを考えると、生物学や機械工学のような分野に再び注目が集まるかもしれません。

インターネット業界では「グロース」が不足するため、それを補おうと労働市場にも影響が現れるでしょう。すでにグロースエンジニア、グロースチーム、グロースマーケティングといったように、グロース関連の職種が増えています。

また、近い将来、スタンフォードでコンピュータサイエンスを専攻する学生の目標がエンジニアになることではなくなるかもしれません。プロダクトマネージャーやチーフスタッフになることが、大学卒業後の新しいステータスシンボルになるのではないでしょうか。これは会社組織の変化に起因します。シリコンバレーで販管費にかける割合が増えるのに従い、クロスファンクショナルな役職が重視されるようになると考えられます(逆に言えば、純粋な研究開発の役職の価値が低くなるということです)。

営業やマーケティングといった役職が重視されるようになれば、経済学、統計学を学ぶことが再び重要視されるかもしれません。経済学は、「プレファイナンス」の学位と考えることができますが、2008年以降、スタンフォードの経済学部の卒業生は50%近く減少していました。投資銀行で働くことの魅力が下がり、コンピュータサイエンスを学ぶ魅力が増していたのが要因の1つです。シリコンバレーにグロースを維持する金融インフラが台頭すれば、「コンピュータサイエンスとファイナンス」のハイブリッド専攻が登場してもおかしくありません。

結論

インターネットの成熟はテクノロジー産業のあらゆる金融面、文化面にさざ波が広がるように影響を及ぼしていくしょう。テクノロジーの採用が遅れている分野では、今後も100億ドル規模の企業が誕生することが予想されます。例えば、リーガルテック、建設、農業、採鉱業などには新しいテクノロジー企業が台頭する余地があります。しかし、次の1,000億ドル規模になる企業は、純粋なインターネット企業である可能性は低いでしょう。

未来のシリコンバレーの風景は、今日とは違っているはずです。同じ成功譚は何度も繰り返されるものではありません。けれど、インターネットでビジネスをするチャンスがなくなるわけでもないでしょう。実際はその逆です。現在、インターネット普及率を示す曲線のどこに私たちが位置するのかを把握することで、目の前にあるチャンスが明らかになります。起業家はこの機に、オペレーションの費用対効果を理解するためのツールやインターネット企業のための金融サービス、あるいはインターネットの先を見据えバイオテクノロジーやエネルギーに関わるプラットフォームの開発を検討することができるはずです。