2019年に上場する企業でも30〜40年前に上場したインテルやマイクロソフトと同じプロセスでIPOしているが、「こんなのは馬鹿げてる」――

2018年に上場したストリーム配信のSpotifyでCFOを務めるBarry McCarthy氏の発言は、いま米国の資本市場で巻き起こる2つの地殻変動を象徴しているように思えます。

Spotifyは従来からあるIPOのプロセスを経ず、ダイレクトリスティングと呼ばれる新しい手法で上場したことが話題となりました。ダイレクトリスティングは直訳すると「直接上場」で、IPO時の株式の公募や売出しに関わる業務を仲介する「アンダーライター」と呼ばれる投資銀行を介さずに、直接証券取引所に株式を上場してしまう方法です。

2019年にはSlackが、また2020年には国防向けにデータ分析を提供するPalantir、タスク管理SaaSのAsanaなど大型のSaaS銘柄が、次々とIPOではなくダイレクトリスティングを選んだことで大きく注目を集めています。

ダイレクトリスティングと歩調を合わせるようにSPACも加熱

冒頭の言葉にあるとおり、従来のIPOには欠陥があると考えるプレイヤー(創業者やVCなど)がダイレクトリスティングを選ぶ傾向が強まっていますが、もう1つ、同じ問題意識から、従来型IPOを回避して資本市場に株式を上場する手法として「SPAC」(Special-Purpose Acquisition Company:特別買収目的会社、スパックと発音する)を使う企業が急速に増えています。先に受け皿となる「企業買収を目的とする企業(SPAC)」を上場させて資金を集めておき、2、3年以内にターゲット企業を選定。その企業を買収して、多くの場合は被買収側社名を新社名として、事実上IPOを回避して上場企業とする方法です。

例えば直近の例だと、2017年創業のテレヘルス系ユニコーン企業のHimsがSPACを利用した上場を計画しているとWall Street Journalが10月1日に伝えました。Himsの時価総額は1,690億円となり、Himsは約295億円の資金を得るといいます。

ダイレクトリスティングとSPACの2つは、従来のIPOプロセスに対してできた代替手段で、関係者らの問題意識は似ています。件数が急速に伸びてきた時期も一致しています。

昨日はCoral Capital創業パートナーCEOのJames Rineyがダイレクトリスティングについて記事を書いたので、この記事ではSPACについて、まとめたいと思います。ただし、ここで書いていることは米国の資本市場の動向です。日本と米国では上場のプロセスや実務は異なるところも多々あり、ここでの議論が日本で当てはまるわけではないことに留意ください。

7年で35倍、2020年に5兆円規模になったSPACによるIPO

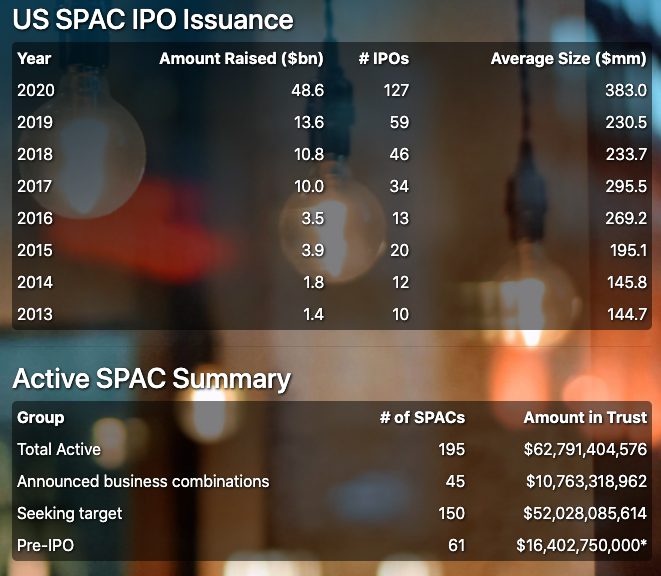

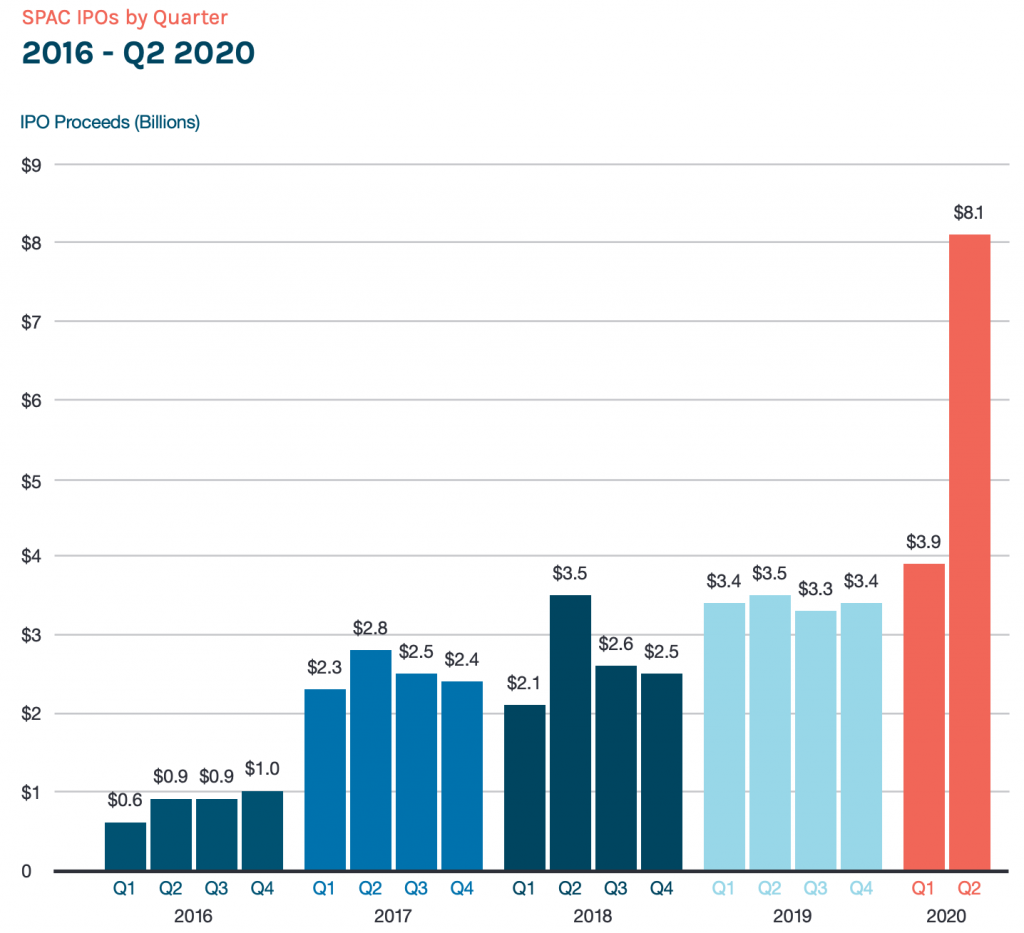

猛威といって良いほどのSPACの隆盛を数字で見てみましょう。以下の数字はSPACのデータベースを提供するSPAC Researchによる集計です。

2013年に10件だったSPACによるIPOの件数は、2020年には127件と12倍以上となっています。また、SPACによる資金調達額ベースだと約1,500億円から2020年には約5.1兆円と35倍もの規模になっています。SPACの平均サイズも、かつて150〜200億円だったものが、現在は400億円と大型化していることが分かります。誰がどんなSPACを立ち上げているかは後述しますが、2020年10月上旬現在時点で、買収企業を決定済み・模索中というアクティブなSPACは195本あり、その合計資金額は約6.6兆円にものぼります。

石油セクターで企業法務に特化した法律事務所のVision&Elkinsがまとめた別の集計でも、過去4年で急速にSPACによるIPOが増えていることが分かります。2020年の加速は火を見るよりも明らかです。

そもそも現行IPOの何を問題としているのか?

ダイレクトリスティングとSPACが現行のIPOの代替手段として加熱するからには、現行のIPOに何か不都合があるわけですが、それは何でしょうか?

「伝統的な株式公開のやり方は構造的に壊れていて、シリコンバレーの創業者や従業員、投資家から毎年何千億円も奪い取っている」

歯に衣着せずにそう断罪するのは、DropboxやTwitter、Uberなどへの出資で知られるベンチャーキャピタルのBenchmarkジェネラル・パートナー、Bill Gurley氏です。Gurley氏はブログやツイッターで、IPOが抱える問題を繰り返し指摘しています。SPACに関して述べるブログ投稿は、大きく2つの問題を指摘しています。

- ほかの金融商品と違って価格発見に市場アプローチを使っていないこと

- アンダーライター(投資銀行)の顧客であるバイサイドの機関投資家だけが優先的にIPOの公募にアクセスできること

現行IPOでは上場に必要な情報開示書類などを公開したら、「ロードショー」と呼ばれる機関投資家まわりをすることになります。そこで個別交渉を行い、IPO時の株価を決定していきます。問題は、ここに関わっている投資家の数が上場後に関わる一般投資家を含めた投資家の数に比べて極端に少ないこと、提示額の97%が買い注文を出すくらいの価格設定にするようアンダーライターにアドバイスされることだと、IPOのロードショーの現場経験を数多く踏んできたGurley氏は指摘しています。買い注文は売り出す株式総数の30倍となるくらいが、ちょうど良いというのが通例だそうです。

「この価格で買いませんか?」というオファーに97%の買い手が応諾する。しかも供給量の30倍の申し込みがある。それを家や自動車の中古販売で考えてみれば、これがいかにおかしな話か分かるだろうと、そうGurley氏は指摘しています。

その結果何が起こっているかと言えば、IPO直後に株価が跳ね上がる「IPOポップ」(pop:小さくパンッと弾けること)です。Redpoint Ventures VPのJamin Ball氏はTwitter上で直近のIPO銘柄の初日騰落率として、nCino(+195%)、Agora(+153%)、Lemonade(+139%)、ZoomInfo(+62%.)などを例に挙げて批判しています。

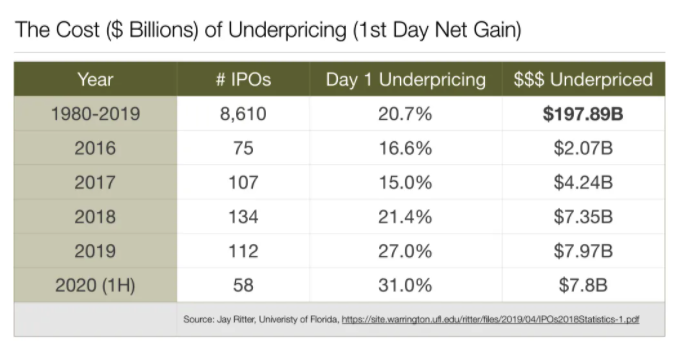

IPO直後に株価が跳ね上がるのだとしたら、逆に値付けが低すぎるということです。Gurley氏は2020年上半期のIPO銘柄は平均して31%も低い値付けがされていて(IPO初日に31%上がる)、この乖離は年々広がっていて、これは不当な富の移転ではないかと指摘しています。

この31%の乖離に、一般的なIPO手数料の7%を加えた38%という数字が、創業者や従業員、VCから見た場合の現行IPOの本当のコストだとすれば、避けたくなるのも無理もないかもしれません。

この「富の移転」とする部分については反論、もしくは誤解だと指摘する人々もいます。例えば、Andreessen HorowitzのAlex Rampell氏とScott Kupor氏は連名のブログ投稿で、伝統的IPOのプロセスにおけるプレイヤーの種類と価格決定プロセスを解説し、IPOポップという現象は需給バランスのために起こっているだけであると指摘しています。といって、現行IPOに問題なしと言っているのではなく、仕組みに課題はあるが、そこに関わるアンダーライターたちに悪意を読み取るのは間違いだと示唆しています。

なお、Rampell氏とKupor氏は改善案として、

- 価格発見がより機能するよう、より多くの需要を集めることに注力する

- 未上場と上場の境界線が滑らかになるイノベーションの継続

- 伝統的なロックアップによる需給バランスの崩れを改善する

と言っています。

不当かどうかは別として、テック系投資家であれば、物理的に投資家まわりをして少数のデータポイントだけで手動で株価を決定する「ロードショー」というやり方には、もっと別の良い方法があると考えるのは自然かもしれません。

例えば、「リーンスタートアップ」の概念を広めたことで知られるEric Ries氏が創業者であるLTSE(Long-Term Stock Exchange)という新しい証券市場は、まさにこうした問題を背景に出てきた、全く新しい資本市場のあり方を提示する試みだと思います。LTSEはスタートアップ向けにはキャップテーブル(株主や持株比率を記載した資本政策表)を管理するツールを提供していたり、バーンレートからのランウェイ可視化、採用計画管理の可視化などの機能も提供しています。これはスタートアップ側に利便性を、株式市場の参加者には透明性を提供する仕組みで、上場のはるか前から情報開示の透明性を高めることになるかもしれません。また、LTSEは長期株式保有者に経済的インセンティブをつけることで、短期の投機的売買を抑える仕組みを取り入れています。LTSEは2019年5月に米国史上14番目にSECに承認された証券市場となっています。Andreessen HorowitzはLTSEに出資しているVCですから、上記の議論をしているときには、LTSEのことが念頭にあったのではないかと思います。

創業者やVC、市場参加者にとってのSPACの利点

創業者から見たSPACのメリットは、IPOに比べてコストが安く済む点と、トランザクションにかかる時間が短くて済むことです。また、過去1、2年でSPACの新規立ち上げは加熱していて、その諸条件や取り決めについて競争が起こっていますから、特定のSPACと条件が合わなければ、他を当たれば良いという競争環境が生まれているということもメリットと言えそうです。IPOのように株式公開後一定期間(90〜180日間)、持ち分を売却できない「ロックアップ」がないことも、創業者やVCにとってはメリットです。

市場の投資家から見たときにSPACが売り出す株式やワラントを購入する利点としては、単価が低く買いやすいことがあります。多くのSPACでは株式とワラントをまとめて、1ユニットを10ドルで売り出します。ただし、これは個人投資家が多数流入してハイプになりやすい面もあります。また、買収企業が気に入らなければ、その買収の前に売却して買収に参加しない選択肢も残されています。さらに、今後市況の悪化が予測されるなか「お買い得」の買収すべき企業が増えるという予測も、投資家がSPACを選ぶ理由になりそうです。

映画「マネーボール」のビリー・ビーンもSPAC立ち上げ

SPACの歴史自体は古く、1990年代からペニー・ストックと呼ばれる小型株の上場で使われることが多かったようです。SEC(米国証券取引委員会:US Securities and Exchange Commission)の解説ページによれば、むしろこちらが主流で、解説文の最後の段落で最近のSPACへの言及があるくらいです。

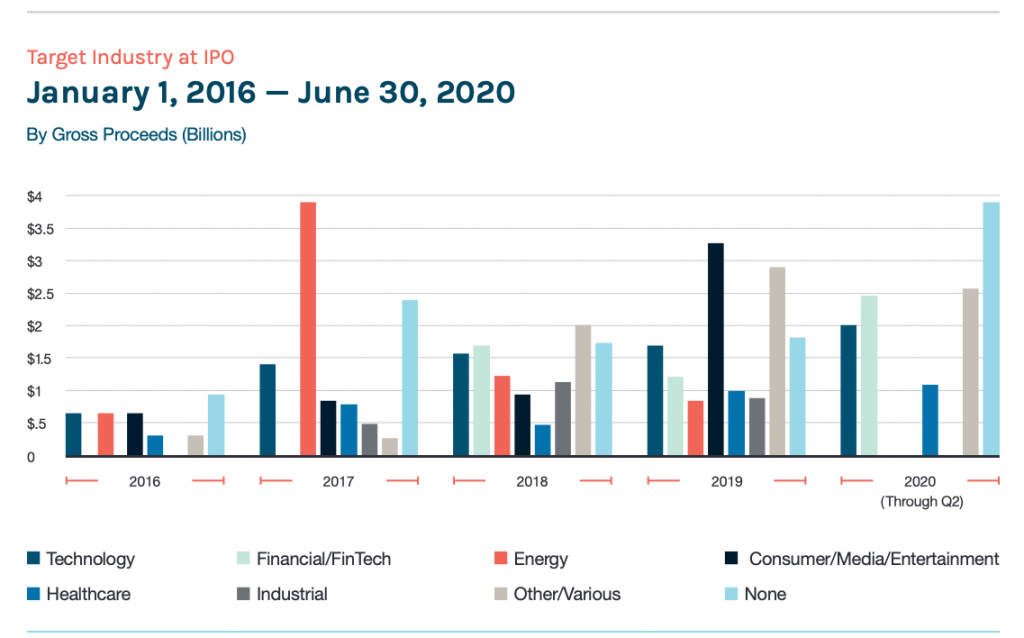

過去2、3年でどういう人たちが、どんなSPACを立ち上げ、どういう買収を実行してきたかをいくつか紹介します。なお、SPACは立ち上げ時に買収企業の事業ドメインを規定していることがほとんどですが、その領域はテック系だけでなく、以下のようにエネルギー、エンタメ、メディアなど多岐にわたります。

Source: Special Purpose Acquisition Companies: An Introduction(Vinson&Elkins, 2020)

Source: Special Purpose Acquisition Companies: An Introduction(Vinson&Elkins, 2020)

スポーツ専門SPAC:RedBall Acquisition

私がブームを象徴しているなと思ったのは、2020年7月28日にIPOを申請した「RedBall Acquisition」というスポーツビジネスに特化したSPACです。規模が約520億円と大きいのもそうですが、PEファンドのRedBird Capital Partnersとタッグを組んだのは、映画「マネー・ボール」で知られるBilly Bean氏です。元MLBのプロ野球選手であることよりも、18年間に及んだオークランド・アスレチックスGM時代のデータと統計分析に基づく卓越した球団運営で知られた人物です。近年はヨーロッパでプロスポーツチームへの投資やアドバイザーを務めるなどもしてました。スポーツビジネスへの投資が盛んになるなか、こうして業界著名人がPEファンドをスポンサーとしてSPACを立ち上げるのが1つの形かもしれません。RedBall Acquisitionはすでにフランスのサッカーチーム、トゥールーズFCの買収を決めています。

Twitterの元CEOやFacebookのエンジニアリングヘッドもSPACへ

ベンチャーキャピタル、Social Capital創業者でビリオネアーの投資家であるChamath Palihapitiya氏は次々とSPACを立ち上げています。最初に立ち上げたSPACでは2019年にVirgin Galacticを買収し、2020年9月には2つ目のSPACで不動産テックのOpendoorを買収により上場させています。このディールによりVirgin Galacticは約470億円の資金を得て、時価総額が約2,400億円の初の宇宙観光の上場企業となりました。Opendoorのほうは約5,050億円の評価額で買収され、SPACスポンサーであるPalihapitiya氏とBlackRockからの分も含めて約1,070億円の資金を得ました。

これだけでも活発ですが、Palihapitiya氏は、さらに3つのSPACを立ち上げることを9月に明かしています。SPACの4号が約370億円、5号が約680億円、6号が約1,050億円となっています。興味深いのは上記のスポーツ専門SPACのように、これらSPACのディレクターとしてNextdoor共同創業者で元CEOのNirav Tolia氏や、Twitter元CEOのDick Costolo氏、Facebookの元エンジニアリングヘッドのJay Parikh氏などを迎えていることです。SPACのスポンサーは著名投資家や投資銀行、PEファンドがなることが多いですが、それぞれの業界の目利きをディレクターに据えているということです。

破格、約4,000億円のSPACを立ち上げたBill Ackman氏

規模の点で注目されたのは20代でヘッジファンドのPershing Square Capital Managementを立ち上げたビリオネアーのBill Ackman氏のSPACです。「Pershing Square Tontine Holdings」と名付けられたSPACは2020年7月22日にIPOをして、約4,000億円(40億ドル)という史上最大規模のSPACとなりました。Pershing Squareは追加で1,000億円の拠出もコミットしていて合計すると5,000億円規模になります。さらに注目されたのは、買収(SPAC解消)後のSPACスポンサー(この場合はPershing Square)のシェアをSPACで一般的な20%ではなく0%と、一切シェアを取らない形にしたことでした。ほかにもPershing Square Tontineは一般的SPACと異なる点が多く、その意味でも注目されています。進化過程にあるSPACは、すでに競争が起こっていると見ることもできます。

もっとも、SPACスポンサーのインセンティブや報酬については不透明で分かりにくい部分もあるということで、今もまだSPACという存在自体がSECによる調査が続けられている状態です。

EVブームとSPACの掛け算で、行きすぎた加熱も?

2020年中のSPACにる上場の事例は、フードビジネスやヘルスケア、あるいは老舗雑誌のプレイボーイ(現在はライセンス供与とECにピボット済み)など話題に事欠きません。さらに、EVブームに乗った一連のSPAC案件は、ちょっときな臭いほどに過熱気味です。

まずEVトラックを開発するNikolaに始まり、EVメーカーのFiskerとLordstown Motors、EV車のサブスクサービスCanoo Holdingsなどが、次々とSPACによる上場を果たしました。しかし、どこも量産開始や売上が立つ前に上場するなど前のめり。ビジネスメディアのCNBCはSPAC、EVに加えて、Robinhood世代のリテールの投資家という3つが重なって株価が短期間で乱高下する投機的な銘柄となっていると指摘しています。Fiskerについても締結予定だったフォルクスワーゲンとの契約交渉が破談となったことを受けて株価が20%も下落するようなことが起こっています。Nikolaについては詐欺疑惑まで聞こえてきます。

eSportsのSPACでは失敗の事例も

SPACを通した上場後に株価が低迷する失敗事例もあります。ラスベガスでeSports会場の運営などを行っているAllied Esports Entertainmentと、ポーカー大会の老舗であるWorld Porker Tour(WPT)が2019年にBlackRidgeのSPACを通して、合併した形で上場しました。eSports銘柄として注目を集めそうだったものの、存続銘柄であるAllied Esports Entertainmentの株価は低迷。2020年10月時点では買収実行時点の10ドルから1.38ドルにまで下落しています。株価下落の理由は分かりませんが、全てのSPACが成功裏に終わるわけではないのは明らかですし、別の懸念として、例えばSPACによる上場後に粉飾が発覚した場合に損害を被るのは一般投資家ということもあり得ます。

以上、2020年に入って米国で加熱しているSPACの事例や動向、主だった議論をご紹介しました。まだ現在の試みが今後どう着地するのかは未知数ですが、当面はヒートアップした状態が続くのではないでしょうか。IPOのプロセスなど日本では事情が異なりますが、こうした動きが将来的に日本に影響を与えることがあるのかどうか、という点は興味深いところです。