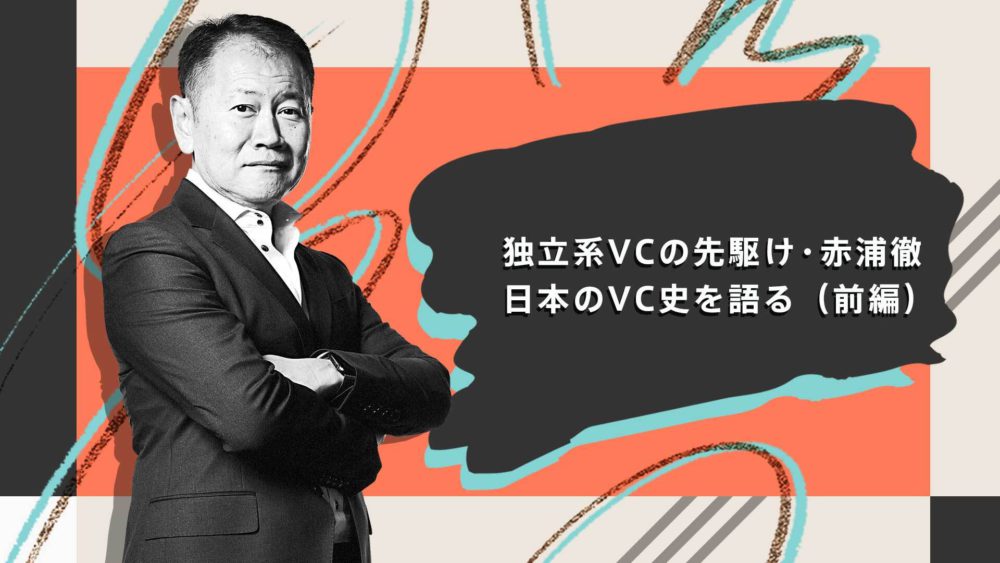

日本の独立系VCの歴史は1996年に始まっています。1996年にグロービスが立ち上げた5億円のファンドに続き、1996年から1999年にかけて長谷川博和氏(グローバル・ベンチャー・キャピタル、マネージングパートナー)、村口和孝氏(日本テクノロジーベンチャーパートナーズ代表)、赤浦徹氏(インキュベイトファンド代表パートナー)らが立て続けにジャフコから独立。個人がファンドの運用責任者(GP:ジェネラル・パートナー)となる形の独立系VCをスタートさせました。それは会社型VCから個人型VCへの転回点で、アメリカのVCに範を取ったものでした。

それから20年。特に過去5、6年でスタートアップ投資は急激に盛んになり、エコシステムも大きく変わってきています。ただ、GAFAMに代表されるテック企業を次々と生み出すアメリカのスタートアップ・エコシステムほどのインパクトが日本でも出ているかというと、まだこれからです。

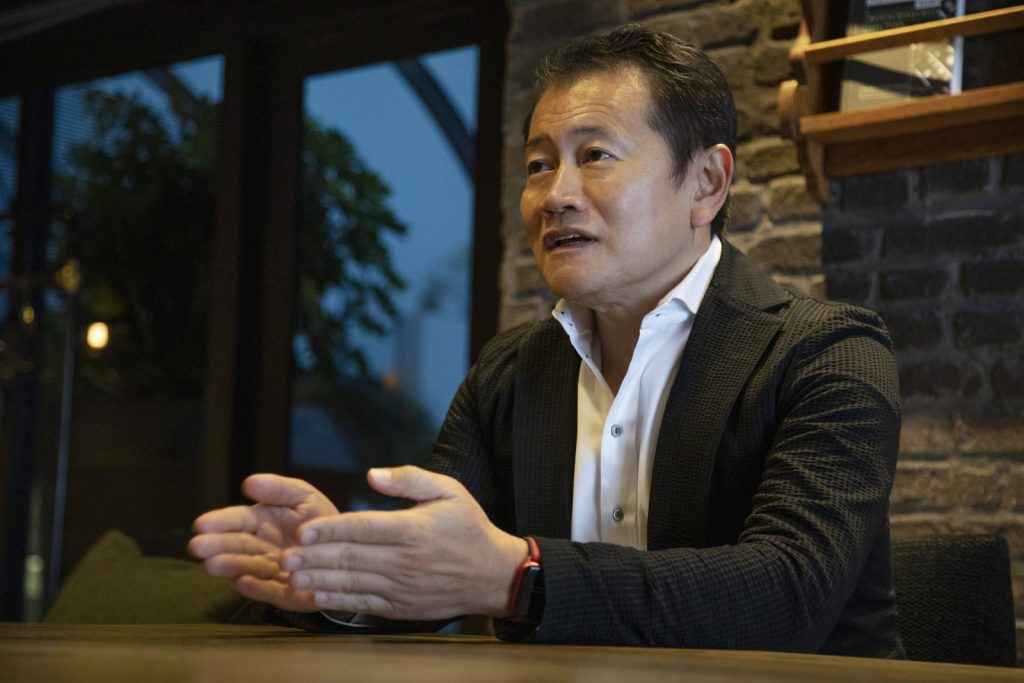

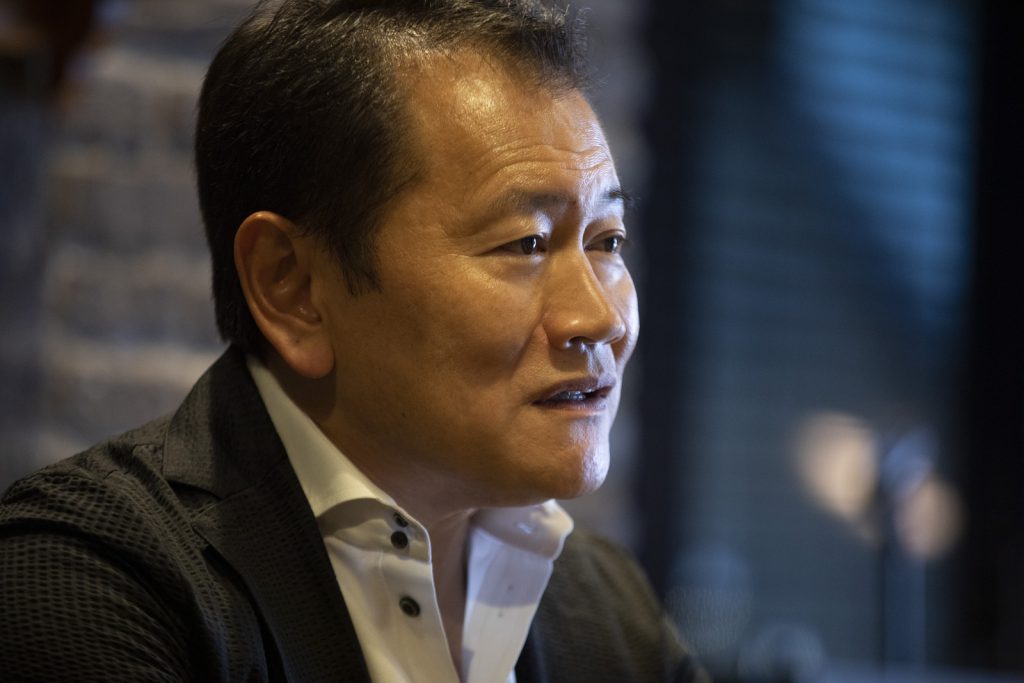

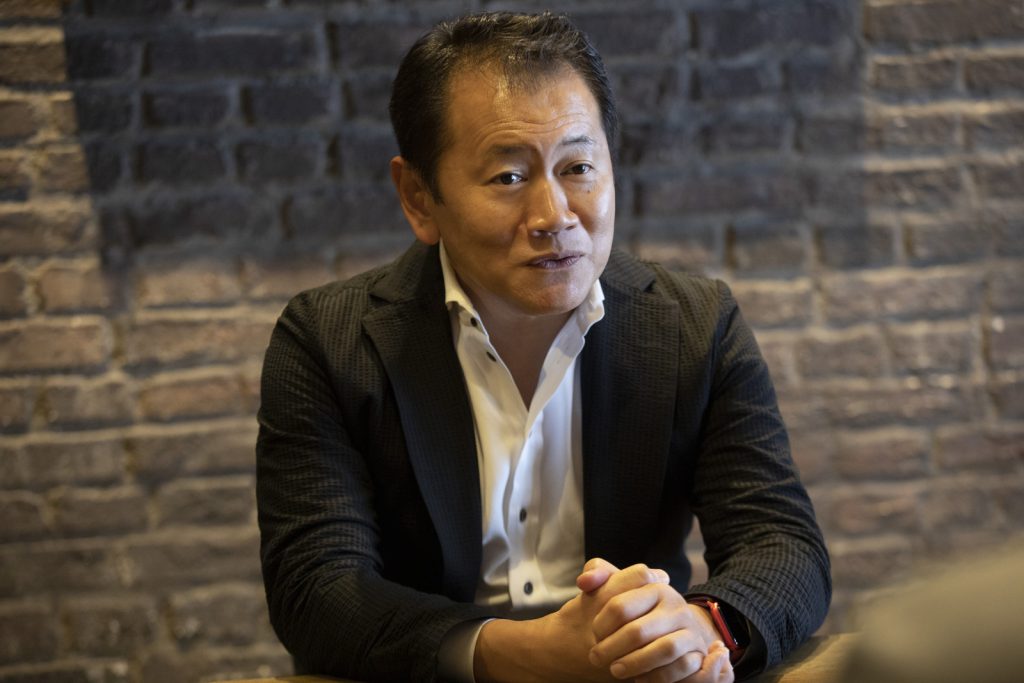

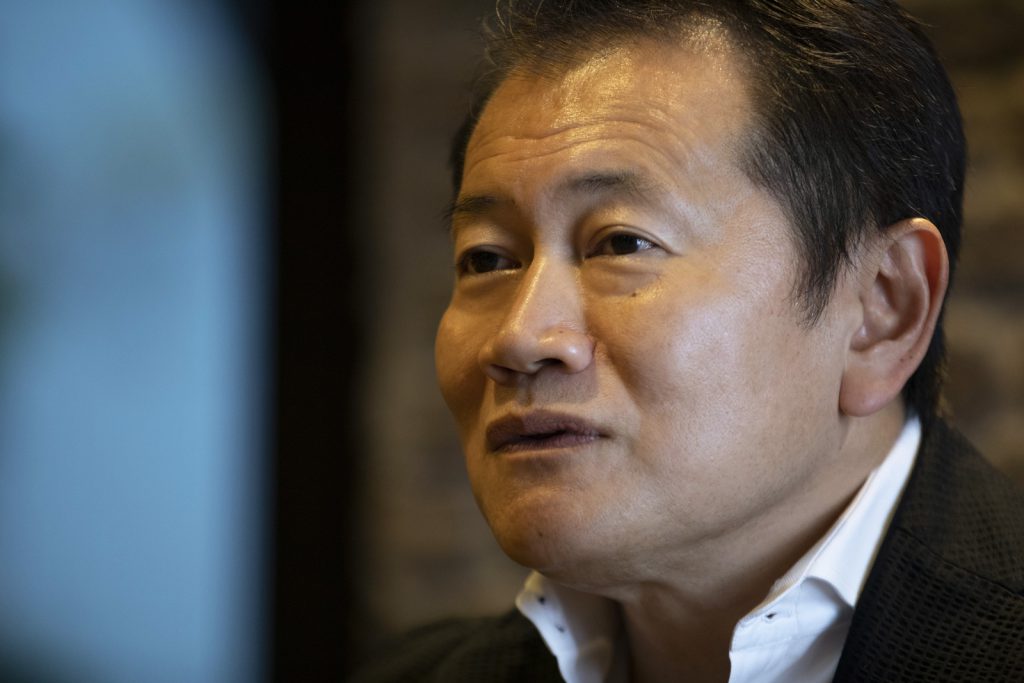

現在の日本のスタートアップ・VCのエコシステムはどういう地点にあり、これからどう変わって行こうとしているのか? 最初期から日本のベンチャー投資を牽引してきたインキュベイトファンド代表パートナーの赤浦徹氏に話を聞きました(聞き手・西村賢/Coral Capitalパートナー兼編集長、写真・大童鉄平)

(本インタビュー記事は前編・後編の2本に分けて掲載しています。後編記事はこちら→「われわれは遠心力で日本に独立系VCを増やす、先駆者・赤浦氏が語るVCの歴史と未来」)

赤浦徹(あかうら・とおる)。ジャフコにて8年半投資部門に在籍し前線での投資育成業務に従事。1999年にベンチャーキャピタル事業を独立開業。以来一貫して創業期に特化した投資育成事業を行う。2013年7月より一般社団法人日本ベンチャーキャピタル協会理事。2015年7月より常務理事、2017年7月より副会長、2019年7月より会長

赤浦徹(あかうら・とおる)。ジャフコにて8年半投資部門に在籍し前線での投資育成業務に従事。1999年にベンチャーキャピタル事業を独立開業。以来一貫して創業期に特化した投資育成事業を行う。2013年7月より一般社団法人日本ベンチャーキャピタル協会理事。2015年7月より常務理事、2017年7月より副会長、2019年7月より会長

失われた30年を変えられるのがベンチャーキャピタル

西村:1991年に入社されたジャフコ時代も含めると、赤浦さんがVC投資を始められて30年近くになります。1999年に「独立系VC」というチャレンジを通して変革もされてきました。振り返ったときの、現在の思いは?

赤浦:いちばん強く感じるのは、アメリカと比べた場合に日本のVC業界が、規模も影響力も格段に低いということです。レベルも低い。これを、どう変えて行くかですよね。

「失われた30年」という話がありますが、失われた10年のころから「このままでは失われた20年になる」と言われていました。「失われた20年」になったときには「いや、30年になるぞ」という話をしていたんです。でも、もうこれ以上は伸ばしたくないと思っています。そこを変えて行くのがVCではないかと思っています。

逆に言えば、失われた10年、20年、30年を作って来てしまったのはVCではないかということです。日本のVCのせいなのではないか、と思っています。

私としてはベンチャーキャピタルという業界をもっとレベルを上げて発展させ、日本経済を世界に向けてさらに飛躍させていく原動力として行きたいと思っています。VCがリードして日本を元気にして行く、と。そういう世界を実現したいというのが、私がいつも思っていることです。

銀行と商社が経済繁栄をもたらし、アップデートされていない

西村:かつて製造業でも半導体でも世界を席巻する一連の企業を生み出した国が、デジタルのイノベーションで後塵を拝している理由は何でしょうか?

赤浦:日本躍進の背後には銀行と商社がありました。まず背景からお話すると、日本は戦後の焼け野原からGDP世界第2位まで躍進したわけですよね。「ジャパン・アズ・ナンバーワン」というふうに言われるまでになって、強い日本は世界から脅威として見られていました。日米貿易摩擦から出てきた一種の制裁措置として、アメリカからスーパー301条を突き付けられて目の敵にもされました。日本の東京都だけでアメリカの全国土を買えるとか、そんな時代すらありました。

日本は完全に世界を席巻しました。「Keiretsu」(系列)だったり、「Kaizen」(改善)だったり、日本語が英語の本で紹介され、日本型経営のエッセンスを世界中が学ぼうとしていました。世界のトップは日本だ、と。そんな時代があったんです。

西村:今では信じられませんが、かつてアメリカ人は子どもたちに必死で日本語を学ばせたそうですね。

赤浦:では、そういう時代を作ったのが誰かというと、もちろんベンチャーキャピタルではありません。作ったのは通産省(現経済産業省)です。戦後、焼け野原でタイヤメーカーもないところに戦略的に自動車産業を立ち上げるということを決めた。鉄はありましたから、鉄から自動車を作るんだ、と。タイヤメーカーも作るんだと、そうした戦略立案をリードしたのが通産省でした。

その戦略に対して銀行が企業に資金を付けて、しっかり経営をサポートし、商社が外にモノを売りに行きました。日本の商社は世界的にも特異な存在だと思いますが、日本のメガ護送船団の銀行と商社のパワーはすごかった。昔は最も優秀な人というのは官僚になったり、銀行や商社に行っていたと思うんですね。そこにいる優秀な方々が支えたからこそ、日本は高度経済成長で大躍進ができました。

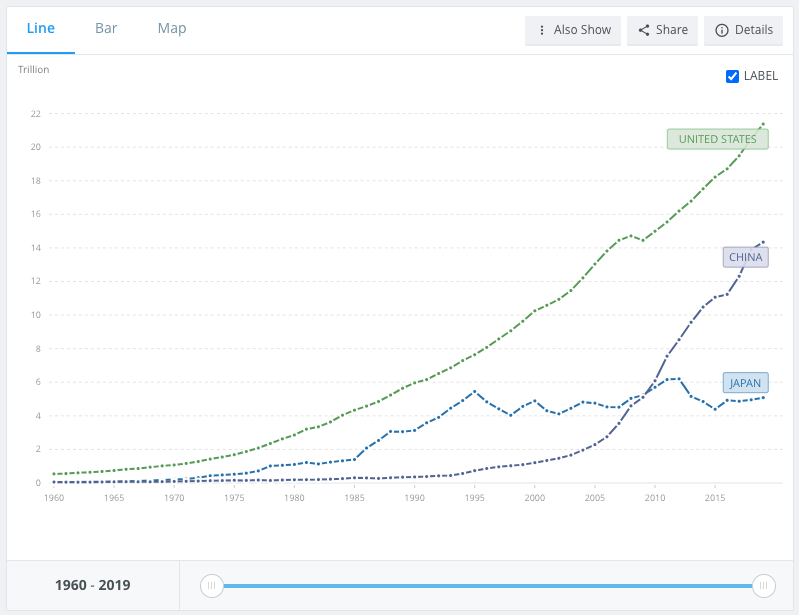

つまり、優れた仕組みがあったからこそ、1995年には世界のGDPの18%が日本だったわけです。それが今や日本のGDPシェアは約6%にまで落ちています。1995年まで日本はぐんぐん伸び続けて、1995年~2019年というと、ほぼフラット。一方でアメリカは伸び続け、差を広げられ、さらに中国が後ろから抜いてきて、今は中国経済が世界第2位になっています。

もちろんバブル崩壊というのもありましたが、1995年に何があったのかというと自動車、エレクトロニクスの時代がピークとなったということだと思うんです。

米国、中国、日本のGDPの推移(Source: The World Bank)

米国、中国、日本のGDPの推移(Source: The World Bank)

VCがリードして次のパラダイムを作らないといけない

赤浦:1995年から先に何があったかと言えば、情報産業の台頭です。ネット初期の1995年にWindows 95が大ブームとなりましたが、やはりマイクロソフトやインテルに始まり、その後に続くインターネット産業まで含めてアメリカが中心となってリードしてきました。そこで大きく差を広げられてしまったということです。

われわれは自動車とエレクトロニクスでは勝ち、情報産業では負けたということです。だから次の30年を見据えると、新しい次のパラダイムを作らなきゃいけないと思うんです。

西村:それを作るのがベンチャーキャピタル、ということでしょうか。

赤浦:はい、アメリカで1995年以降の情報産業をリードした会社というのは、ベンチャーキャピタルの出資がきっかけとなって成長した会社がほとんどです。マイクロソフトもインテルも、アップルもグーグルもフェイスブックも。むしろ、ベンチャーキャピタルが介在しなかった会社というのは、ほぼないのではないでしょうか。

アメリカでは一番優秀な人材は銀行でも商社でも官僚でもなく、ベンチャーキャピタルに行くんです。アメリカのGDPの21%、雇用の11%のシェアを持つ産業、それから時価総額上位トップ10のうちのほとんどの会社は、ベンチャーキャピタルが中心となって作ってきています。

失われた30年の差はVCの差だった

赤浦:次のパラダイムに向けて、日本もベンチャーキャピタルがアメリカのようにレベルアップして行って、かつての銀行・商社の役割をベンチャーキャピタルが果たして行かなければいけないんじゃないかと思うのです。もちろん銀行とも連携するし、商社とも連携するかもしれない。経産省と連携することも大いに必要だと思うんです。でも、アメリカと比較すると日本のVC産業は弱いので、もっとレベルアップしてVCが主役となって次のパラダイムを作り、日本の経済を再生して行くということが必要だと思うんです。

かつての日本の仕組みは優秀でした。通産省・銀行・商社という連携、それから系列と言われる製造業のサプライチェーンも含めて、日本には強みがあった時代でした。

ただ、この失われた30年はVCの差だったと。そう思います。

そもそも日本型VCは、アメリカのVCのと全く違うものだった

西村:その日米のVCの差は構造的なものに由来するという見立てこそ、赤浦さんがジャフコから1999年に独立した背景ですよね。

赤浦:ええ、日米ではベンチャーキャピタルのあり方がそもそも違うんです。私がジャフコに入社した1991年当時に、日本最大のベンチャーキャピタルはジャフコでした。第2位が日本インベストメントファイナンス(現:大和企業投資)で、第3位がNEDという長銀系のベンチャーキャピタル、4位に日本アジア投資とありました。ただ、全部会社ですよね。会社がベンチャーキャピタルをやっていました。

西村:なるほど。

赤浦:銀行系、証券系の金融機関の一部がベンチャーキャピタルを会社としてやっていました。一方アメリカはというと、1社残らず個人がやっていました。つまりファンドの運用責任を負うGP(ジェネラル・パートナー)が個人であるアメリカと、GPが株式会社である日本は、そもそもの構造が明確に違っていたんですね。

無限責任を負うGPのパートナーシップでやっているアメリカは、基本的にはGP個人の判断で冒険的に投資をすることができました。一方で、私が在籍していたジャフコを筆頭に、会社組織として投資するとなると、意思決定には組織的なプロセスがあります。何々会議、何々会議に上げて、最後は投資委員会で、そのあとに取締役会で決議という形で、完全に合議制のプロセスで決めて行く。そうすると意思決定が丸くなってくるんです。冒険的なものに投資する意思決定ができない。

最初の仕事は儲かっている会社を口説くことだった

赤浦:私がジャフコに入社したときに最初に渡されたのは、申告所得のリストです。税引き前利益で3億円以上の企業のリストです。3億円以上儲かっている企業のリストを渡されて「行って来い」と。そう言われる時代だったんですね。

西村:今でいうベンチャー投資とは全く違いますね。

赤浦:ええ、成長する会社を見つけて来いというのではなく、すでに儲かっている会社を口説いて来いというのが1990年代の日本のベンチャーキャピタルだったんです。それこそ銀座のビルの下から上までドアノックの営業をかけて、「日本合同ファイナンスの赤浦と申します。○○社長いらっしゃいますか。株式上場のご案内をさせていただきたくて……」というのが、受付でいう基本のフレーズだったんです。そもそも当時は、上場するというのは普通のことではなかったんです。上場しないのが当たり前。

西村:非公開だけど儲かっている良い会社を見つけて上場させるのが仕事、ということでしょうか。

赤浦:そうです。儲かっている会社に「このままだと相続税が大変ですよ。事業承継はどうするんですか。だから上場したほうがいいですよ。上場すれば換金性が出るから、税金が払えますから」と説得したんです。だから当時は相続税法や贈与税法を勉強したんですね。そういうのを武器にアプローチするというのが昔のジャフコで、それが日本のベンチャーキャピタルでした。

当時、小さい会社に投資をしたという事例はごくごく限られていました。具体的には、日本データ機器、日商インターライフ、第一臨床検査センター(現:アインファーマシーズ)という3つぐらいしか事例がなかったんです。1990年代の当時、ベンチャーキャピタルというものは日本にも存在していたけれども、アメリカとは全く似て非なるものだったんです。

エクイティ調達はなく、失敗したら夜逃げだった

西村:1990年代後半になって独立系VCが出てくるまで、今でいうベンチャー企業やスタートアップのような企業は、どうやってスタートして、どうやって大きくなっていっていたのですか?

赤浦:エクイティで資金調達するというのは難しいので、今でいうエンジェル的な会社を見つけたり、小資本で始めるのが普通でした。親の資産から何から含めて、それを担保にお金を借りて、それで事業をやっていくというのがほぼすべてでした。

西村:なるほど。

赤浦:たまたま知人の先輩経営者で応援してくれる人がいるとか、そういうのが多かったのが京都です。だから京都からはベンチャーが生まれたという話なんですね。そういう先輩の方々と横のつながりがない限り、担保を入れて借金をして、その範囲でまずはやる。経営者個人が連帯保証をして、失敗したら夜逃げするという感じでした。失敗したら2度とはい上がれないという時代でしたね。だから、なかなか新しいベンチャーが生まれにくかったんです。

西村:そういう意味では、1971年から日本では民間ベンチャーキャピタルが立ち上がっていますけど、最初の20年間は言葉は「VC」でアメリカと同じだけれどもやっていることが違ったということですね。社外取締役の派遣規制があって、いわゆるハンズオン投資もなかったし、東証マザーズもまだありませんでした。そういう意味では徐々にいろんなパーツがそろってきて、だんだん進化したという形でしょうか。

赤浦:そうですね。お話していて感じるのは、今の時代に当たり前に思っているものも、何もなかったということです。昔は全然違ったんです。変わり始めた1つのきっかけは、先ほど申し上げた日本データ機器や、第一臨床検査センターという当時創業初期の小さい会社に投資して大きくして行くということをジャフコの中で唯一やっていた村口さんですね。

西村:ジャフコを辞めて1998年に日本テクノロジーベンチャーパートナーズを創設した村口和孝さんですね。独立系VCの草分けで、初期DeNAへの投資と経営支援で知られていますよね。

赤浦:村口さんは私より7年先輩です。村口さんはアメリカにベンチャーキャピタルをリサーチに行って、それで日米の違いに早くから気づいていたんです。私の世代は入社1年目のときから、その村口さんの薫陶を受けていたわけです。

西村:村口さんは2013年の著書の中で、1990年代に渡米したとき、現地のキャピタリストたちと交わした会話の中で「ジャフコというベンチャーキャピタルの会社に勤めている」と自己紹介したところ、「あなたが会社員であるなら、それはベンチャーキャピタリストとは言えませんね」と言われて、その意味が分かるのに時間がかかったと回想されています。

赤浦:はい、それで私も本なんかを読み始めて、アメリカでやっていることと日本でやっていることは全然違うんだというところが分かったんです。そこが私の原点になっています。ベンチャーキャピタルというのは「冒険資本」の言葉のとおり、ゼロから会社を創業するぐらいの形でやっていかなければいけないんだと思ったんです。ただ現実には、自分たちが置かれた環境は違いました。社長を口説いて来い、相続税の話をして来いというギャップがあったんですね。

そういう環境の中でも村口さんは、小さい会社を支援して大きくして行くということをやって実績を上げて行き、1998年にジャフコを辞めて、独立して自分のファンドを立ち上げるんです。

黎明期:グロービス、グローバルベンチャーキャピタル、NTVP

西村:それが、いまも村口さんが代表を務めるNTVPですね。

赤浦:そうです、日本テクノロジーベンチャーパートナーズ。1998年のことです。その半年ほど前に長谷川博和さんがグローバルベンチャーキャピタルを立ち上げています。この辺りが日本の独立系VCの黎明期です。第1号というと1996年のグロービスによる5億円のファンドです。

西村:まだ独立系VCが全然なかった時代に、お金のある人たちを口説いて小口で出してもらってグロービスがファンドを立ち上げたというお話は伺っています。

赤浦:グロービスが一番最初で、次に長谷川さん、村口さんと続きます。村口さんも、それこそ京都を周ったんです。いきなり堀場製作所に飛び込みで行って社長に会い、「こういうことをやりたい。これが日本に必要なんだ。だから出資してくれ」と言って資金を集めて回ったんです。ある意味ではむちゃくちゃだったんですけど、村口さんも4~5億円を集めてというところでスタートだったと思うんですね。

私が独立したのは1999年です。まだ当時は、会社を辞めて独立するということ自体がきわめてまれなことでした。うまく行った人もあまりいないという時代です。

「21世紀の松下を目指そう」と創業期のサイボウズに飛び込む

西村:赤浦さんがジャフコから独立される直前の話だと思いますが、サイボウズへの投資をされていますよね。これはジャフコとしては珍しい案件だったのですか?

赤浦:珍しいというか、かなり無理に通した案件でした。ジャフコで仕事をしていく中でサイボウズと出会ったのは、1997年10月でした。まだ会社ができて2か月たっていないときでした。

1997年10月に松下電工出身者の3名が会社設立という情報を見つけました。会社設立登記情報を愛媛経済レポートという週刊誌が拾って一番後ろのページに出していたんですけど、そこにサイボウズ設立の記事があったんですね。それを見て飛び込んで行き、「21世紀の松下を目指しましょう」という話をしたんです。

西村:おお、21世紀の松下ですか。

赤浦:ええ、その少し前の1997年3月に人生のミッションを決めたんです。ジャフコを辞めて独立することは考えていたんですが、独立してやっていこうということとは別に、人生のミッションを「21世紀のソニー、松下、トヨタ、ホンダが生まれるきっかけを作ろう」と決めたんです。ベンチャーキャピタルをやるということは決めていましたから、自分が本田宗一郎になるのではなくて、そういう会社が生まれてくるきっかけ、本田宗一郎が生まれてくるきっかけを作ろう、と。そればかりを作り続けるんだということを自分の人生のミッションとして決めて、それ以来ぶれることなくやってきたんです。

西村:なるほど。それで21世紀の松下を目指そうといったサイボウズの投資は、すぐに実行されたのですか?

赤浦:サイボウズの立ち上げ期に1度、ジャフコの投資委員会にかけようとしたんですけど全然無理でした。そこから事業計画を立てて、その計画の予実などを見ていたんです。そうしたら1年ちょっとで300%ぐらいの売上を達成していたんです。ものすごく良い推移をしていました。それで今度こそイケると投資委員会に持って行ったら、やっぱり駄目だったんです。

西村:投資しないという社内の判断になった、と。

赤浦:投資判断として、これ以下はないという最低評価でした。

西村:初期のサイボウズは全国から届く有料ライセンス申込書のFAXが止まらなくて、ロール紙が床にとぐろを巻いていたと、初期メンバーだった人に聞いたことがあります。今のVCなら、これ以上はないPMFと言いそうな話です。

赤浦:そうですね、サイボウズは1期目に2,000万円強という計画に対して、5,800万円の売上を達成したんです。1998年のことです。

西村:すごい数字ですね。

赤浦:予算に対して3倍弱もの達成だったのに、その数字を会社の投資委員会に持って行ったら最低の評価。審査部も、投資調査部も、全てで散々な評価でダメでした。でも、私は絶対いけると思っていたんですよ。だから無理くり通しました。

西村:無理くり?

赤浦:当時の支社長だった人に、「これが通らないなら辞めます」と言ったんです。ちょうどその当時「チーム決裁」という方法が新しくできてきていたので、それを使って無理くり通してもらったんです。

西村:結果的には通ったんですね。

「ジャフコ=赤浦」だと大見得を切った直後に退職

赤浦:ただ、通したのはいいんですけど、今度は買い戻し契約を結んで来いと言われたんですね。上場できないときには、出資した全額(の株式)を社長が個人で買い取るという契約を結んで来い、という風に言われたんです。それをサイボウズ側に持って行ったら、社長が「ふざけるな。こんなの投資じゃないよ」と怒ってね。

西村:それはそうですよね……。よほどの理由がなければ、今どきのVC投資では株式の買い戻しはあり得ません。それで、どうされたんですか?

赤浦:そのときに私は「ジャフコ=赤浦です。私が責任を持ちます。私が個人でその責任を持つから投資させてください」という話をしたんです。それで了解を得て出資をさせてもらったんです。

西村:おお、アツいですね。

赤浦:でも、その出資をしてから2か月後に、サイボウズの社長に「ジャフコ、辞めます」と言いに行ったんですけどね。それで社長がまたキレて(笑)

西村:それはキレますよね(笑)。「ジャフコ=赤浦です」と大見得を切ったのは何だったのか、となりますよね。でも、なぜ、そんなタイミングで辞められたのですか?

赤浦:ジャフコに入って8年が経つタイミングだったんです。もともと8年で独立することは決めていたんです。アメリカのベンチャーキャピタルでは、アソシエイトとして大体平均8年ぐらい徒弟制度でキャピタリストの下について修行するらしいという話があったので、私も8年修行して独立しようということだけは決めていました。

ジャフコではたくさん勉強させてもらいました。もちろん、それまでの仕事ができたのはジャフコの看板があってこそなんですが、サイボウズの社長と議論をしているときに「ジャフコは信頼できない。でも、赤浦さんは信頼できる」というふうに言われたんですね。これはジャフコの看板を捨てて勝負してみるタイミングじゃないか、と思ったんです。

サイボウズ上場にコミット、200倍のリターンに

西村:「赤浦は信頼できる」とまで言ってもらったのにジャフコを辞めると言い出した。

赤浦:ものすごく怒られましたね。でも、その後に「勝手にしろ」と言われたので勝手にジャフコを辞めて、その後は毎週サイボウズ本社のある大阪に東京から通って必死でやりました。懇意の監査法人の先生に頼んで、その先生のチームと社長と私で上場準備をやりました。のちに友人(現在副社長の山田理氏)にサイボウズに来てもらってCFOをお願いし、それでサイボウズは上場したんです。

しばらく私はサイボウズの中の新規事業担当として事業開発をやっていたんですね、ベンチャーキャピタルをやりながらですけど。それぐらいコミットしてやっていたので、その経験が今にも生きているという感じです。サイボウズには、実は今もまだ月に2回は行くという感じで、ずっと続いているんですけどね。

西村:20年以上ですね! 投資案件として見たとき、サイボウズへの出資は大きなリターンになったと、どこかで読みました。

赤浦:1,500万円を投資して15か月後に上場したときには32億円になっていたので、200倍以上です。

西村:それは、とんでもないリターンですね。逆にそれだけの投資機会だったのに投資の審査で全員が最低評価をつけたというのは、どういうことだったんでしょうか?

赤浦:当時はサイボウズに似たアプリケーションは、たくさんあったんです。実は、サイボウズだけじゃなかった。だから「こんなの誰でも作れるじゃん」と当時は言われました。

西村:なるほど。

赤浦:特にIBMのグループウェア「ロータスノーツ」との比較で「こんなの作るのは難しくない」と、その領域に詳しい投資調査部の方に言われたんです。

西村:グループウェアとして見たとき、当時のサイボウズはおもちゃに見えたんでしょうか。

赤浦:当時は、技術的に差別化されていて、誰も真似できないものじゃないといけないという雰囲気があったんだと思うんです。でも、サイボウズはそうじゃなかった。使いやすくて非常にUIが良かった。本当に使いやすいものをマーケティングで差別化するのがポイントだったんです。

当時はまだインターネット広告って、ほとんど誰もやっていなかったんですが、サイボウズはこれをうまく使いました。当時インターネットを使っているのは情報システム部門の人たちが大多数だったので、ものすごくローコストでターゲット層にリーチできたんです。

西村:そうした構図が投資審査では見えなかったということでしょうか?

赤浦:当時は誰にも分かりませんでした。2000年前後がどんな時代だったかというと、売上や利益が上がっていない会社に投資する人などいない時代だったんです。だから、これから会社を作ります、という人に投資をする時代ではありませんでした。

それは別にジャフコが悪いということではありません。やはりベンチャー投資は合議制で決めるものではないのだと思うんです。個人のパートナーが決裁権を持って、その場でタームシートを書く。シリコンバレーだったらベンチャーキャピタルってナプキンの裏に書いて渡すという世界じゃないですか。でも日本の株式会社でやろうと思うと、各方面にヒアリングして、会議や手続きをいくつも経て、それでやっと投資の意思決定ができる。アメリカと同じような冒険的なチャレンジにお金を出すことはできません、というのが現実だったんです。

そうした現実に直面して、そのタイミングで独立したということです。

意思決定の速さでブルーオーシャン状態

西村:他に似たことをやっている人が少ない中で、個人GPとしてファンドを設立されて、最初の頃の投資案件はどうやって見つけていたのですか?

赤浦:独立して、1999年11月に35億円のファンドで投資をスタートするんですけど、最後に私自身が投資したのは2000年5月でした。つまりファンドを作って半年間でファンドの資金全部を投資しきっちゃたんですね。その後も、ほかのパートナーの担当分はあったんですが、一瞬でバーッと投資しちゃいました。

西村:それは、とんでもないハイペースの投資ですね。10年満期のファンドだと一般的には3年から4年で投資しますよね。

赤浦:全然時代が違いましたね。当時のベンチャーキャピタルはどこも、なかなか意思決定ができなかったわけです。ところが、私はすぐに投資を決められる。そういう立場になっただけで、すごく優位性があったという時代でした。

当時は競合がいなかったんです。少し時代が飛んで2007年ぐらいの話で言っても、それでもまだシードステージで資金を提供するプレイヤーは限られていました。当時はシード系の話で私たちが知らない案件は1件もないというぐらいでした。そのくらい「ゼロから会社を作ります」という創業者に資金を提供する人はいませんでした。

西村:2007年といえば13年前ですが、まだそんな時代だったんですね。今やCoral Capitalが見ている月間のシード案件数だけでも約600件となっています。やっぱりここ数年は加速度的に独立系のベンチャーキャピタルが出てきて、それと表裏ですが、エクイティによる資金調達を選ぶ起業家の数も増えているように思います。

(インタビュー後編はこちら→「われわれは遠心力で日本に独立系VCを増やす、先駆者・赤浦氏が語るVCの歴史と未来」)