数年前にTechCrunchへ寄稿した記事で、日本とアメリカにおけるVCの決定的な違いについて論じました。要点としては、アメリカのスタートアップに投資される資金が主に機関投資家からのものである一方、日本のスタートアップへ投資される資金の多くが事業会社から調達されている、ということです。私たちのような独立系VCも、事業会社から多くの資金を調達しています。そして、これらの企業は経済的というより戦略的な理由から投資しているのです。

日本はこの数年で多少ですが変わりました。以前は日本のVCを投資可能なアセットクラスと認識していなかった機関投資家の中でも、今では日本のVCを対象とした具体的な計画を立てている投資家もいます。その正確な数字はわかりませんが、「業界の内部者」である私が持つ情報からすれば、さらに多くの機関投資家が参入しつつあるということは明らかに思われます。私たちの直近のファンドの大部分も純粋なファイナンシャルリターンを求める機関投資家の資金が占めますし、同様なファンドをいくつか知っています。

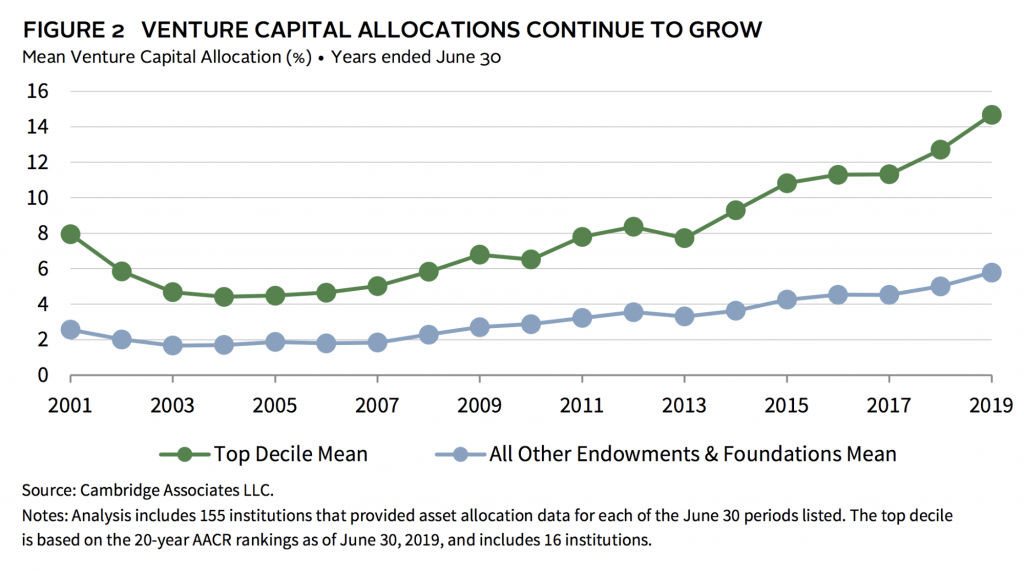

そうは言っても、この領域では日本はまだまだ改善の余地が大いにあります。実際、日本の機関投資家からは相変わらず、VCは「リスクが高すぎる」からPEファンド(バイアウトファンド)にしか投資しない、と聞きます。私はVCへの投資はリスクが高くないと主張するつもりはありません。確かにリスクはありますから。それでも、思慮深くファンドマネージャーを選定してポートフォリオを構築することで、トップレベルのリターンを追求しつつ、リスクを軽減することができます。先日ケンブリッジ・アソシエイツが発行した報告書には、これに関する興味深い洞察がありました。特筆すべきは、パフォーマンスの良い機関投資家たちはVCへの割り当てを増やし続けているという点です。トップ10%のパフォーマンスを収めた投資家たちは平均15%をVCに割り当てており、ケンブリッジ・アソシエイツは状況に応じてさらに多く割り当てることを推奨しています。

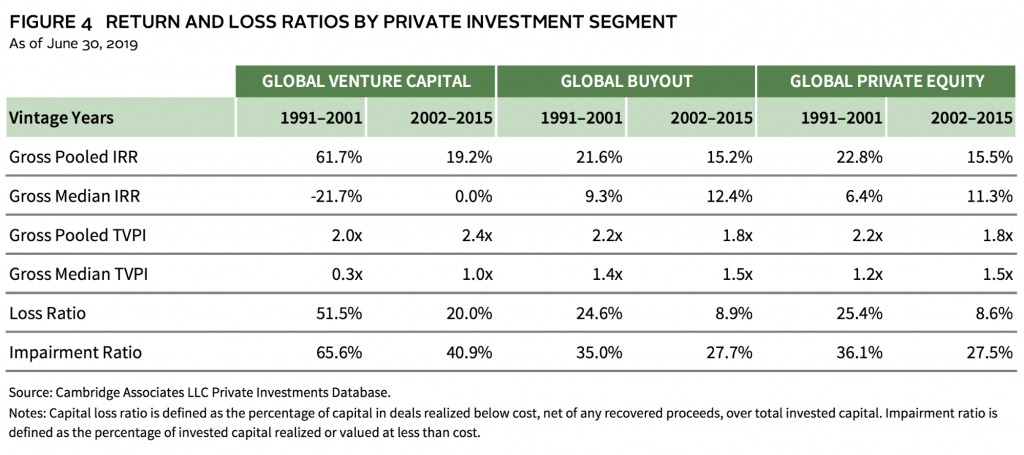

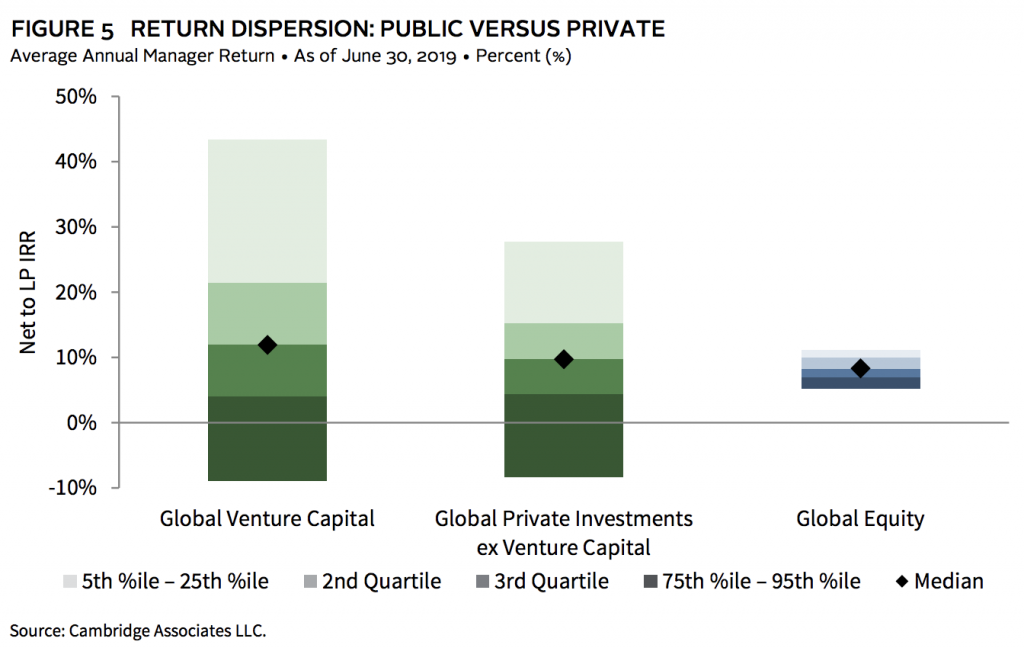

VCに対するよくある質問はリスクについてのもので、特に損害率(Loss Ratio)とファンドマネージャーの間でのパフォーマンスのばらつきに関することです。2000年代のテックバブル時には、VCの中に大きな勝者と大きな敗者の両方がいました。その混乱期が、VCはある種のギャンブルである、という印象を植え付けたのです。しかし、この業界は大きな進化を遂げ、ポートフォリオ構築におけるベスト・プラクティス、リスク・マネジメント、ポートフォリオ支援は以前よりも広く理解されるようになりました。その結果、損害率と収益のばらつきが両方とも低減されて、VCの投資状況は(下図にあるように)PEファンドとより近い水準となっています。

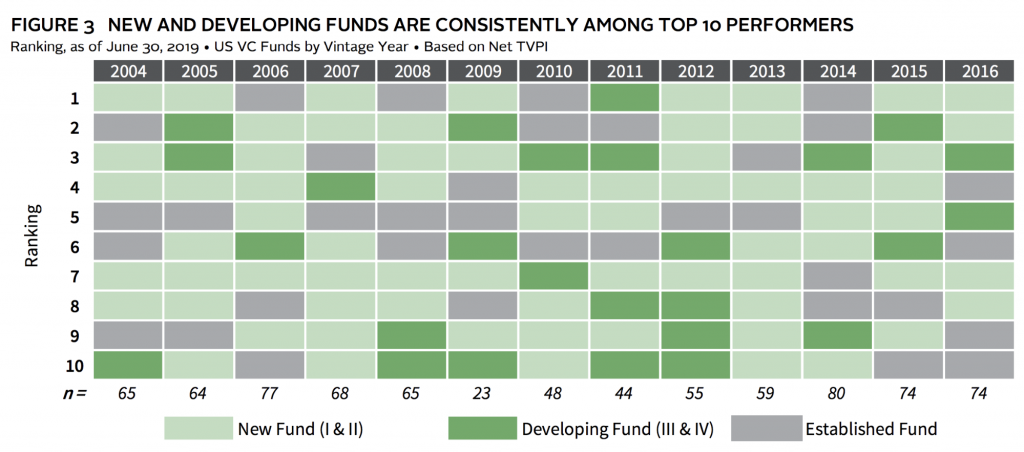

VCごとのリターンのギャップは20年前ほど大きくありませんが、大きいことには変わりません(Figure 5)。そのため、優れた結果を出す上でファンドマネージャーの選定は今も重要な要素のため、多くの機関投資家は既存の確立された少数のファンドにだけ投資すべきだと考えがちです。しかし、新興ファンド(1号ファンド、2号)や、それに続くファンド(3号と4号)が一貫してトップ10ファンドの多くを占めていることをデータは示しています(Figure 3)。

日本のスタートアップ投資額は過去6年間で6倍に成長しました。テクノロジーはあらゆる分野を根底から変化させ、創業者たちの手腕も目覚ましく改善しています。これらの要素が合わさり、より大きな成果が投資家たちにもたらされるでしょう。昨年だけでも2つのスタートアップ(freeeとSansan)が1,000億円以上の評価額で上場しました。他にもその規模で上場しそうなスタートアップがいくつもあります。日本のスタートアップ市場が成長していくことで、機関投資家たちの間でVCが重要なアセットクラスとして認識されることを願っています。機関投資家によるVCへの投資が当たり前となっている、アメリカのように。

Founding Partner & CEO @ Coral Capital