日本の個人金融資産は2,000兆円。このうち約10%超の215兆円が2030年に認知症患者の保有する金融資産額になるという予想(第一生命経済研究所)があります。認知症になると、法的には意思能力がないとみなされ、あらゆる契約が無効になり得ます。また、本人の資産が事実上凍結されてしまい、家族であっても預金を引き出せなかったり、不動産の売却ができなかったりすることで、介護費用を捻出できないケースが目立っています。

「親御さんが認知症になり、法的には意思能力がない状態になっても、何の問題もなく事前に預けられた家族が家を売却したり、定期預金を引き出したりできる合理的な仕組み、家族信託を安価で提供します」。そう話すのは、家族信託の組成と維持をサポートする「ファミトラ」を運営する株式会社ファミトラの三橋克仁代表取締役です。

この記事では、2019年創業のファミトラの事業内容、今後の展開などについて紹介します。本記事はAgeTechをテーマとした4月開催の記者向け勉強会の内容をまとめたものです。

(情報開示)ファミトラはCoral Capitalの出資先です。

守備範囲が広すぎる家族信託

家族信託とは、どういう制度でしょうか。「高齢の親御さんが自分の総資産のうち、現金、不動産、有価証券などを特定して信託財産として、管理する権利だけを子どもなどに託すもの」(三橋さん)をいいます。認知症になった方の資産を管理するという点では、「成年後見」という制度もあります。しかし、「基本的にかなり融通が利きません」(三橋さん)。まず、成年後見人には家族ではなく弁護士などの専門家が選任されるケースが多く、資産も本人のために使うという名目が強く、例えば、孫の教育資金などには使えません。また、費用も毎月2~6万円かかり、後見人をつけると、二度と解除できません。そういった成年後見制度の使いづらさを解決するのが、家族信託です。

しかし、家族信託を使っている人は多くありません。その理由について、三橋さんは、「家族信託の守備範囲が良くも悪くも広すぎるから」だと話します。相続、事業承継、遺言など守備範囲が広いため、法律だけではなく、税務などさまざまな視点を盛り込んだ信託契約を作成することができます。そのため、作成までに半年かかり、費用も100万円から150万円かかることもあります。一般の方からみると、簡単には手を出せない商品になってしまっていました。

家族信託をリデザイン、コンサルと継続サポートで収益化

そこで、ファミトラが取り組んだのは、「家族信託のリデザイン」(三橋さん)です。とはいえ、「奇をてらったことはしていません。していることは2つです。初期のコンサルティング、その後の継続的なサポートです」(三橋さん)

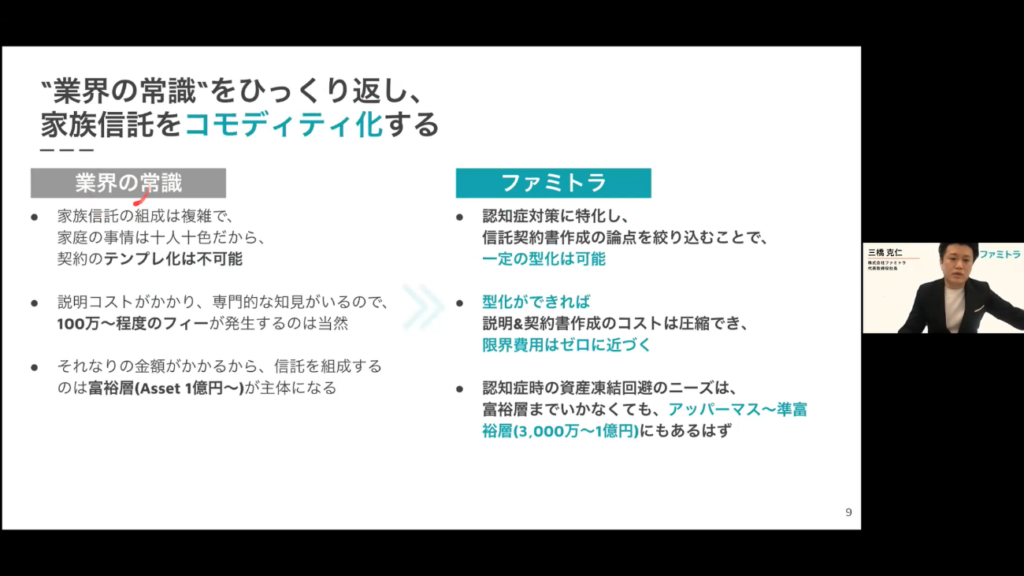

これまでは

- 家族信託の組成は複雑であるため、契約のテンプレ化は不可能

- 家族信託を組成するには、専門的な知識が必要なため、費用が100万円以上必要なことも多々

- 費用が多額なため、家族信託を組成するのは、資産1億円以上の富裕層が中心

が常識でした。

これに対して、ファミトラは、

- 認知症を発症したときの、資産凍結回避に特化して、信託契約書作成の論点を絞り込むことで、契約の型化を可能にした

- 型化によって費用を抑え、限界費用をゼロに近づけた

- 認知症を発症したときの、資産凍結回避の需要は、アッパーマスから準富裕層(3,000万円~1億円)にもあるはず。その層は、富裕層と比べて10倍大きい

という新しい家族信託のあり方を提示するものです。

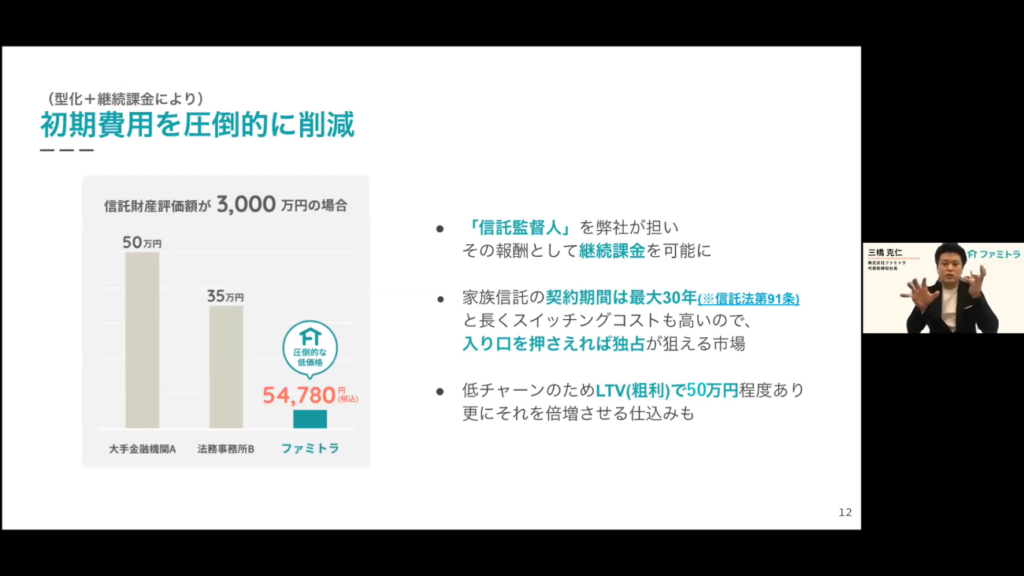

利用者側から見た差別化要因は、価格の安さです。信託財産評価額が3,000万円のとき、費用は大手金融機関や大手法務事務所では数十万円かかりますが、ファミトラは5万4,780円(税込)です。これを実現している要因は、「契約の型化と継続課金」(三橋さん)です。

信託の当初の目的通りに運営されることをファミトラが責任を持って見届ける報酬として、継続的に年間3万円程度を徴収します。家族信託の契約期間は30年を超えることがよくあるほど長期で、平均でも15年程度。「結果としてここだけでLTV(粗利)も50万円以上あります」(三橋さん)。

次に見据えているのは、「システムにおける実装」(三橋さん)です。お客さまの情報、家族信託の目的、家族構成、資産構成といった基本的な情報を元に、法務、税務、不動産、保険、登記の実務、医療など1,000個ぐらい論点を整理して、「お客さまの状況によって変わってくる論点の確認をシステム上でやろうとしています」(三橋さん)。

家族財産をフックに休眠財産にアクセスできれば、膨大なマーケットが存在

ファミトラの創業は2019年。2025年に団塊の世代が75歳に差し掛かります。生物学的に認知症になる確率が上がる年齢が75歳。その前の段階で事業を始めておく必要があったといいます。

三橋さんは、ファミトラ創業前に、manaboという、スマートフォンやタブレットを使い、オンデマンドで個別指導をするサービスを手掛けるEdTechスタートアップを創業しています。そのとき経験したことで今回のファミトラでも生きたのは、マーケティングだといいます。三橋さんが「ダブルマーケティング」と呼ぶ、サービスを使う人とお金を払う人が異なる場合のマーケティングで、「特殊な訴求が必要でした」(三橋さん)。

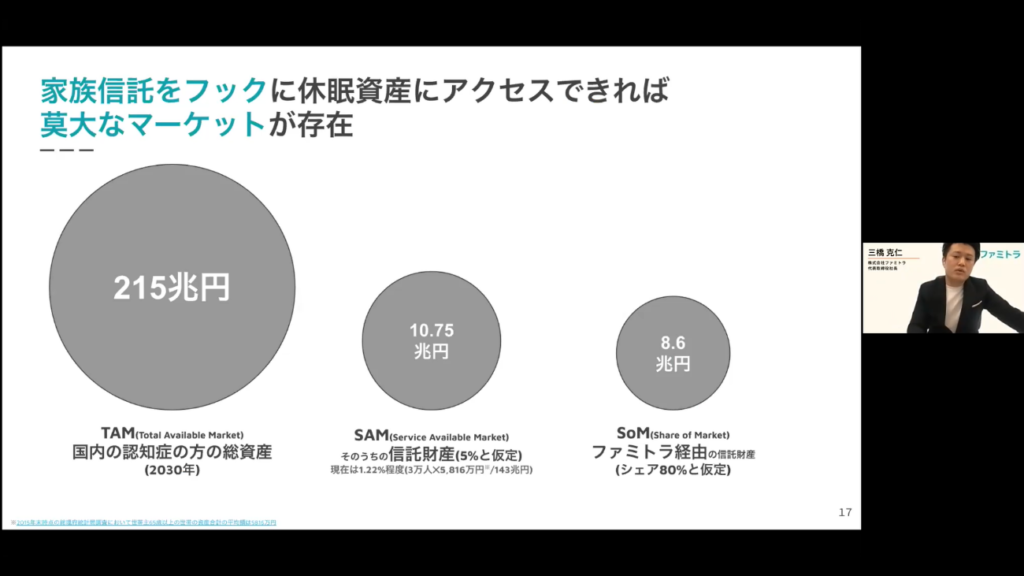

現在、ファミトラとの初期コンサルティング契約者数が約100件。1件あたり平均4,000万円程度の信託財産規模で、合計で40億円程度の契約資産規模だといいます。「今年中に100億円を目指しています」(三橋さん)。2030年の国内の認知症の方の総資産は215兆円。そのうち、信託財産は10兆7,500億円(5%と仮定)。そのうち、ファミトラ経由の信託財産は、家族信託の概念の啓発認知を牽引することによるシェアを80%とすると、8兆6,000億円。三橋さんは「家族財産をフックに、休眠財産にアクセスできれば、膨大なマーケットが存在します」と話します。

家族信託は「争続」を解決する

親族が相続財産を巡って争う「争続」が目立ちます。音読みだと「そうぞく」ですが、これは「あらそうぞく」と読みます。相続問題に取り組む弁護士や司法書士といった人々には良く知られた問題である一方、一般には、あまり認知されていません。認知されておらず、準備もできていない状態だからこそ揉めるわけですが、三橋さんは、家族信託が「争続」を解決する手段になり得るといいます。家族間で話し合って内容に全員が合意しないと、家族信託は組成できないからです。ファミトラは、合意できるように、家族らに知識を提供し、財産関連の情報を整理するコンサルティングをします。「家族信託は、争続の処方箋になります」。三橋さんは力強くそう話します。

(執筆:村上)

Editorial Team / 編集部