先日公開した、国内スタートアップの資金調達動向をまとめた調査レポート「Japan Startup Deal Terms by Coral Capital」はおかげさまで多くの方にダウンロードいただきました。この分析にあたって、約600社について1,000本以上の商業登記簿謄本を取得し、その過去の資本取引についてまとめた膨大なデータが得られたので、レポートに載せきれなかった点について今後数本の記事で紹介していきたいと思います。

まずはTwitterでアンケートを取ってみた結果、一番人気だったステージ別の資金調達額、バリュエーション、希薄化率の四半期推移から見ていきましょう。

昨日出した国内スタートアップ投資条件に関するレポート「Japan Startup Deal Terms」。このために膨大なデータ集めたんで、他にもいくつか切り口変えて記事出していこうと思うんですが、何が知りたいですか?https://t.co/G4IfvkPFJ7

— Yohei Sawayama/澤山陽平 (@yohei_sawayama) August 15, 2019

なお、調達ステージについては恣意性を排除するため、A種優先株式を用いた調達をシリーズA、B種優先株式を用いた調達をシリーズB、(以下同じ)として集計しました。また、90日以内に同株種・同条件で調達をしている場合は同一ラウンドとみなし、調達額等を合算しています。

ちなみに、実務を担当する方には、「最初に発行する優先株式だからA種」ではなく、調達ステージについても勘案して、例えば「プレシリーズAであればS種やAA種とする」「シリーズAの際に、過去のコンバーティブルが転換する際は、シリーズAをA種で、コンバーティブルが転換するShadow SeriesにはA1種、A2種を使う」などしていただけると、今後の調査や交渉時の混乱が減少すると思うのですが、どうでしょうか…?

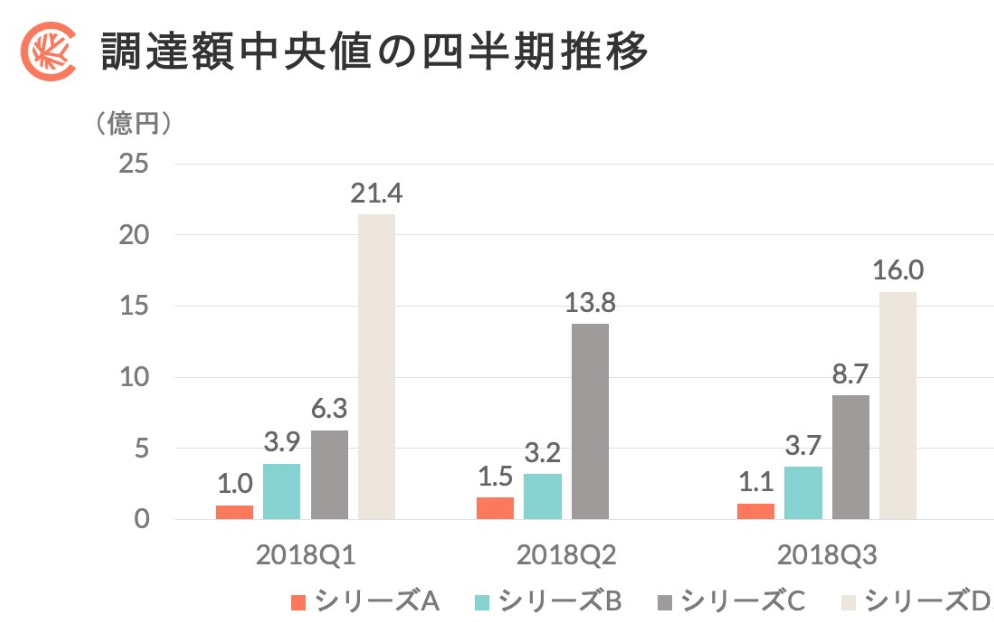

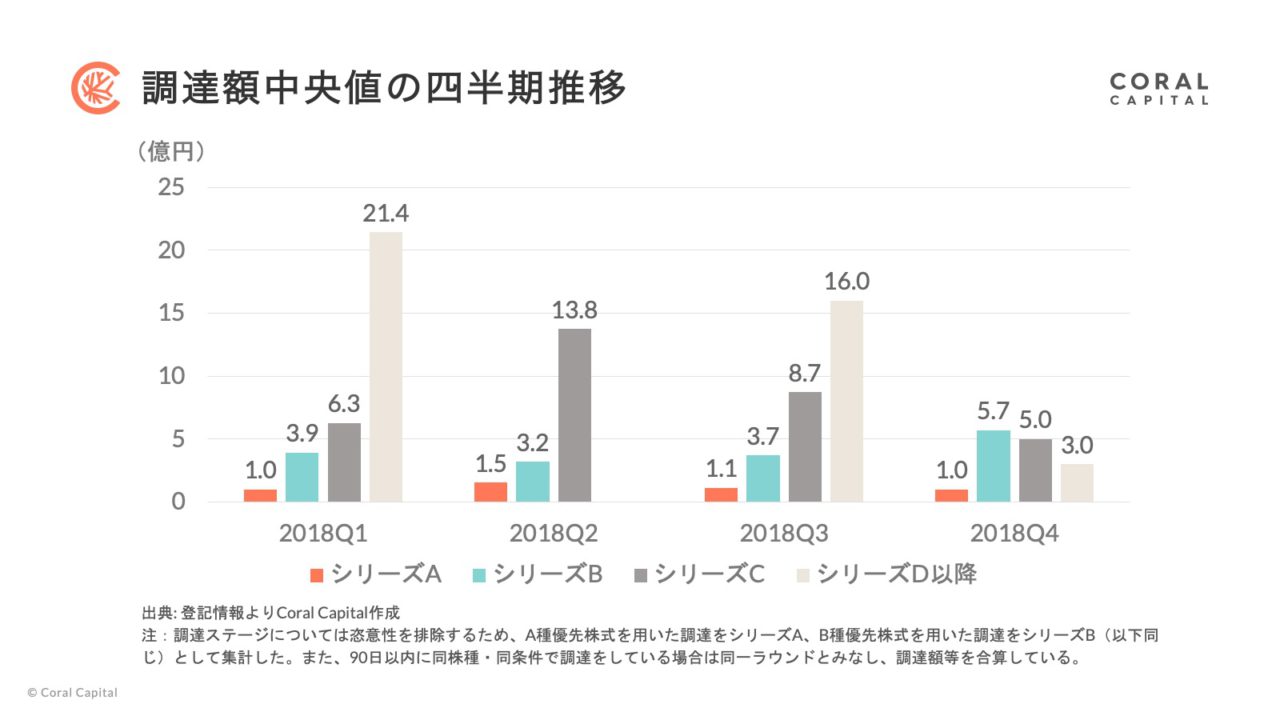

ステージ別調達額の四半期推移

各ステージ別の調達額の中央値の推移は以下のようになっていました。シリーズAの調達の中央値は1.0億〜1.5億、シリーズBは3.2億〜5.7億、シリーズCは5.0億〜13.8億、シリーズD以降は3.0億〜21.4億と四半期ごとの幅はステージが進むごとに大きくなっています。

シリーズAの調達額の中央値は、最近の実務における肌感覚と比べるとやや低く感じます。実際に個別の案件を見ると、数千万円の調達においてA種優先株式を用いているケースも多く含まれているため、中央値が引き下げられているようです(一番少額のケースは300万円でしたし、1000万円や3000万円の事例も複数ありました)。これは、シードやプレシリーズAで優先株式を使う事例が増加した影響ではないかと考えています。(もっとも、実務的な手間やコストを考えると、そうした少額調達の際はJ-KISSなどのコンバーティブルを使うべきではないかと個人的には考えていますが、それについてはまた別の記事で取り上げます。)

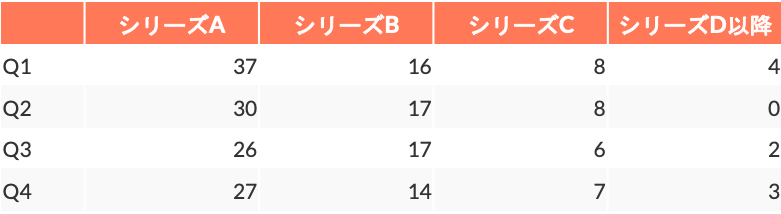

シリーズD以降の中央値はそもそも全体の件数が少なすぎるため、あまり参考になる数字ではなさそうです。なお、第1四半期でシリーズD以降に該当した案件は4件、第2四半期は0件、題3四半期は2件、題4四半期は3件でした。(各ステージ別のN数は末尾に表を載せておきます。)

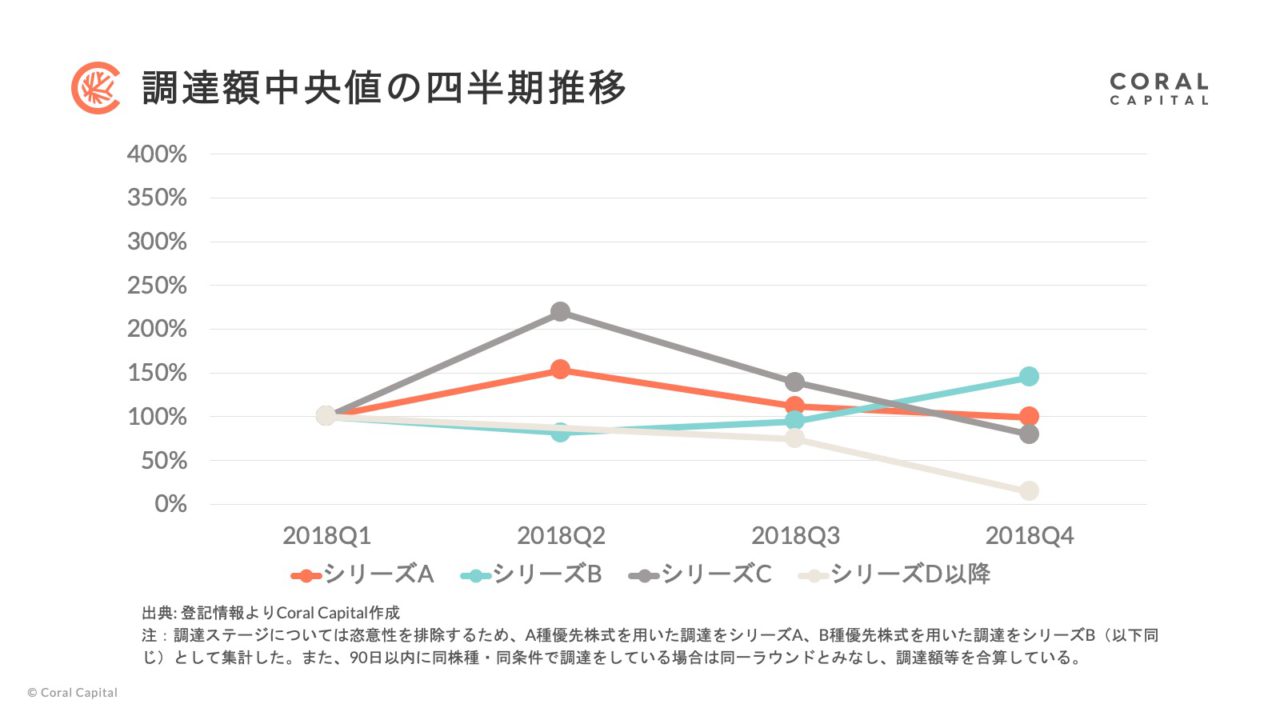

四半期の変動が分かりやすいように、2018年第1四半期を基準に%表記にすると以下のようになりました。シリーズCの調達額は第2四半期に約2倍に上昇しているほか、シリーズAも約1.5倍になっています。一方で、より長期間の変動を確認する必要はありますが、特に全体的に上昇しているといったような傾向は見られませんでした。

このことからも、少なくとも2018年通年ではいわゆる全体的にバリュエーションが上昇している「バブル」といったことは起きていないように思われます。

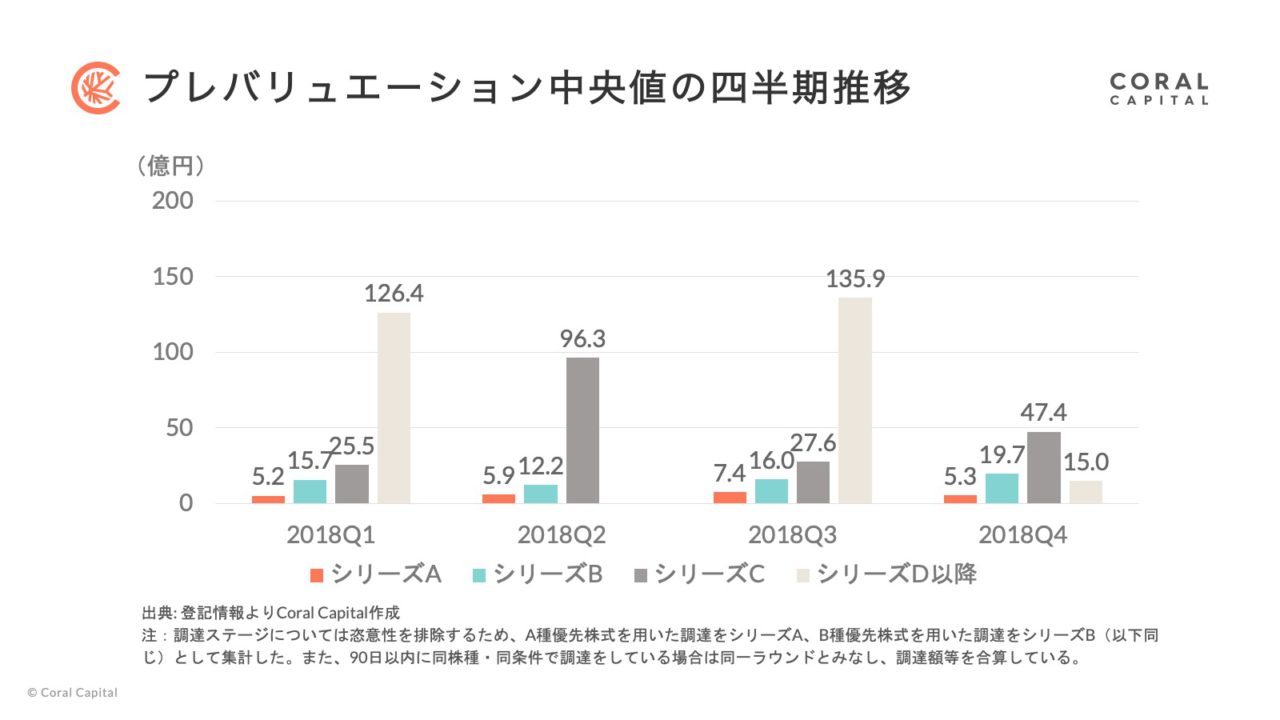

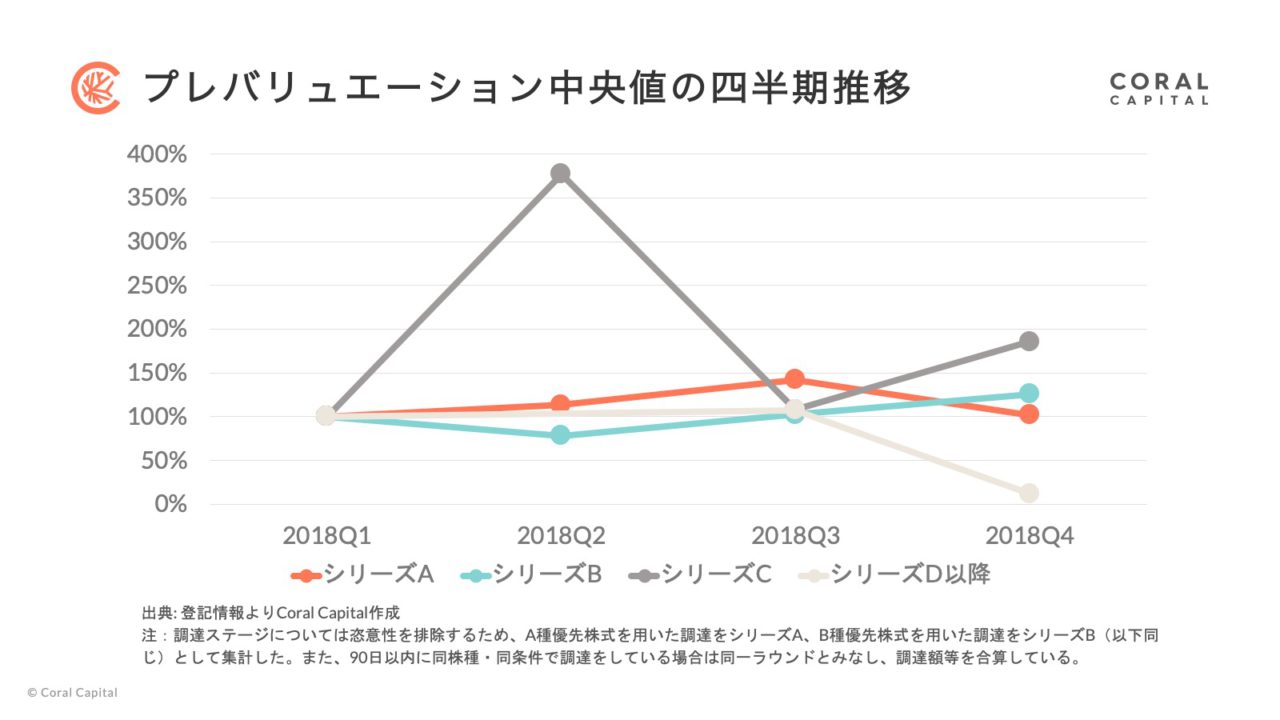

ステージ別バリュエーションの四半期推移

資金調達の際の会社の評価額であるプレバリュエーションの中央値の四半期推移は以下のようになりました。シリーズAが5.2億〜7.4億、シリーズBが12.2億〜19.7億、シリーズCが25.5億〜96.3億、シリーズD以降が15.0億〜135.9億となっています。シリーズD以降は前述と同様件数が少ないため極めて変動幅が大きくなっています。

調達額と同様に2018年第1四半期を基準に%表記にすると以下のようになっています。2018年第2四半期のシリーズCのプレバリュエーション中央値は約400%と極めて大きくなっています。これは、同時期のシリーズCが全部で6件しかなく、うち2件が数百億円であった一方、4件が20〜30億円であったためです。

A種優先株式を用いているケースが実際にシリーズAであるかどうかについてギャップが存在することは冒頭に述べていますが、こうしたギャップが、シリーズCなどミドル・レイターステージになってくるとより大きくなっており、調査としてどのように分類すべきかは悩ましいところです……

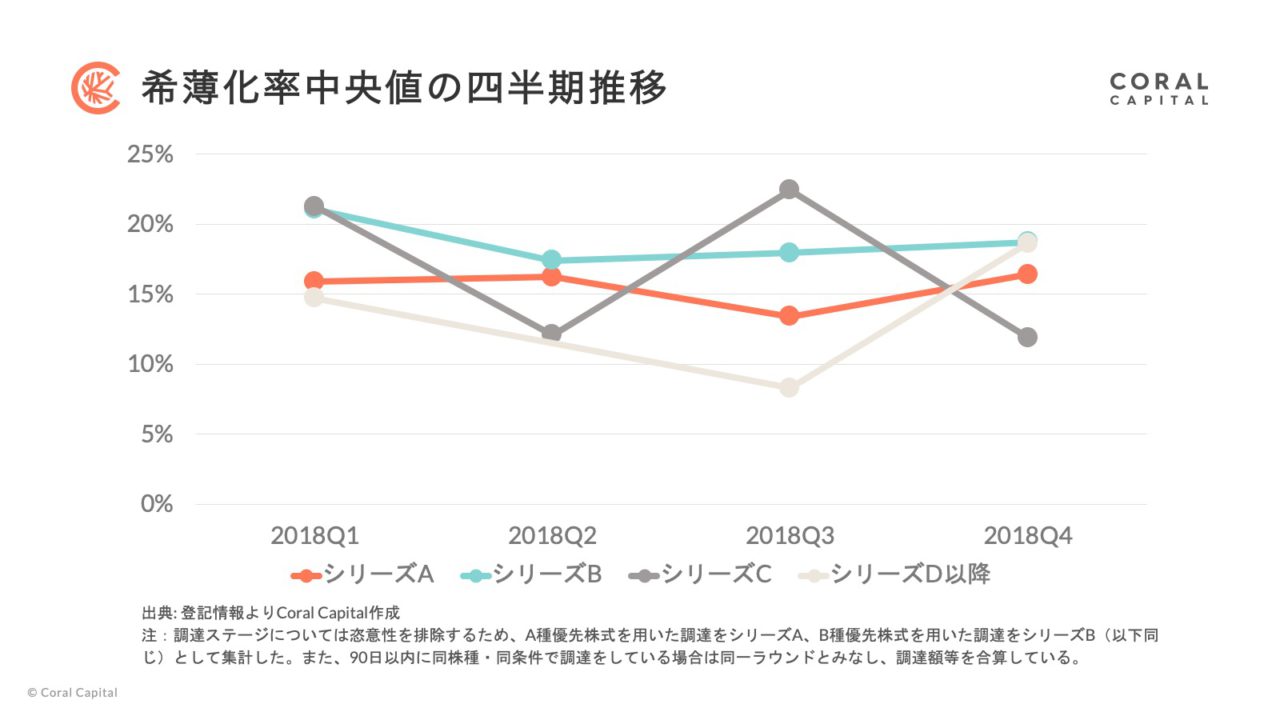

ステージ別希薄化率の四半期推移

ステージ別のポストベース希薄化率の四半期推移は以下のようになりました。シリーズAは概ね15%前後、シリーズBは20%弱、シリーズCとD以降はやや変動が大きいが10%〜20%の範囲でした。

一般的にも各ラウンドで10%〜20%を放出しながらステージを重ねる、と言われていますが、これが実際の数値としても確かめられました。また、こちらも想定通りですが、レイターステージになるにつれて、スタートアップの希少価値が高まることで交渉力が強まるためか、希薄化率が低くなっていることも表れています。

なお、分かりやすさを優先して「ポストベースの希薄化率」、つまり調達ラウンドが終わった後で、新規投資家が何%の株を手にしたのか(新規発行株数 ÷ 調達後の発行済株式総数)、を用いています。

(参考)各ステージ別のN数

本編であるJapan Startup Deal Terms by Coral Capitalのレポートは以下からダウンロード可能です。

国内スタートアップの資金調達相場レポート「Japan Startup Deal Terms」2019年夏版をリリースします

次回はJ-KISSなどのコンバーティブルの使われ方について取り上げたいと思います。お楽しみに。