本ブログはベルリンのベンチャーキャピタルPoint Nine Capitalでパートナーを務める、クリストファー・ヤンス(Christoph Janz)氏がPoint Nine Landに投稿した「2019年、SaaSスタートアップが資金調達するための条件」を翻訳したものです。SaaSファンディングナプキンとして広く知られ、2016年版、2017年版は500 Startups Japanによる翻訳記事もあります(訳注:この記事に出てくる数値はアメリカの投資案件のもので、日本の状況とは異なります。日本のデータについては「Japan Startup Deal Terms」も合わせてご覧ください)

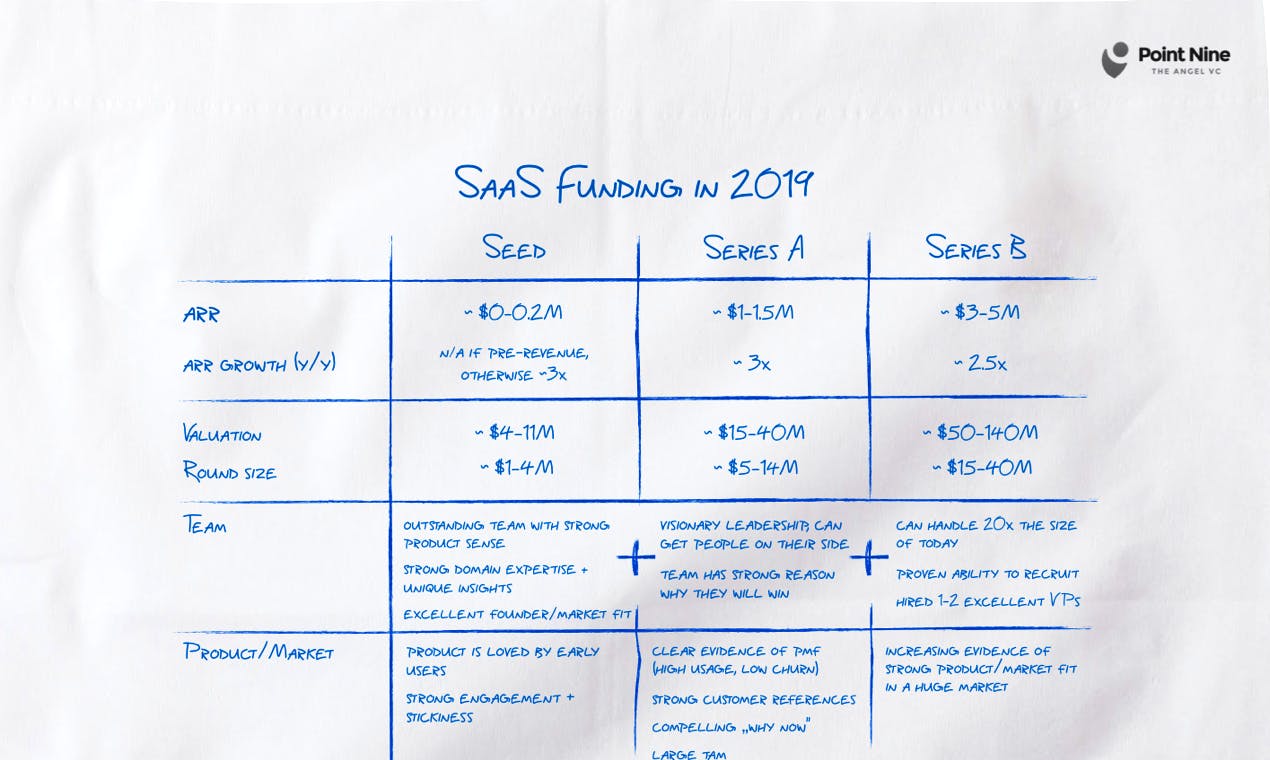

先日(2019年6月)、私たちの有名な(あるいは評判の悪い)SaaS ファンディング・ナプキン(SaaS Funding Napkin)2019年版をリリースしました。

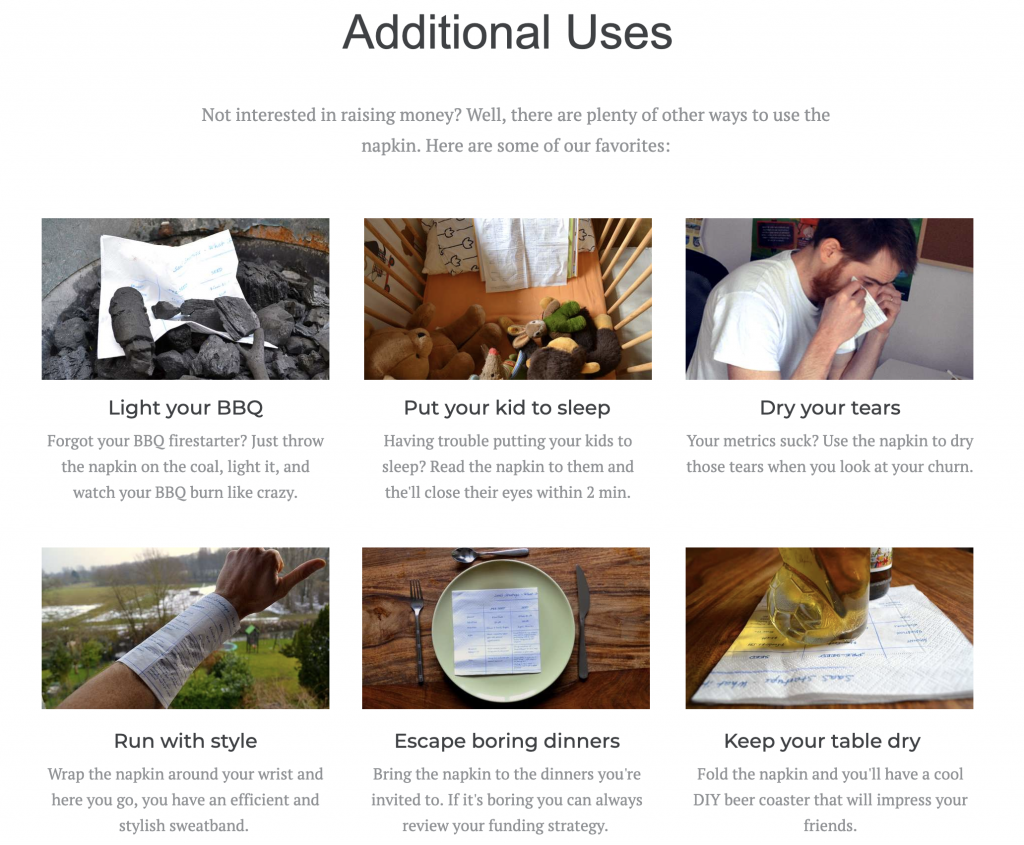

もしあなたがSaaStr Europaに行くためにパリにいて、私たちのCTOミートアップやカフェアワーに参加していたのなら、すでにこのナプキンを持っているかもしれません(以下のように涙を拭くのに使っていなければですが)。デジタル版は誰でも無料でダウンロードできますし、www.saasnapkin.comから現物のナプキンを注文することも可能です。

一体何のナプキンのことか知りたい人のために、これまでの経緯を説明しましょう。2016年、私は「2016年において、SaaSスタートアップが資金調達するための条件は?」(500 Startups Japanによる日本語翻訳:2016年版、2017年版、2018年は未訳)という問いに対し、慣用句にならって、ナプキンの裏に収まる答えを出そうとしました。最初はデジタルなナプキンでしたが、SaaSの起業家や投資家の間で人気が出たので、本物のナプキンも作ることにしました。

この記事では、2019年に実施したSaaSの資金調達におけるアンケート調査の結果と昨年の結果を比較して考察していこうと思います。調査方法については後述します。

2019年で変わったこと

2018年版と、先日パリでリリースした2019年版のナプキンを比較すると、いくつかの点で違いが見られました。

(1) 各ラウンドでの調達額の規模が拡大しています。特に優良なスタートアップで顕著です。

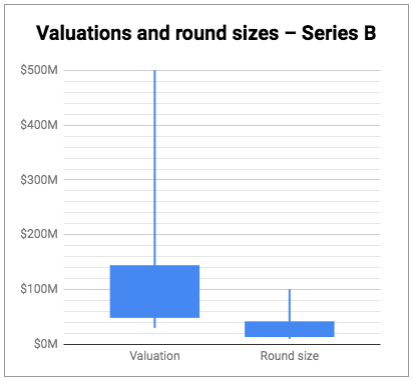

2018年、各ラウンドの調達額の規模はシードで100万-200万ドル、シリーズAで500万-1000万ドル、シリーズBで1000万-3000万ドルでした。2019年、それぞれのラウンドの調達額の規模は100万-400万ドル、500万-1400万ドル、1500万-4000万ドルに拡大しています。

まず、ここで算出した数値は非常に小さなデータセットに基づいていること、また、2019年は調査方法を変更していること(これについては記事後半で詳しく説明します)は明記しておきます。したがって、これらの数値は決して包括的とも正確とも言えませんが、全体の傾向は正しく表しているでしょう。

(2) バリュエーションが上がっています。特に優良なスタートアップで顕著です( 言うまでもないですが……)

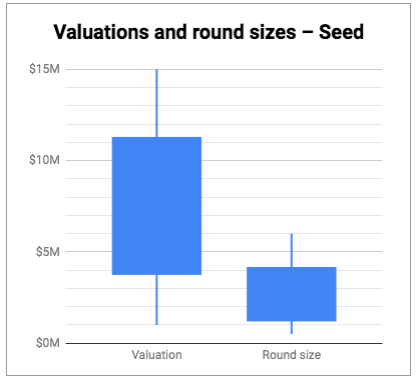

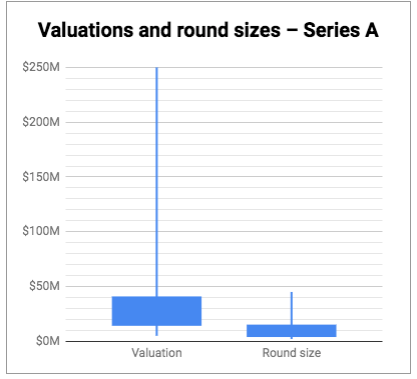

2018年版のナプキンを見るとシード、シリーズA、シリーズBの評価額の規模は、それぞれ500万-700万ドル、1500万-2500万ドル、4000万-1億ドルでした。2019年の評価額はそれぞれ400万-1100万ドル、1500万-4000万ドル、5000万-1億4000万ドルとなっています。つまり、各ラウンドの上限付近に位置する優良なスタートアップによって、評価額が押し上げられたようです。

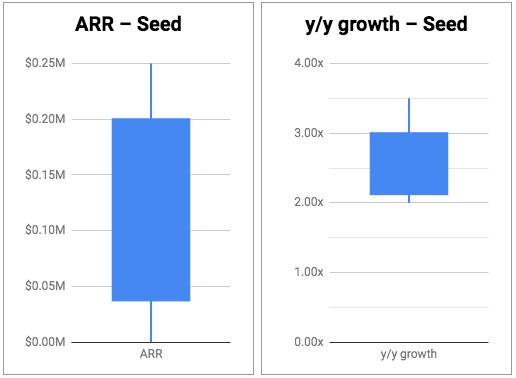

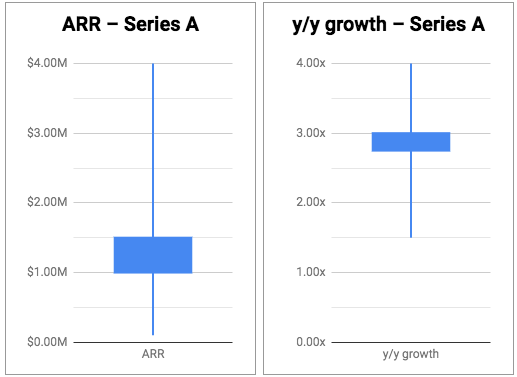

(3) 投資家の期待するARRと成長率に大きな変化なし

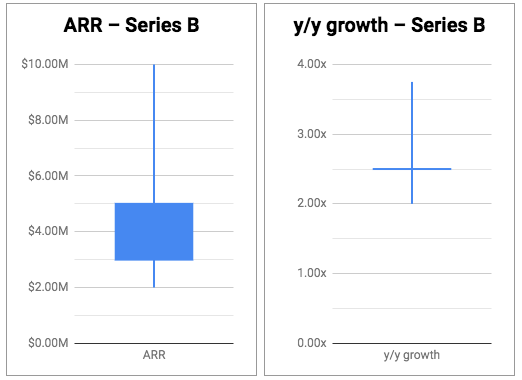

投資家の期待するARRと成長率に大きな変化は見られませんでした。多くのVCはまだ「T2D3パス」に夢中のようです(「T2D3パス」は実現できれば素晴らしいですが、普遍的なアドバイスではないと個人的には思っています)。

(4) チーム、PMF(プロダクトマーケットフィット)、ユーザーの愛、TAM(訴求可能な市場規模)、顧客獲得コストと回収期間、リテンション、参入障壁は今でも重要

定性的な回答では、2018年の調査と2019年の調査との間に明確な違いは見られませんでした。ナプキンにあるように、ベンチャーキャピタルはこれまで同様、たくさんのターゲットカスタマーの大きなペインを解決し、他サービスと差別化した素晴らしいプロダクトが作れる傑出したチームを探しています(驚きはないですね)。調達ラウンドを重ねたスタートアップには、一流のチームを作り、スケーラブルで収益性の高いチャネルを見つけ、他社に攻め入れられないビジネスの参入障壁が作れる力を証明してほしいと、投資家たちは考えています。定量化できない要素についてもっと知りたいなら、2018年の調査結果(パート1、パート2、パート3)を読み込むことをオススメします。2019年でも十分、通用する内容です。

シードはもはやラウンドではなく、フェーズに過ぎない

昨年との比較で私が気付いたのは、今年のシード投資家にはサービスのユーザーエンゲージメントと粘着性を見ていると回答した人がいたことです。これは、シードラウンドを行うハードルが上がっていることを意味しているのかもしれません。ですが、サンプル数が少ないため、そう結論づけるのは早いでしょう。また、ハンター・ウォーク(Hunter Walk)が指摘するように、シードはもはやラウンドではなく、フェーズです。多くのスタートアップは、盤石なシリーズAを実施する準備が整うまでに、2、3回、シードラウンドを行なって数百万ドルを調達するようになりました。なので一般的なシードラウンドの特徴を定義するのが難しくなっています。

ちなみに、Point Nineがシードラウンドのどの範囲まで対応しているのか、に対する答えは「シードのすべての段階」です。これまで、私たちは典型的なシードラウンド、つまり私たちが呼ぶところの「0.9ステージ」にあるスタートアップを中心に投資してきましたが、過去18か月間に投資したスタートアップの半数以上はマネタイズ前の段階でした。けれど、一方では「アーリーシリーズA」の投資も行なっています。そう考えると、私たちの社名は「0.7から1.0まで」にした方がしっくりくるかもしれません。

ナプキンのデータの出所

ナプキンのデータがどこから来ているのか、興味がある人のために説明します。2016年に私たちが初めて制作したナプキンも、2017年版も、私たちが見てきたディールと少数の投資家からのフィードバックで得たデータに基づいています。2018年、私たちはもう一歩踏み込んで、より信頼性の高いデータを得るために、60人以上の投資家を対象としたアンケート調査を実施しました。今年、調査を完了した投資家はわずか35人でしたが、回答を必須とした質問を増やしています(フォローアップの連絡も少なくすみました ?)。

以下に、調査結果を9つのグラフにまとめています。まずは調査の方法について何点か説明しておきましょう。

- 調査対象者の全員に「過去12か月の投資案件の中で、最も低い評価額(プレマネーでの企業価値)はいくらでしたか」と「過去12か月の投資案件の中で、最も高い評価額(プレマネーでの企業価値)はいくらでしたか」と尋ねました。この質問で得られたデータ(回答者1人につき2件)に基づき、評価額のろうそく足チャートを作成しています。細い線で書かれた下のラインと上のラインは、回答で得た評価額の最小値と最大値を表します。太い長方形の底辺と上辺はそれぞれ全体の25%の位置と75%の位置を示しています。これにより、投資案件の大部分があてはまる範囲(つまり長方形の部分)と外れ値を素早く見て取ることができるでしょう。また、ナプキンの横軸の数字は全体の25%と75%の数値に基づいています。

- ラウンドの調達金額を示すグラフもまったく同じ方法で作成しました。

- ARRとYoY(昨年比)の成長率も同じ方法でグラフを作成していますが、ここでは最大値と最小値を聞く代わりに、おおよその平均を尋ねました。

- シリーズAのデータは22人の投資家からの回答に基づいていますが、シードとシリーズBについてはそれぞれ8人と5人の回答しか得られませんでした。なので、シードとシリーズBのデータは割り引いて見てください。次回はもっと多くの回答が集まるようにしようと思います。?

話はこれくらいにして、お待ちかねのグラフをご覧いただきましょう。