「大型化する世界のVCファンドと資金調達、何が起こっているのか?」というトレンドレポート記事で、北米を中心(約半分)とするスタートアップの資金調達動向について過去10年の推移と2019年の状況をまとめました。後編の記事では、日本の状況についてまとめます。

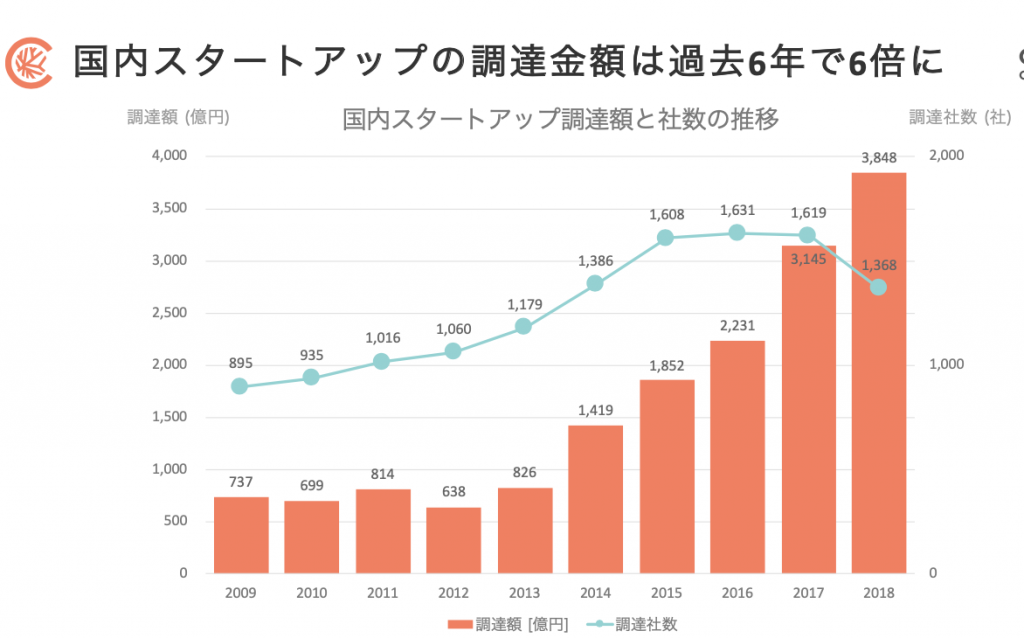

まず、国内スタートアップの調達金額はINITIAL(旧entrepedia)がまとめた以下のデータのように、過去6年で約6倍になるなど成長トレンドが続いてきました。

こうした右肩上がりのチャートをみると、過熱やバブルを懸念する方もいるかもしれませんが、実際にはまだ成長余地が大きいのが日本のスタートアップエコシステムです。

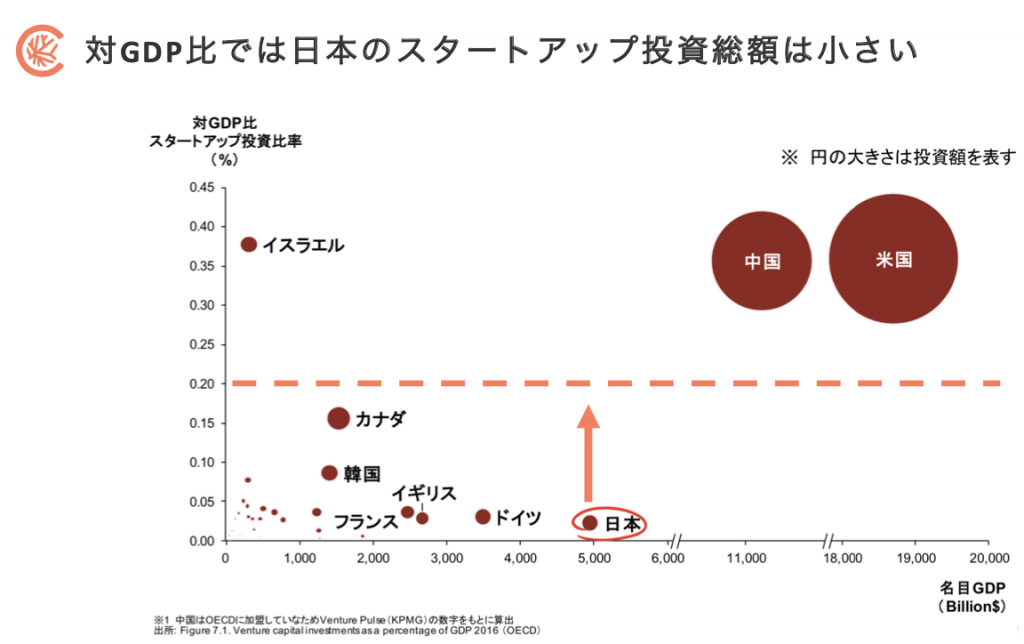

以下のグラフは、A.T.カーニーが昨年公開したレポートに、Coral Capitalが補助線を引いたものです(元データはOECDの調査です)。

横軸は、その国のGDP規模、縦軸はGDPに占めるスタートアップへの投資比率、円の大きさは投資の絶対規模を示しています。一見して米中が2大スタートアップ大国であるのは明らかですが、例えばイスラエルはGDPは小さくとも、比率的には米中並みのスタートアップ先進国であることが分かります。

スタートアップへの投資比率が小さいのは日本に限った話ではありませんが、それでも韓国やカナダなどと比較すると、まだ年間投資額が2倍、3倍と伸びてもおかしくありません。それ以上となるとクロスボーダーのビジネス展開やイグジットが増える必要があるでしょうが、日本市場というのは十分に人口規模も経済も大きく、まだ国内市場だけでも成長余地が大きいというのが私たちの意見です。

SmartHR、フロムスクラッチの大型調達の事例

12月に開催した記者向け勉強会には国内スタートアップで2019年に大型資金調達をしたフロムスクラッチ、SmartHRから、それぞれCOOの矢矧利太郎さん、CFOの玉木諒さんにご登壇いただいて、創業パートナー兼CEOのJames Rineyの司会のもと、調達の背景や、実際の資金調達の様子などをお話いただきました。

SmartHRが2019年7月にシリーズCで61.5億円、フロムスクラッチが2019年8月に100億円のシリーズDラウンドで資金調達をしています。調達額の大きさもそうですが、海外の機関投資家から資金を得たというのが、日本のスタートアップエコシステムとしては新しい動きです。フロムスクラッチは著名プライベート・エクイティ・ファンドのKKRから大きく資金を調達したことでも、先進事例と言えます。

以下、実際の調達に至った背景や、IPOより大型資金調達を選んだ理由などをお聞きしたパネルディスカッションの内容をお伝えします。

SaaSなのに、なぜそんなに資金が必要?

――海外展開が見えていれば大型調達のストーリーもしっくり来るものの、日本市場だけで、そんなにお金が必要?という指摘があります。

矢矧:単純に現状維持で成長するのであれば、大きな投資は必要なかったかもしれませんね。弊社はシリーズA、B、C、Dと4回で累計145億円を調達していますが、シリーズCまでの調達とシリーズDの調達では意味合いが大きく違います。シリーズCまでは事業の足元をしっかりと固めるための資金として調達していましたが、今回の100億調達したシリーズDは、足元というよりも将来の飛躍に向けた投資として資金を調達しました。具体的には、更なる事業成長に向けたマーケティングや人材、他には研究開発や海外展開といった会社をストレッチすることができる領域への投資ですね。

玉木:SmartHRは現在シリーズCで、累計80億円を調達しています。なぜそんなにお金が必要なんですかと良く聞かれます。でも、SaaSのビジネスって最初に投下する資金が多いほど、その後の成長に影響するんですね。

従来のインストール型のソフトウェアは、基本的には売り切りです。買ってもらったときに売上が立つビジネスモデル。一方クラウドでサービスを提供していると、いかにお客様に長く使ってもらうかが大事です。数年スパンで製品を使い続けていただくビジネスモデルなので、開発を継続して、より良いものを提供し続ける必要があり、その開発にはお金がかかります。

それから、SmartHRの導入前の企業様の中でも、これまで人事労務を紙でやってきた方だと、クラウドで手続き処理するという発想をなかなかお持ちじゃなかったりするんですね。いかに需要を掘り起こすかのマーケティング活動でもコストが必要です。このように、いかにビジネスとして面を取るかと考えると、最初に資金があったほうがスケールさせやすい特徴があるのです。

海外から資金を集めた実際のプロセスは?

――2社とも海外から資金調達していますが、その理由は?

矢矧:海外の投資家から資金調達しようと最初から考えていたわけではありません。ただ、シリーズDでは大規模な調達を目指していたため、国内に限定せず、選択肢を幅広く探していました。その中でKKRというグルーバルPEファンドや、ゴールドマン・サックスとのご縁をいただきました。当初我々は、海外の投資家との交渉には英語が必須であるという認識をしていたのですが、実際は日本法人の方々と国内の投資家と同じようにコミュニケーションを取ることができましたので、我々にとっても違和感なく進めることができました。

玉木:SmartHRの場合、海外の投資家から集めようという考えは強くはありませんでした。ただ、1度の調達で数十億円後半となると、出資できるプレイヤーが限られてしまう。ワンショット10億円が出せるプレイヤーを考える中で既存株主の方々と集まって話をしていたとき、取締役会(兼株主総会)で「だったらいい機会だから海外をあたってみれば?」と、Jamesにいきなり言われて(笑) それで、ご紹介いただいたのが最初のキッカケでした。当初は今後のためにコネクションができたらいいな、くらいの感覚だったのが、意外と最初にミーティングをしたらウケが良くて、「これはイケるんじゃない?」と、実際のディールにつながったという流れです。SmartHRはベンチャー企業で、しかも社会保険手続きという、すごくドメスティックなサービスなんですけど、海外の投資家からみると、ビジネスモデルとしてはSaaSなので、どう評価するかの共通言語があって、意外にやりやすかったようです。SaaSならではのメトリクスを使って数字で評価できるという強みがありますから。

海外から注目を集め始めている日本のスタートアップ

――調達後は何か変わりましたか?

矢矧:グローバルの投資家に「日本にもKKRが投資するに値するベンチャーがある」と思っていただくようになりましたね。有難いことに、最近は欧米の投資家だけでなく、中国や東南アジアの投資家の方々も、我々の事業に興味を持っていただき、ご連絡を頂くことも増えてきました。

玉木:おっしゃるとおりで、われわれも海外の投資家から問い合わせが急激に増えたんですよ。かつ、1度ミーティングすると、だいたい最後に「日本の会社、どこかいいところある? SaaSだと、どこがいいの?」と、聞き出そうとしてくるんですよ(笑) そこで、今度どこどこを紹介しますよという話になるんですね。徐々に海外投資家の中でも日本のマーケットが面白そうだという認識が広がっている気がしますね。

James:Coral Capitalも同じで、毎月1、2社の投資家から問い合わせ来ています。日本市場の注目度は最近はすごく高いと思います。SmartHRの調達ラウンドで思ったのは出資額の大きさと話の速さですね。国内の投資家は数億円から5億円くらいの小口は検討できます、というところがありますが、海外の投資家は30億円からスタートで、しかも既存株主から買いたいですというくらいのアグレッシブさもあって、とにかく話が速い。国内のVCファンドが大きくなってきたとはいえ、まだまだなところがあります。今後も投資家としてのバリューアップは通訳と、英会話レッスンかなと思っています(笑)

海外の投資家は何を見ている? 何が違う?

――海外の投資家は規模感やスピード感など、何が違いましたか?

玉木:強く感じたのは、SaaSのスペシャリストが、上場株を運用している投資家の中にもいることです。SaaSの経営指標や法則にとても詳しい。それに基づいてコミュニケーションを取れる違いがありました。

どういうことかというと、アメリカだとSaaSで時価総額が数千億円になっている会社がたくさんあるんですね。その業界やメトリクスの研究が進んでいて、ほぼサイエンスだと言われている状態です。だから数字で話ができて、なぜ今なのか、どのくらいお金が必要なのかというのも、話がしやすかったと思います。

矢矧:実際に投資の検討をして頂く中で、「我々が投資する意味、意義はあるのか」という点を、すごく意識しながら投資されているなと思いました。グローバルに出ていくサービスかどうか、というところも当然見られていますが、それ以上に、彼らが持っているアセットを活用することでその投資先企業を成長させることができるのか?という点を意識されているように感じました。このようなスタンスで接していただけたことはとてもありがたかったですね。

なぜIPOより大型調達?

――なぜIPOより大型調達? 上場しようと思えば、すぐに上場できますよね。

矢矧:上場はあくまでも資金調達を実現するための1つの選択肢だと思っています。先ほど経営権のコントロールという話がありましたが、IPOをすると株価に一喜一憂しなきゃいけないですし、それによって経営が不安定になるということもあります。ですので経営する側にとってはIPOは決して良いことばかりではないんですよね。実際、既に上場されているfreeeさんとか、ラクスルさんを見ると機関投資家が高いシェアを持たれていますが、これは長期的に株式を保有してくださる株主を選ぶことで、株価に一喜一憂しなくてもよい状態、つまり、安定的に経営できる状態を創られているのだと思います。また、IPOを目的にしてしまい安定的な経営が出来なくなるくらいであれば、エクイティファイナンスでキャッシュを調達し、成長という形で社会貢献するという選択肢もあると我々は考えていますね。そのため、IPOをいつまでにするかといった目標は設定していないですね。

玉木:全く同じです。IPOは企業を成長させるための大きな手段だと思っていますが、タイミングをうかがうべきだな、と考えています。われわれのようなSaaSはPL上、赤字になりやすいんですね。IPOした後に四半期ごとに開示が求められるということになると、毎回「あの会社赤字でしょ」と言われて、外からのプレッシャーが強くなってしまう。未上場ラウンドでお金が集められるのであれば、そのお金でちゃんと踏み込んで事業を伸ばしてからIPOしたほうが、その後5年とか10年という会社の成長を考えると良いのではないか、というのがわれわれの判断です。

――60億、100億を調達して何か変わりましたか?

玉木:社内にいる中の人たちの雰囲気はあまり変わってないんですよ。採用面でいうと、応募数が一気に増えましたね。大型調達をすると、大企業みたいな見られ方で入ってくるのかなと最初は思っていたんですけど、むしろ、この60億円を使って、どういうことをしたいかの野心を持った人が増えた印象です。

矢矧:テレビCMをやらせていただいたり、KKRのような著名な投資家が増える中で、「b→dashってこういうプロダクトなんですよね」「こういう会社ですよね」と期待値がどんどん大きくなってきたなと感じます。その期待値と足元の実態のギャップを埋めていくためにも経営スピードをもっと上げていくことが今のイシューであると考えていますね。組織のボードメンバーをゼロから見直すなどイシュー解決に向けた新しい施策は既に実施していますが、今後もそのようなチャレンジはやり続けていきたいですね。

――それは、めっちゃPE的ですね(笑) 本日はお話ありがとうござました!