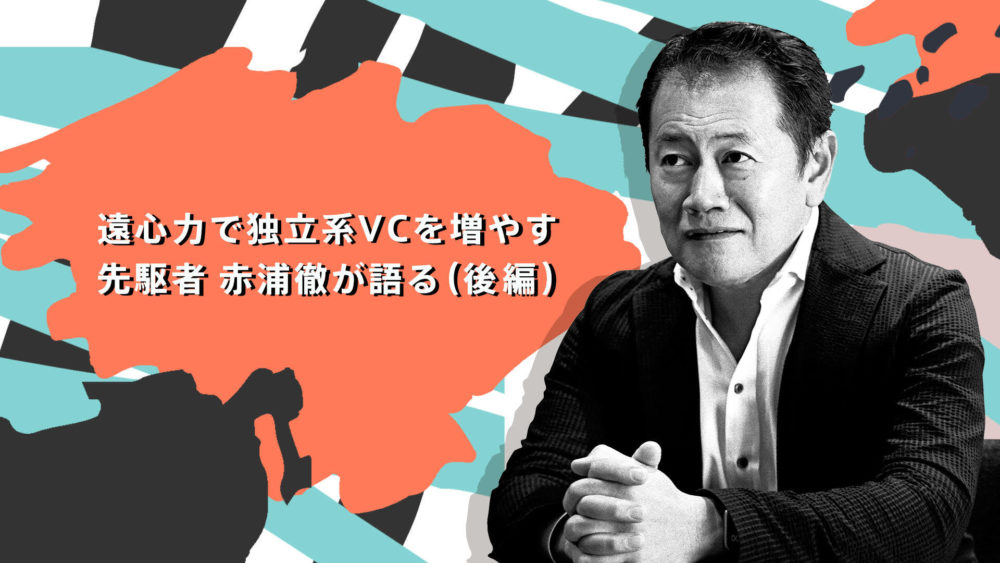

日本の独立系VCの歴史は1996年に始まっています。1999年にジャフコを退職し、黎明期に独立系VCを創業したベンチャーキャピタリストの1人、インキュベイトファンド代表パートナーの赤浦徹氏に話をお聞きしました。

インタビュー前編の「日本の失われた30年を変えるのはVC―、先駆者・赤浦氏が語る独立系VCの歴史と未来」では、約30年にわたる「日本のVC史」を当事者の1人として振り返っていただきました。業態転換といって良いほど現在とは異なる1996年以前の日本のベンチャーキャピタルの実態や、時代の変化を象徴する22年前のサイボウズの投資実行の知られざる舞台裏に加えて、本来VCが果たすべき日本経済における役割を、赤浦氏自身の個人のミッションに重ね合わせる形でお話しいただきました。

インタビュー後編となる本記事では、2010年代以降に独立系VCが増えていった発展の歴史、今も赤浦氏らが継続している独立系VCを増やす取り組み、そして2020年のいま再び転回点にある日本のスタートアップ・エコシステムと、その未来についてお話いただきました(聞き手・西村賢/Coral Capitalパートナー兼編集長、写真・大童鉄平)

赤浦徹(あかうら・とおる)。ジャフコにて8年半投資部門に在籍し前線での投資育成業務に従事。1999年にベンチャーキャピタル事業を独立開業。以来一貫して創業期に特化した投資育成事業を行う。2013年7月より一般社団法人日本ベンチャーキャピタル協会理事。2015年7月より常務理事、2017年7月より副会長、2019年7月より会長

赤浦徹(あかうら・とおる)。ジャフコにて8年半投資部門に在籍し前線での投資育成業務に従事。1999年にベンチャーキャピタル事業を独立開業。以来一貫して創業期に特化した投資育成事業を行う。2013年7月より一般社団法人日本ベンチャーキャピタル協会理事。2015年7月より常務理事、2017年7月より副会長、2019年7月より会長

2010年代半ばから急速に発達したエコシステム

西村:前回のお話だと2007年の段階でも、シード系の投資案件は全数把握できるほど日本のスタートアップ・エコシステムは小さかったというお話でした。投資手法も含めて、ずいぶん変わった感じですよね。

赤浦:私はちょうど20年やっていますけど、振り返って見てみると、かつては全然違う世界だったなと思います。ここに来て急激にレベルアップしています。TechCrunchを筆頭にアメリカのメディアなどを読んで行くことで、アメリカのベンチャーの世界がどうなっているか理解が進みましたよね。Facebookの映画もありましたけど、世の中一般にベンチャーとかスタートアップの世界がどういうものか、ベンチャーキャピタルがどういうものか、という理解が急速に広まっていってると思うんですね。そうした理解に追いつくように日本のベンチャーキャピタルもグローバルスタンダードな手法での投資という形が急速に出てきています。

西村:メルカリへの初期出資でも知られるEast Venturesの松山太河さんと赤浦さんの対談で見たのですが、昔はタームシートも書いてなかったという今では信じられない話もありますよね。

赤浦:タームシートなんてありませんでした。投資契約を結んだこともなかったですね。

西村:なんと!

赤浦:最近になって優先株がどう、種類株がどうとなってきたときも、当初は「普通株でいいよ」みたいな感じでした。もちろん今はそんなことはありませんけど。

西村:日本で種類株を使ったベンチャー投資が広まったのも、2010年代の半ば以降ですよね。優先株のおかげでVCは、よりリスクを取りやすくなりました。

赤浦:急速にVCの数も増えて、投資手法もエコシステムも進化してきています。本当にこの5、6年ぐらいの話ですよね。

ファンド出資などで独立系VCの投資家20人を増やす

西村:ここ10年の発展もすごいですが、赤浦さんが独立された2000年以降は、どうVCは増えていったのですか?

赤浦:少しずつ変わってきたという形ですね。私自身も、いま活躍しているVCの方々からファンドを作りたいという相談を受けて出資したり、ファンドをやらないかと勧めて運用してもらったりということで、これまでに20人くらい独立系VCの投資家を増やし続けています。場合によってはファンド管理業務の裏側をインキュベイトファンドで受け持つケースもありました。

アメリカと日本の差は何かというと、ベンチャーキャピタルの差だと前回お話しました。では、そのベンチャーキャピタルの差が何かというと、アメリカは個人で、日本は会社というところです。だから日本でも、独立した個人の、その場で腹をくくって意思決定ができる独立系VCの個人を増やしたいんです。起業家にとことん寄り添い、一緒に事業にコミットして、会社がダメなら自分も死ぬというように利害が完全一致した中で投資をやっていく人を増やしたいんです。

この会社がダメでも転職すればいいとか、そういうことではなく、自分も独立した立場で何が何でも成功しなければいけないという立場の個人です。そう思って自分も独立しましたし、もっと仲間を増やしていかないと日本が変わっていかないという思いでやり続けています。

インキュベイトファンドは遠心力でGPを増やす

西村:ベンチャーキャピタリストを増やすということでは、最近インキュベイトさんは仕組みとして取り組まれていますよね。

赤浦:昔は、作っていたファンドの一定パーセンテージ内のイレギュラー枠の中で「ファンド・オブ・ファンズ」をやっていたんですね。つまり、われわれが別ファンドへ出資する、ということです。例えば、現在インキュベイトファンドのパートナーになっている本間と和田に3億円ずつを預けたり、サムライインキュベート代表の榊原さんや、今はSmartNews共同創業者の鈴木健さんに資金を預けるという形でシード投資をやっていました。

こうした活動を完全に切り離して専用のファンドを作りました。2019年に資金調達をクローズして69億円のファンドとなりました。このファンドから、すでに13ファンドに出資しています。

西村:当初ファンド・オブ・ファンズを対外的に発表された2017年の頃は、プライマルキャピタルの佐々木浩史さんや、ソラシード・スタートアップスの柴田泰成さんなど5人でしたから、すごく増えましたね。

赤浦:インキュベイトファンドでは1人のパートナーにつきアソシエイト2人が付くんですが、そのアソシエイトの皆さんに言っているのは「最低3年働いてくれ、ただし、最長でも5年以上は雇いません」ということです。そういう約束で入ってきてもらっています。

つまり3~5年の間に独立して自分のファンドを立ち上げてほしいという形にしてるんですね。今まで佐々木浩史のほかに、木村亮介(ライフタイムベンチャーズ)、山田優大(Full Commit Partners)が独立しています。今回、日下部竜がDRGファンドという形で独立してファンドを立ち上げました。これまでインキュベイトファンドのアソシエイト出身者が4人ということです。つまりインキュベイトファンドでは独立したGPを増やすためにアソシエイトになってもらっているんですね。

例えばグロービス・キャピタル・パートナーズさんだとパートナーを目指せという「求心力」で組織をマネジメントしていると思うんですが、インキュベイトファンドはパートナーを増やしません。みんな辞めてくれ、と。独立して自分のファンドを立ち上げてくれという約束のもとに「遠心力」で組織を作っています。

新卒からVCになるというキャリアパスを用意

西村:さらに2020年2月には新卒採用も始めましたよね。

赤浦:はい、かつて私がジャフコで鍛えられたような環境を作ろうと思っています。新卒で入って3年徹底的に鍛えたら、4年目からアソシエイトになれる。すると、そこから3~5年で独立です。入社6~8年の間に独立してファンドを作るという形で新卒を採っていくということを始めています。

インキュベイトファンドにアソシエイトの数が多いのも、新卒採用を始めたのも、要するにGPを増やしたいからです。なぜGPを増やしたいのかというと、繰り返しますが、アメリカのGPが全部個人で、日本のGPは全部会社だったという構造の違いを変えるためです。

これは意外かもしれないですけど、2012年に中小機構からうちのファンドに出資してもらうとき、個人がGPをやります、会社じゃないんですといったら議論になったことがあります。結果としては出資をしてもらえたんですが、個人がGPであるファンドに中小機構が出資したのは、そのときが初めてだったそうです。

西村:2012年とは、ちょっと意外です。日本の独立系VCの多くが中小機構からLP出資を受けていますよね。

赤浦:ええ、2012年まで前例がなかったんですよ。そのくらいに、ついこの間まで株式会社がGPをやるべきという形になっていたんです。アメリカみたいなパートナーシップ制という話も最近でこそ急速に増えてきていますけど、2012年の時点では中小機構ですら個人GPのファンドに投資した実績がなかったわけですからね。

西村:すごく象徴的ですね。

赤浦:要は、アメリカのエコシステムに追いつけ、追い越せということです。追い越せないかもしれないですけど、まずはこの差分を埋めていく上で、覚悟を決めて独立したGPを増やしていく必要があるという思いでインキュベイトファンドをやっています。

私の人生のミッションでもある「自分がいなければ生まれていない会社が生まれること」という自己満足ができるような仕事の仕方がしたいのです。だからシードにフォーカスしています。今のベンチャーキャピタルは、シリーズAの投資家とかシリーズB以降のレイターの投資家という感じでジャンルがあるような感じですけど、私はそういう区分ができる前から投資をやっていて、単純に自分が会社を作るという投資の仕方をしています。自分が死ぬときに人生を振り返って、あの会社は自分がいなければ絶対生まれていなかったというふうに思いたいんです。

私個人も、インキュベイトファンドも、歴史を作るということを掲げています。自分たちが存在しなければ、こうなっていないというインパクトを与えたい。すでに世の中にあるものを見つけてきて、そこに投資して儲ける仕事をやりたいわけではありません。自らが進んで世の中を変えて行く。その最高の手段がベンチャーキャピタルであるというふうに思っています。

それをより大きなインパクトとするために仲間を増やし、GPを増やし、世の中にベンチャーキャピタルを増やして行こうと思っています。世の中をみんなで一緒に変えていきましょう、と言いたいですね。

新卒でVCは良いキャリア?

西村:Coral Insightsの読者でVCという仕事に興味がある若手や学生さんもいると思いますので、追加で1つ質問を。キャリアパスとして、いきなり新卒でVCというのは、いいのだろうかという意見もあると思いますが、いかがですか? 自分で事業をやってみるとか、スタートアップに行ってみるという道を経たほうが良いのではという意見です。

赤浦:インキュベイトファンドの代表パートナーの4人は全員が新卒VCなんですね。投資でも経営者としても成功している穐田誉輝さんも新卒VC(ジャフコ)です。同じく起業家として投資でも成功している村松竜さんも新卒VC(ジャフコ)です。というように、成功している投資家や経営者で、新卒をVCでスタートしている人は、たくさんいます。

私は、最初からVCに入るべきだという考えです。理由は、投資の仕方を磨けという話ではなくて、事業開発力および経営力を磨く必要があるからです。事業開発力、経営力を磨けるのはVCなんです。なぜなら、普通の起業家が1社しか経営できていないときに、私は何社も経営しているからです。しかも、ゼロから作ったようなステージから、ずっと経営を見続けられています。例えば、いまだにサイボウズでは、議論のメンバーに入れてもらっています。グロースして行っている会社のいろんなステージのいろんな出来事にもぶつかりながら事業経験を積ませてもらっているということです。

だから、ベンチャーキャピタルは、やっぱり個人の能力に帰属すると思うんですね。その個人の能力を上げ続けるためには、やはり経営経験を圧倒的に積んでいく必要がある。

普通にゼロから1つ会社を作りましたというのは、もちろんそれは大変なことですけど、その死に物狂いで作る感覚を限られた時間の中で、5倍、10倍、20倍の経験が積めれば、やっぱりそこで培われた経験量だったり、人脈だったりというのは、かけがえのない力になっていきます。能力というのは、経験と人脈によるところが非常に大きいわけですが、人一倍経験するためには、新卒からVCに行くのが良いと思います。

日本ベンチャーキャピタル協会がアクティブに

西村:ここまで日本の独立系VCの黎明期の話や、独立系VCのGPを増やすための取り組みなどお話いただきましたが、少しエコシステムの現在地と、今後についてもお話をいただければと思います。日本のスタートアップ・エコシステム発展を示す象徴的な数字でいうと、日本ベンチャーキャピタル協会(JVCA)の会員数も、すごく増えましたよね。

赤浦:3年で3倍になっていますね。2020年4月末時点で、VCとCVC会員を合わせて172社です。賛助会員を入れると240社です(会員一覧)。

西村:投資契約の標準化が起こり、独立系VCもたくさん出てきて、業界として外形も整ってきたように見えます。先日、外為法改正の余波でベンチャー投資に悪影響が出そうだと分かって、VC業界が「おっと」と慌てるという事態がありましたが、あのときも業界として即座に声明を出し、何名かVCの方が積極的に監督官庁に働きかけ、結果としてはベンチャー投資に配慮された形に落ち着きました。最近は霞が関方面のロビイングや、外向けのコミュニケーションも変わってきたように見えます。そこでJVCAが果たしている役割は大きいと思いますが、赤浦さんから見た近年のJVCAの変化をお話いただけますか?

赤浦:この5年ぐらいでJVCAも急激に変わっています。私がJVCAの理事になったのは2013年ですが、当時のJVCAは良くも悪くも1991年から続く昔ながらの金融機関系ベンチャーキャピタルの雰囲気そのままだったんですね。

これは変えなくては、と思いました。2014年にJVCAの会長が、ジャフコ時代の大先輩である尾崎一法さんになって、そのタイミングで一気に変化を加速しようという話になりました。それで、どうやれば変わるかという話をしているときに私が言ったのは「仮(かり)さんを会長にしたら変わります」ということでした。

西村:グロービス・キャピタル・パートナーズの仮屋薗聡一さんですね。

赤浦:はい、新しく会長になったばかりの人に向かって、グロービスの仮屋薗さんを会長にすれば変わりますという話をしたんです。尾崎さんは「分かった」と言いました。ただ、まずはステップを踏んでやるべきことやっていこうということで、最大手なのに加盟していなかったジャフコにもJVCAに加入してもらおうとか、独立系のどことどこを口説こうとか、そういうことをやっていったんです。

ところが、そうした取り組みの途中で、JVCA会長だった尾崎さんは亡くなるんですね。亡くなることが分かった時点で一気に加速しようと、一段飛びにグロービスに飛び込んで行き、グロービス創業者の堀義人さんに「オレはがんで死ぬ。だから、仮屋薗を会長にしたい」と尾崎さんは直談判してくれたんです。それを堀さんがOKしてくれて、それで仮さんが会長をやることになったんですよ。

グロービス仮屋薗氏が、JVCAを第二創業

赤浦:仮さんが会長をやった4年間で、JVCAは本当に変わりました。「業界団体がしっかりしてきたよね」「プレゼンスが上がってきたよね」ということがあるとしたら、それは仮さんの設計のおかげです。以前から下準備をしていた部分もありましたけど、仮さんが会長になったときに、今の委員会体制と部会体制を設計していただいたんですね。みんなで合宿してミッションを決めるところなど、ベンチャー企業を1社作ることと同じように、業界団体のJVCAというものを第二創業したというぐらいにゼロから作り上げて行きました。ミッションを共有し、組織を作り、チームをモチベートしないといけないから自らフルコミットですね。そういう思いで一気に作って来てもらったので、協会としての形ができました。

西村:JVCAは、ここ1、2年でタイムリーに声明文やプレスリリース、政府に対する要望などを出すようになりましたね。

赤浦:プレゼンスも影響力も上がってきました。ちゃんと国も聞いてくれるようになってきていて、そういう意味ではポジションが上がってきたなと思いますね。

機関投資家向けベンチマークを業界で作成

西村:第二創業に相当する変革でJVCAに基盤ができたのに加えて、もう1つ、業界として機関投資家に対するコミュニケーションも変えて行こうと取り組んでいますよね。

赤浦:すでに、かなり進んできています。そこも仮さんが会長になったときに最初にギブしてくれたもので、それはグロービスが持っていた知見です。当時、グロービスだけがVCファンドとして機関投資家から出資を受けていたんです。機関投資家といっても金融機関といった意味ではなく、年金基金です。きちんと利回りを返さなきゃいけない純投資の資金を預かり、リターンをお返しする。それを複数ファンドで継続的に実行できているのはグロービスだけだったんです。そのグロービスが付き合いのある年金資金を預かるマンデートを持っている機関投資家の方々との勉強会を開催してくださったんですよ。その勉強会や食事会などで、機関投資家の方々とベンチャーキャピタルのプレーヤーの距離をグッと縮めることができたんです。

注:ここで「マンデートを持つ」とは資金運用の権限を委任された、という意味

結果、「日本のVCに何が足りないのか?」というところを学んで行くことになりました。例えば、元Coller Capitalパートナーの水野弘道さんがGPIF(年金積立金管理運用独立行政法人)の理事兼最高投資責任者に就いたということで、仮さんは、そこに私とUTEC共同創業者の郷治友孝さんを引き合わせてくださったんです。VCとしてGPIFから資金を預かりたいということに向けて水野さんにアプローチしてくれたんです。

そこで出てきた水野さんの条件は「独立系のGPで複数回ファンドを回したことがあるところ10社のデータを揃えてほしい」というものでした。10社は難しくても、最低5社(ジャフコを含む)は必要だと。独立系のファンドで複数ファンドで資金を運用しているところですね。そのパフォーマンスを、ちゃんと横比較できる状況にしてほしいと。

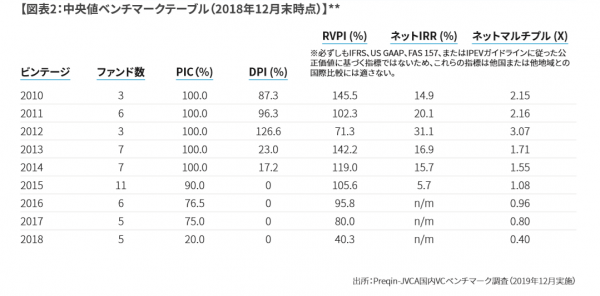

横比較しようと思うと、各社VCの投資先企業の時価評価基準を統一しないといけないわけです。それで、そこから4年間ずっと準備を進めました。まず時価評価の基準を作り、次に各ファンドにファイナンス情報を出してもらい、それで2020年6月にプロジェクトの成果としてベンチマークのレポートを公表した、というところまで来たのが現状です。

西村:ちょっとレポートの数字を紹介します。調査対象は24社、76本のVCファンド。各ファンドのパフォーマンスを統一基準で算出していて、組成年ごとの数字を出しています。例えば2010年から2014年でネットIRRは14%以上と高く、特に2010年から2012年ビンテージはネットマルチプルがおよそ2~3倍、ネットIRRが14.9~31.1%と高いパフォーマンスです。これは海外VCのベンチマークと比較しても遜色ない数値となっていますね。

GPIFからVCに資金が流れる可能性は?

西村:複数VCのパフォーマンスの客観データが標準化された形で経年で出てきて、少なくとも過去のパフォーマンスは良いものだとなりました。となると、GPIFが日本のVCへ出資する可能性は、どれぐらいあるものでしょうか?

赤浦:100%あると思います。いつになるかはわかりませんが、必ずその時が来ると信じています。

西村:米国で1979年に起こったことに似てると思いますが、GPIFからの資金が日本のスタートアップに流れて来たら、これはすごいことですよね。

赤浦:GPIFの運用額は170兆円ぐらいですから、1%でも1.7兆円です。

西村:いま日本のスタートアップへの年間投資額は4,000億円程度なので、数倍に増える可能性がある。インパクトが大きそうです。

赤浦:GPIFに限らず、他の大手機関投資家も、どんどんVCへ出資を始めていますしね。

西村:人口減少社会の日本において、ネットやスタートアップは数少ない成長領域ですもんね。赤浦さん、本日は長時間にわたり、お話ありがとうございました!

(本記事はインタビューの後編です。前編記事「日本の失われた30年を変えるのはVC―、先駆者・赤浦氏が語る独立系VCの歴史と未来」もご覧ください)