本連載はSingularity Holdings VC(シンギュラリティー・ホールデイングス)の投資家であるNeil Devani(ニール・デヴァニ)氏がまとめた、約70年にわたる米国ベンチャーキャピタル産業の歴史と、そのコンテクストから考察するVC産業の未来予想の記事です。氏の許可を得て、全5回に分けて翻訳をお届けします。現代的な意味でのベンチャーキャピタルによる投資のホームラン案件は伝説的なIT企業、Digital Equipment Corporation(デジタル・エクイップメント・コーポレーション)で1957年にシェア70%で投資した7万ドルが、約11年後のIPOで3億5,500万となったものだといいます(パート1原文)

【連載目次】

パート1:ベータ版ベンチャーキャピタルの誕生、現在のVCの起源

パート2:ネットの普及とクリーンテック(2001年~2007年)

パート3:アクセラレーター、Web 2.0とモバイル端末の大波(2008〜2013年)

パート4:水門が開き、ユニコーン企業が台頭する(2013年〜2018年)

パート5:ベンチャーキャピタルの未来を予測する

パート1:ベータ版ベンチャーキャピタルの誕生、現在のVCの起源

この連載を私と共同執筆してくれたMichael Ramos-Lynch(マイケル・ラモス=リンチ)に感謝します。

友人のマイケルと私は最近、ベンチャーキャピタルが一つの産業としてどこに向かおうとしているのかについて長時間にわたって話をしました。私たちの仮説の裏付けとなる歴史的背景が欠けていることに気づき、調査を行うことにしました。

私たちはPitchBook、NVCA、CB Insightsなどのオンラインリソースを通じてデータを収集し、分析しました。また、数十年に及ぶ経験から得られた豊富な識見を語ってくれたVC及びテクノロジー業界の重要人物へのインタビューも行いました。

非常に多くの情報を得たことに気づき、私たちは次の3つの理由から情報を整理して共有することにしました。(1)業界の進化に関して幅広く理解するための便利な手段を提供すること、(2) テック/ VCの将来についての対話が進む助けとなるようにすること、そして(3)業界についての思慮深い対話を喚起すること。私たちは、自分たちがどこに向かっているのかを知るためには、自分たちがどこにいるのかを知る必要があると確信しています。

この5回にわたる連載記事では、業界の誕生と成熟を振り返り、その文脈で、業界がどこに向かっていく可能性があるのかを考えたいと思います。この最初の投稿は、1950年代からドットコムバブルまでのVCの確立に焦点を当てていきます。

ベンチャーキャピタルの誕生

ベンチャーキャピタルとは、その最も基本的な形では、民間企業、一般的には創業から日が浅く実績がないリスクの高い企業に投資されてきた資本のことをいいます。リスクは高いですが、特に新しい技術を適用したり、新市場を創出すれば、巨額の経済的利益がもたらされる可能性があります。

ベンチャーキャピタルはドットコムバブルとその後のFacebook、Twitter、Snapchatなど有名企業の影響で、その数は増加し、今ではよく知られるようになっています。最近では、誰もがVCとスタートアップに興味を持っており、「Shark Tank(シャーク・タンク)」(編注:日本のテレビ番組「マネーの虎」にインスパイアされた米国の人気番組)や、HBOの人気ドラマ「Silicon Valley(シリコンバレー)」からKellogg’s(ケロッグ)のような企業まで、技術とベンチャーの興奮はこれまでになく高まっています。私たちは、どうやってここまでやって来たのでしょうか?

20世紀初頭には、ベンチャー投資は、王族やVanderbilt(ヴァンダービルト)やRockefeller(ロックフェラー)などの一族を含む、非常に裕福な人々によって行われていました。今日のベンチャーキャピタル企業に似ている最初の2つの会社、American Research And Development Corporation (アメリカン・リサーチ・アンド・ディベロップメント・コーポレーション、ARDC)と、J.H. Witney & Company(J.H.ホイットニー&カンパニー)は、1940年代に創立されました。

多くの人に「ベンチャーキャピタリズムの父」と考えられているGeorges Doriot(ジョルジュ・ドリオ)氏は、第二次世界大戦から戻ってきた兵士たちが始めた民間企業への投資を促進する手段としてARDCを設立しました。1957年にARDCはDigital Equipment Corporation(デジタル・エクイップメント・コーポレーション)というスタートアップの70%の所有権に7万ドルを投資しました。この投資は、11年後のIPOで3億5,500万ドルとなり、現代のVCの初「ホームラン」と言えるかもしれません。

ARDCは大きな利益を実現しましたが、ベンチャーキャピタルの台頭を著しく促進したのは1958年の中小企業投資法の成立でした。この法律により、中小企業管理局(SBA)は、中小企業投資会社(SBIC)が中小企業に投資し、経営するためのライセンスを付与することができるようになりました。 SBAを通じて、連邦政府はSBICからの民間投資を融資の形で助成しました。この融資は期間が通常10年で、ベンチャーファンドの標準的な返済期間は10年に設定されました。

連邦融資による資金の流入は、広告、自動車、消費財、電気通信などのいくつかの業界における技術開発と同時に指数関数的な勢いで高まりました。 Kleiner Perkins(クライナー・パーキンス)やSequoia Capital(セコイア・キャピタル)のような現代の巨大VCを含む、いくつかの独立系投資会社やハイテク企業は、1970年代初頭に立ち上げられました。

これらの企業の多くは、Georges Doriot(ジョルジュ・ドリオ)氏の弟子たちによって設立されました。この第二世代には、Arthur Rock(アーサー・ロック)氏(Fairchild Semiconductorの設立に参加した「8人の反逆者」を支援し、初期のIntelとAppleへの投資を行った)、Tom Perkins(トム・パーキンス)氏(Kleiner Perkinsを創立し、Genentech、Tandem Computers、およびApplied Materialsに投資した)、Don Valentine(ドン・バレンタイン)氏(Sequoiaを創立し、Atari、Apple、Cisco、およびEAに投資した)など業界の基礎を作った人物が名を連ねています。

1974年の従業員退職所得保証法(ERISA)により、当初は、企業年金基金がリスクのある非公開会社に投資することが制限されたため、ベンチャーキャピタルの成長が抑制されました。しかし、1978年にこれらの制限が緩和されると、業界全体で約7億5,000万ドルを調達し、資金調達額は最高となりました。これは、70年代後半から80年代初頭にかけて金利が急上昇したにもかかわらずです。

年金基金からの圧倒的な資金調達は最終的に、70年代から80年代後半のIntel、Apple、Genentechなどが大成功を収める原動力となりました。これらの途方もない成功は、投資家に大きな利益をもたらし、さらにそれが投資の成長につながりました。1980年には、およそ30億ドルを管理する約30のベンチャーキャピタルファームがありました。1990年には、650のベンチャーキャピタルファームが約310億ドルを管理していました。

80年代にかけては競争の激化により、ベンチャーキャピタル全体の利益は減少し、業界全体の回復には、10年近い時間がかかることにななりました。1995年までに投資額が3倍近くなるまで増え続けましたが、この期間中に実績を上げられないファンドは消滅し、VCの数は横ばいとなりました。

米国に拠点を置くVCが互いに競合している間、韓国と日本の企業も米国の初期の企業に多額の投資を行っていました。1980年代半ばから後半にかけて危機的状況にあったIPO市場と連動して、競争が激化する中で、企業数の伸びは鈍化しました。

ドットコム時代

80年代後半から90年代初頭の大規模な統合と撤退という時期を経て、ベンチャー投資の魅力は再燃しました。技術の進歩に対応して、インターネットに的を絞った新しい会社に大きな関心が集まったことで、1995年にベンチャーキャピタルの大ブームが起こりました。

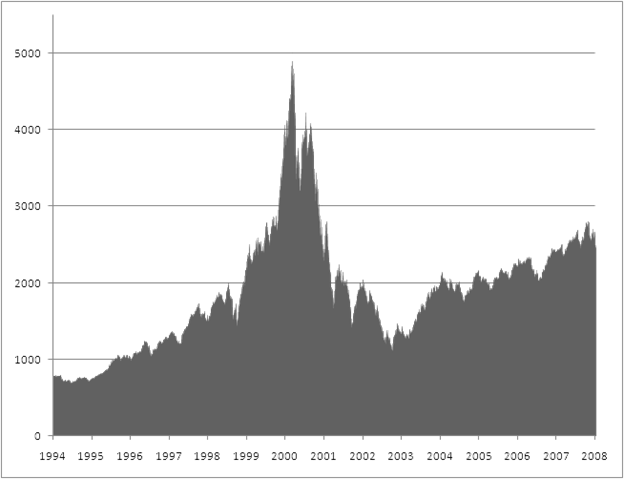

ナスダック市場のバブルと崩壊

AppleやMicrosoftなどの会社は、急速にパーソナルコンピューターの基盤を成長させました。 AOLやNetcomなどのインターネットサービスプロバイダーのおかげでインターネットはより広く利用されるようになり、NetscapeやYahooなどの会社のおかげでインターネットはより使いやすいものとなりました。新しい経済と新しい機会への移行をめぐって白熱した状況となりました。1997年の減税により、キャピタルゲインに対する課税は配当課税よりも低くなり、創業間もない企業への投機的な投資がさらに増えていきました。

公開市場ブームにとっては、最悪の状況が起こりつつありました。私たちが話を聞いたエンジェル投資家のJerry Neumann(ジェリー・ノイマン)氏は、そのときの状況を以下のように要約しました。

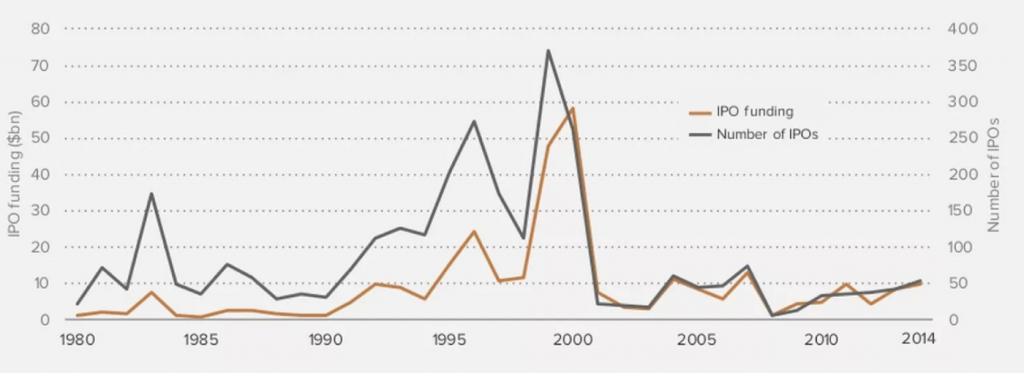

- 1995年に10件だったインターネット関連のIPOは、1996年に18件、1997年に15件、1998年に40件になりました。

- 1999年には272件でした。2000年には、3月に株式市場が暴落したにもかかわらず、148件ありました。

- 2001年に現実へと引き戻されて、インターネット関連IPOは6件だけになりました。

アメリカのテック企業のIPOによる調達総額とIPO数

Vox and A16Z, data from Jay Ritter, University of Florida

1998年の初め頃には、公開テック企業の評価額は、市場のその他の約40%上回っていました。

2000年初め頃には、他の市場を165%上回っていました。

Homebrew(ホームブルー)のジェネラルパートナーであるSatya Patel(サティア・パテル)氏は、「誰もバブルが終わるとは思っていませんでした」と述べています。しかし、もちろん最終的には終焉を迎えました。2000年3月、上がりすぎた株価と新たな投資家の不在によって、ナスダックはクラッシュし始めました。

2000年11月までに、ブルームバーグUSインターネット・インデックスの280社は、それぞれの52週高値から約2兆ドルの市場価値を失いました。

現在、非常に有名かつ成功しているスタートアップは、過去に失敗に終わったスタートアップの亡霊に、かなり似た点があります。デジタル通貨会社のFlooz.comは、暗号通貨ともに再び現れ、食料品宅配で失敗したWebvan.comは、Instacartと、それと競合する既存企業として再び現れました。

ドットコム企業の大きな失敗から導かれる教訓はいくつかあるでしょうが、その中でも、規模や勃興から破綻までのスピードで際立つスタートアップというのが、いくつかあります。ペット用品のECサイト、Pets.comは、そうした中ですぐに思いつく最も有名な例の1つです。

1998年8月に創業し、2000年11月というわずか2年でシャットダウンした同社は、始まる前からほぼ終わっていました。同社の犬の靴下人形の広告ブランドはいたるところで見られ、メイシーズ・デー・パレードやスーパーボウルのような主要なイベントにも登場しました。

とても派手なマーケティング活動にもかかわらず、同社はマーケティング以外のほぼすべての基本的なビジネス原則で、悲惨な失敗をしていました。Pets.comの製品は原価以下で販売されていたため、売れば売るほど損失が増えていったのです。

初年度に、同社はマーケティングに1,180万ドルを費やし、61万8,000ドルの収入を得ました。収益は最終的に急増しましたが、損益分岐点に達する前に資金が枯渇しました。同社の株価は、わずか9カ月前の当初の公募価格、1株当たり11ドルから急落して、2000年11月6日に清算が発表された時点では、わずか0.19ドルとなっていました。振り返ってみてみると、これは時代を象徴する愚かな出来事と見なされるでしょうが、1999年の資金調達環境では、積極果敢な勝者総取りのアプローチにすぎなかったでしょう。

Flooz.comはもう1つの教訓的なドットコムの物語です。ビットコイン以前のデジタル通貨の1つであるFloozは、3,500万ドルを超えるベンチャー資金を調達し、顧客がオンラインで使用、または共有できる「Floozクレジット」を獲得し、購入できるようにしました。当初は堅調にユーザーに利用が広がりましたが、このプラットフォームは詐欺やマネーロンダリングに対して脆弱でした。

FBIは、ロシアの犯罪組織がマネーロンダリングのためにこのプラットフォーム上で不正な取引を行ったことを2001年にFloozに知らせました。 2001年半ばまでに、Floozの創立者、Robert Levitan(ロバート・リーバイタン)は、すべてのユーザー取引の19%が不正なものだと報告しました。しかし、Floozはそれらの取引について、そのパートナーとともに補償しなくてはなりませんでした。これによって、会社はその後まもなく、2001年8月に破産を宣言することとなりました。Floozクレジットを購入したユーザーには、返金されることはなく、破産裁判所を通して払い戻しを請求しなくてはなりませんでした。しかし、それがうまくいくことはありませんでした。

クラッシュ

ある時点で、会社の評価額と株価をせり上げる新しい買い手は現れなくなり、その結果、あっという間に市場は内側から崩壊していきました。多くの投資家は、損失を考慮に入れても、ハイテクブームで大きなリターンを実現することができました(現在の暗号通貨/ICO市場とは異なり)低品質のテック系IPOの過剰供給で公開市場がクラッシュしたとき、貧乏くじを引いたのは一般大衆でした。

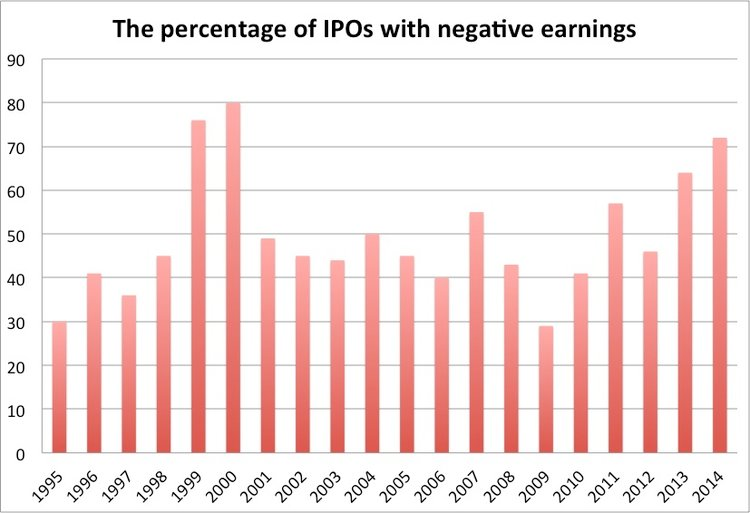

Jay R.Ritter / Business Insider

機関投資家は、さらなる損失を回避しようと、ファンドへのキャピタルコミットメント(出資約束)やIPO(における公募や売出)への参加コミットメントを不履行するという事態になっていきました。VCは破綻しはじめ、コミットした投資は実行されなくなりました。

審判というのは、ほとんどの人にとって災難を意味しますが、すべての人々にとってそうであるというわけではありませんでした。Satyaは次のようなエピソードを共有してくれました。

「すでに十分に資金を調達していて、市場の変化に対処した企業は、本当に恩恵を受けました。私たちが出資したシード期の会社の1つがOpenTableでした。OpenTableはたくさんの資金を集め、バブルが崩壊したときには、多くの事業をやめて、合理的な方法で的を絞った事業を構築しました。彼らには、いくつかの厳しい決断を下す用意がありました」

それでも、多くの企業には生き残るための十分なビジネスモデルがありませんでした。数多くの会社が、次々と急速に消えていきました。アーリーステージファンドのUncork Capital(アンコーク・キャピタル)のJeff Clavier(ジェフ・クラヴィーア)氏は、次のように振り返ります。

「レバレッジをかけ過ぎていたために、出資約束を守れなくなった人々の話が聞こえてきていました。何百人、何千人もの人が解雇されていく状態でした。人々は潰れそうな会社を調べるためにfuckedcompany.comをチェックしたものでした」

恐怖、不安、疑念が鎮まるのには時間が必要でした。市場がようやく底を打ったのは2003年のことでした。しかしその頃には、新しいブームが始まろうとしていました。それについてはパート2で詳しく述べます。

Neil Devani(ニール・デヴァニ)氏は、カリフォルニア州サンフランシスコに拠点を置くアーリーステージのスタートアップ企業への投資家で、ヘルスケア、金融サービス、教育、特定の最先端技術に的を絞り、積極的な外部性を生み出す企業と協力しています。彼はカリフォルニア州の弁護士でもあります。

Michael Ramos-Lynch(マイケル・ラモス=リンチ)氏は、以前はカリフォルニア州パロアルトのベンチャー企業に勤務していましたが、現在は起業家兼テキサス州オースティンで開業する弁護士です。

本投稿は投資または法律的なアドバイスを意図したものではありません。