先日公開した、国内スタートアップの資金調達動向をまとめた調査レポート「Japan Startup Deal Terms by Coral Capital」はおかげさまで多くの方にダウンロードいただきました。この分析にあたって、約600社について1,000本以上の商業登記簿謄本を取得し、その過去の資本取引についてまとめた膨大なデータが得られたので、レポートに載せきれなかった点について今後数本の記事で紹介していきます。

第1回は、ステージ別の資金調達額、バリュエーション、希薄化率の四半期推移について紹介しました。第2回では、コンバーティブルの使われ方について詳細を見ていこうと思います。

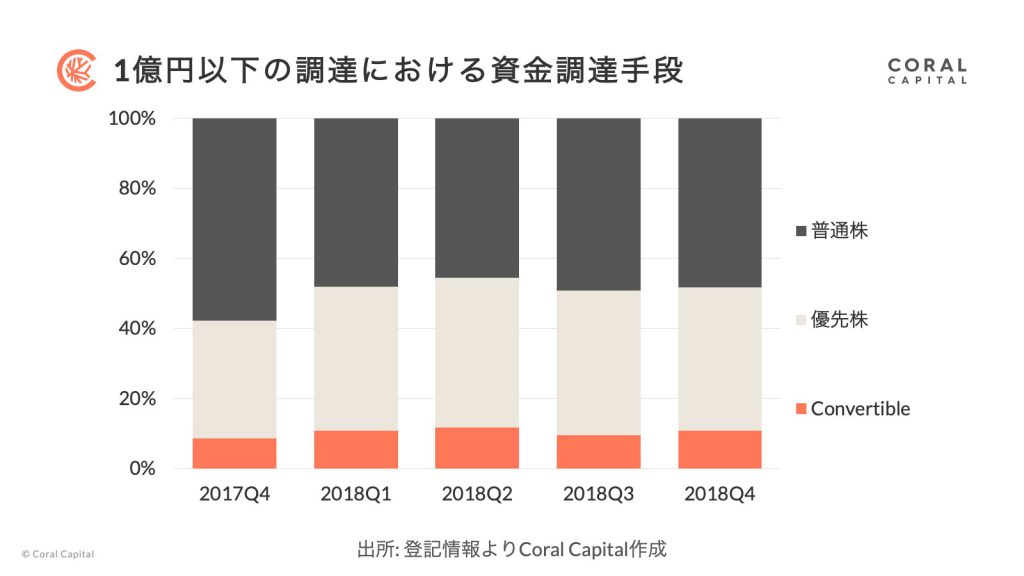

コンバーティブルの利用はシード調達の10%を超えた

コンバーティブルには、主にシードステージにおいて、優先株式による調達にかかるコストや手間を省き、クイックに資金調達を完了させるための資金調達手法です。2018年通年で、1億円未満の資金調達では約10%がコンバーティブルで行われました。

コンバーティブルには、コンバーティブル・デットとコンバーティブル・エクイティの2種類があります。コンバーティブル・デットは、日本では主に無担保転換社債型新株予約権付社債(以下、転換社債)として実現されます。コンバーティブル・エクイティはJ-KISS型新株予約権(以下、J-KISS)などで実装されます。Coral Capitalが無償公開しているJ-KISSは、コンバーティブル・エクイティの実装の一つです。

コンバーティブルの仕組みについて詳しく知りたい方は #CoralSchool の動画をどうぞ。

https://coralcap.co/2019/06/video-coralschool04/

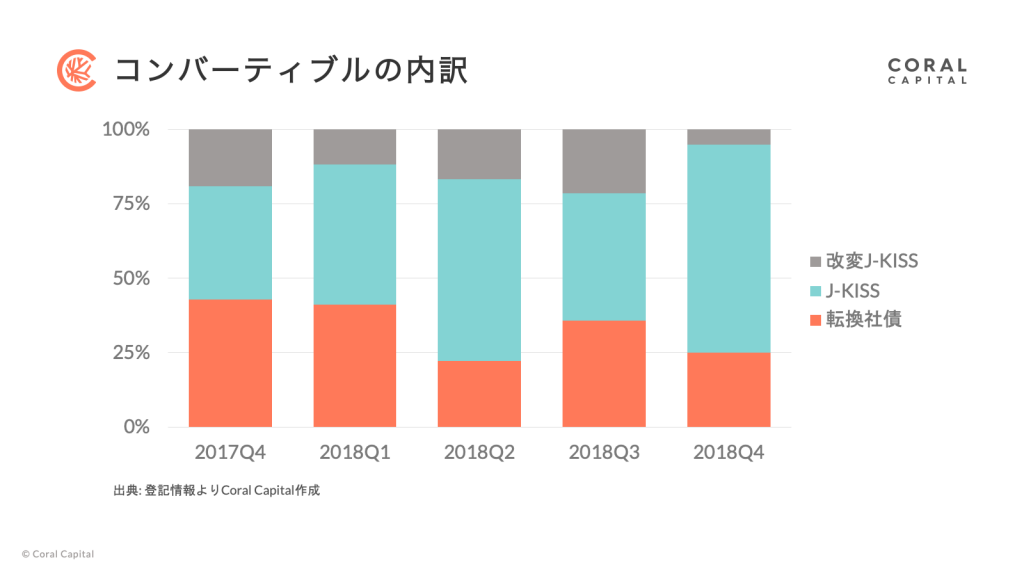

J-KISSのシェアは約75%

コンバーティブルのうち、転換社債とコンバーティブル・エクイティの内訳は以下のようになっていました。なお、コンバーティブル・エクイティに関しては、公開しているプレーンなJ-KISSを用いたものと、転換の仕組みを変えてしまうような大きな改変を行っていると思われる改変J-KISSを区別して示しています。

J-KISSという無償で誰もが使えるテンプレートが公開されていることや、コンバーティブル・エクイティはコンバーティブル・デットの欠点を改良した上位互換的な手法であることから、今後もコンバーティブル・エクイティが主流となっていくと思います。

さらに、ここ1か月ほどVC界隈を騒がせている外為法の改正に伴い、株式での投資だと事前届出が必要なうえ、最大30日間投資ができなくなるリスクがあるため、スピードを優先するシードステージではさらにJ-KISSなどのコンバーティブル・エクイティの活用が進むかもしれません。

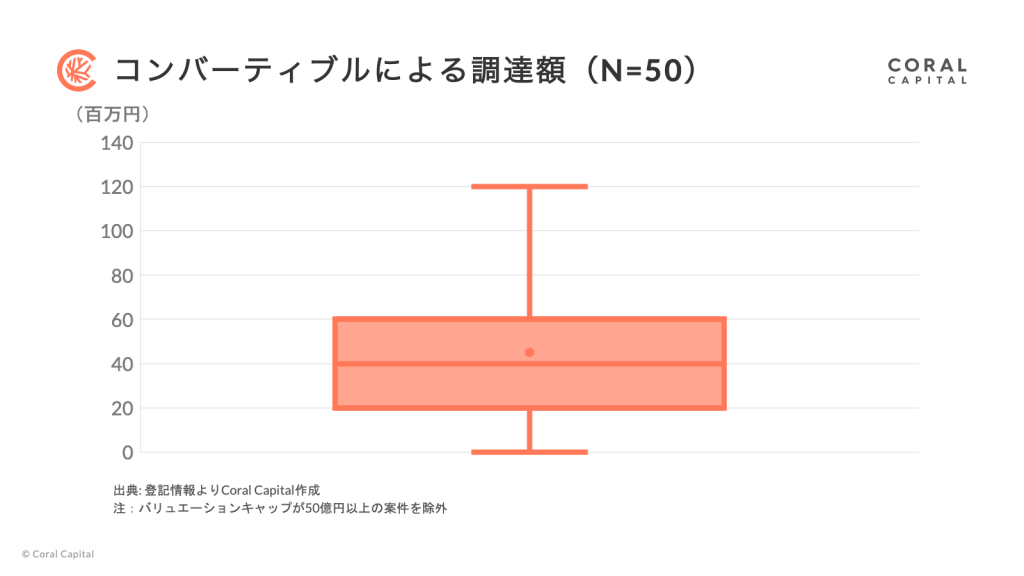

コンバーティブルによる調達額は1回あたり2,000万円〜6,000万円

コンバーティブルでの調達額は以下のような分布になっていました。シード調達のために作られた仕組みなので当然といえば当然ですが、シードらしい金額帯になっています。一方で、Coralの投資先でも最近はプレシリーズAを既存投資家を中心にクイックに集める際などに、調達額が1億〜1.2億円程度でもコンバーティブルを使う事例もあります(転換トリガーは「1億円以上の株式による資金調達」なので、コンバーティブルであれば1億円以上の調達でもまだ転換せずに進めることができます)。

ちなみに、このチャートは箱ひげ図と呼ばれる統計図です。データのばらつきをわかりやすく表現するために、上のバーが外れ値以外の最大値、箱の上端が第1四分位点、箱の中の線が中央値、箱の中の点が算術平均、箱の下端が第3四分位点、下のバーが外れ値以外の最小値、外れ値はバーの上下に点として、それぞれ示されています。

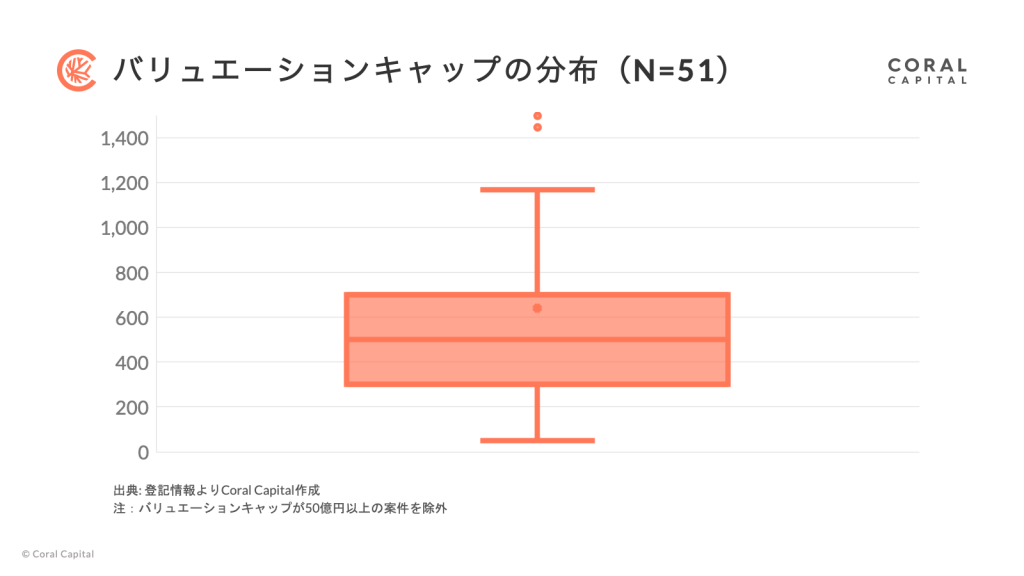

コンバーティブルのキャップは3〜7億円

コンバーティブルのキャップは以下のような分布になっていました。調達額と同様に、シードステージの水準として3〜7億円という数字には違和感はないでしょう。なお、no capのコンバーティブルも本調査の範囲内では3社で用いられていました。うち1件はブリッジファイナンスであり、2件はシードもしくはエンジェルラウンドの調達と推測されます。no capはキャップありと比べ、起業家にとって有利な条件です。一方、そのスタートアップが伸びれば伸びるほど投資家が将来得られる株数が減るという、ネガティブなインセンティブを投資家に与えてしまうという懸念点もあり、利用には注意が必要です。

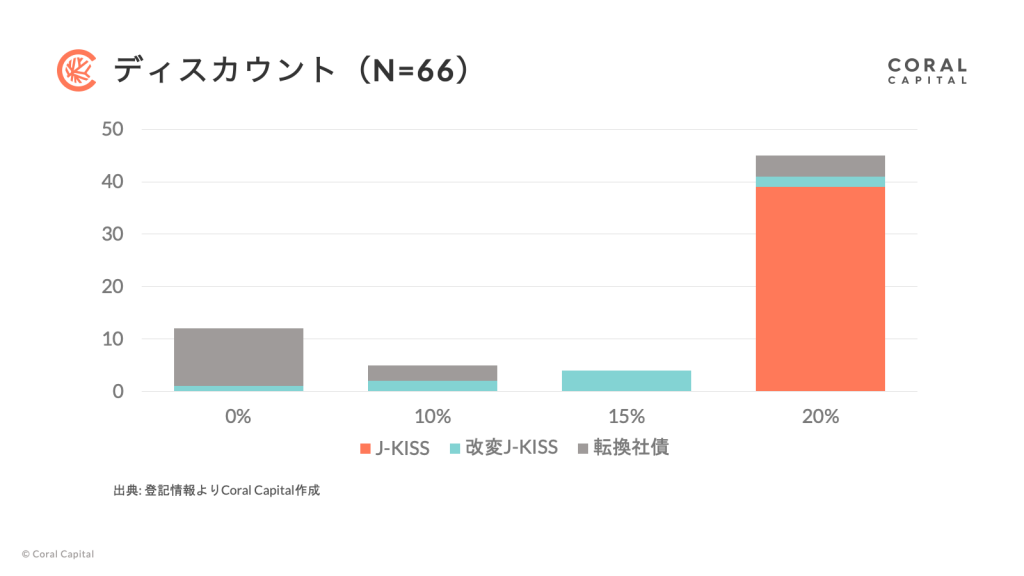

コンバーティブルのディスカウントは20%が多数派

ディスカウントの分布は以下のようになっていました。J-KISSを用いている場合は今回の調査範囲では全てが20%、つまりテンプレートのまま使われていました。一方、改変J-KISSでは10%や15%、つまりより起業家有利な形になっているものもありました。また、転換社債の場合はブリッジとしての利用も多いためか、ディスカウントがない(転換価額が固定で決まっている、もしくは調達タイミングによって変動する)ものが主流でした。

実務上多くのケースにおいてキャップで転換されることが多く、ディスカウントを交渉する重要性は低かったりします。今後もシードステージにおけるコンバーティブル利用の際には、マーケットスタンダードである20%が大半を占める状況が続くと想定されます。

コンバーティブルの転換条件は変えるべきか?

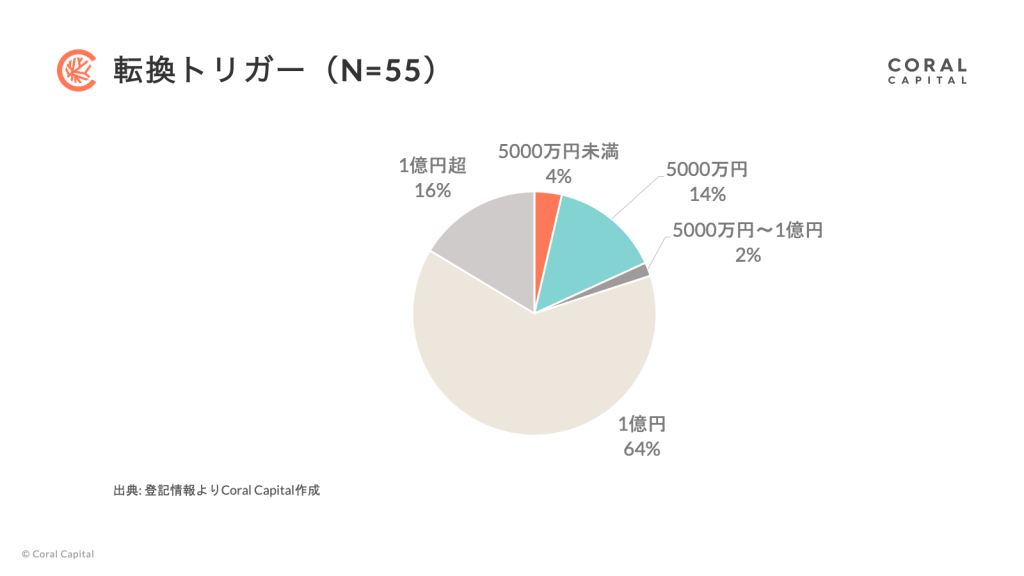

転換条件は、以下のように、約3分の2が「1億円以上の株式による調達」を転換トリガーとしていました。

コンバーティブルはシードステージのために使うものであり、シリーズAなどのある程度大きな資金調達時には転換されるべきでもあります。一方で、「シリーズA」や、このような「ある程度大きな資金調達」の定義は非常に難しく、テンプレートではいったん「1億円以上の株式による資金調達」としています。

一つ気になったのは、転換を急ぐような意図がありそうなケースが20%ほど見られたことです。つまり、1億円ではなく、5,000万円だったり、もっと小さな金額に転換条件を設定するケースです。これはあまり合理性はないのではないように思います。なぜなら、起業家も投資家も、コンバーティブルのままの方がメリットが大きいからです。

起業家は、コンバーティブルのままの方が、(投資家の権利が弱いため)株主対応コストが低く済みます。一方、投資家も買収時の取り扱いなどを考慮するとコンバーティブルのままの方が経済的なメリットは大きいです。コンバーティブルがなかなか転換しない、ということを危惧しているのだと思いますが、実務的にはむしろコンバーティブルで調達を続ける期間を長くした方が、合理的ではないかと考えています(一方で、コンバーティブルを重ねすぎると、転換後の持分比率の計算がやや複雑になりわかりにくくなってしまうというデメリットはあります。こうした場合は、J-KISSシミュレーターなどを使ってきちんと計算する必要があります)。

J-KISSの(大幅な)改変は非推奨です!

なお、J-KISSはオープンソースですので、必要に応じて改変を加えて利用することを禁止はしていません。しかし、多くの人がほぼ同じテンプレートを用いることでコストや手間が削減できるという点も非常に重要です。したがって、特にシードステージでは、J-KISSの改変は非推奨であることを、ここで明言しておきたいと思います。

ちなみに、YCのSAFEの最新版には、ウェブ上で公開されているものから空欄以外は変更していないことを確認する一文が追加されています。

“This Safe is one of the forms available at http://ycombinator.com/documents and the Company and the Investor agree that neither one has modified the form, except to fill in blanks and bracketed terms.”

今回の調査で見かけた改変J-KISSで一番気になったのは、キャップの逆のパターンを入れているケースでした。J-KISSの転換価額は、次回資金調達時の株価から◯%割引(ディスカウント)、もしくは次回資金調達時のバリュエーションがある値(キャップ)を超えた場合はキャップで計算した株価で決める、とテンプレートでは定めています。また、18か月を超えた場合は、多数投資家の承認に基づき、キャップベースで普通株に転換することも可能としています。

キャップの逆のパターンを入れるケースとは、18か月後までに資金調達をできなかった場合は、◯円で転換する、と追記しているようなケースです。この金額はキャップと比較するとかなり低い金額に定められており、いわゆる「ペナルティ」条項となっています。

個人的にはこの考えは好きではありません。シードステージで投資を行うということは、非常にハイリスクな投資を行っているのであり、その結果は投資家の自己責任でもあると認識すべきです。また、その投資が上手く行かなかった理由の100%が起業家にあるわけではないはずです。それなのに、そのペナルティを起業家に取らせようとしているのがこの条項です。投資家は、起業家がいなければ存在することすらできません。起業家こそがエコシステムにおいて最も重要な存在であることを認識し、その条件が果たして「フェア」なのかをよく考えてほしいと思います。

さらに、ある時期にJ-KISSの「魔改造」が話題になりました。私が見かけたものでは、表明保証を大幅に追加したものや、株主間契約で見られるような事前承認事項を追加したものです。これらは明確にJ-KISSのコンセプトとは相反する改変であり、J-KISSの良さを台無しにしています。J-KISSはあくまでシードステージで用いることを想定して設計されており、シードステージに合った、つまりコスパを考慮したリーガルドキュメントです。この点をよく理解した上で使っていただきたいと思っています。

(おまけ)J-KISSによるブリッジがじわじわと増えている?

一方で、改変が容認される場合もあります。それはシリーズA以降のブリッジファイナンスにJ-KISSを用いる場合です。Coralの投資先でも、それ以外でも何件か見かけたことがあります。資金調達に向けて多くの投資家と交渉をしている際に、キャッシュ残高が刻一刻と減り続け、底をつきそうな時には対等な交渉は難しくなります。そこで、既存投資家からブリッジで先に出資してもらうことがしばしばあります。その際に、株価を明確に決めてしまうと、それによって本番の資金調達に影響が出てしまうため、コンバーティブルを使うのです。

このような場合にも、J-KISSをベースに用いることで細かい交渉をスキップすることが可能です(そもそも本番の交渉が控えている状況で、すでにお互いをよく知っている既存投資家とガチな交渉をする必要はないはずです)。

一方で、すでにシードステージではないため、ある程度の制約事項や追加条項、またブリッジ期間に連動したディスカウントなど、ケースバイケースで様々な条件が必要になることも多いことは容易に想像できます。このような場合に、J-KISSを適宜改変して用いることは適切な利用法だと考えています。

本編であるJapan Startup Deal Terms by Coral Capitalのレポートは以下からダウンロード可能です。

https://coralcap.co/2019/08/deal-terms-2019summer/

次回は優先株の詳細な条件について取り上げたいと思います。お楽しみに。

Founding Partner @ Coral Capital