本連載はSingularity Holdings VC(シンギュラリティー・ホールデイングス)の投資家であるNeil Devani(ニール・デヴァニ)氏がまとめた、約70年にわたる米国ベンチャーキャピタル産業の歴史と、そのコンテクストから考察するVC産業の未来予想の記事です。氏の許可を得て、全5回に分けて翻訳をお届けします。第4回目となる本記事は、2013年から2018年にかけてユニコーン企業が台頭した背景と、アーリーステージ市場の拡大、そしてレイターステージに資金が流れ込んだ動きまでをまとめます(パート4原文)

【連載目次】

パート1:ベータ版ベンチャーキャピタルの誕生、現在のVCの起源

パート2:ネットの普及とクリーンテック(2001年~2007年)

パート3:アクセラレーター、Web 2.0とモバイル端末の大波(2008〜2013年)

パート4:水門が開き、ユニコーン企業が台頭する(2013年〜2018年)

パート5:ベンチャーキャピタルの未来を予測する

水門が開き、ユニコーン企業が台頭する(2013年〜2018年)

この連載を共同執筆してくれたMichael Ramos-Lynch(マイケル・ラモス-リンチ)に感謝します。

過去5年間でシード投資が急増したのはなぜでしょうか?

なぜ、こんなにも多くのユニコーン企業(評価額が10億ドル以上の企業)が存在するのでしょうか?

ソフトバンクは、どのように1,000億ドルもの資金でリターンを出していくのでしょうか?

この4回目の投稿では、これらに加え、さらなるテックVCの歴史に関してご紹介します。

背景については、以前の投稿をご覧ください。初回は、1950年代からドットコムバブルまでの、ベンチャーキャピタルの初期の確立をカバーしています。2回目は、ポストドットコム時代を詳しくみました。3回目では、Web 2.0とモバイルの波によって、既存企業と新興企業とで、両方が利益を同様に上げていた様子を確認しました。今回は、過去6年間のVCとスタートアップの活動と変化を調査し、最後の投稿となる次回の記事で、いくつかの予測を示す準備としたいと思います。

開かれた水門

2012年までに、アメリカは大不況から完全回復しました。具体的には、市場と資金調達環境が回復しただけではなく、新たなる上昇基調となり劇的に成長したのです。 LinkedInやFacebook(IPOするまで9年、IPO時に黒字)、Zulily(ズーリー)やZynga(ジンガ)(IPOするまでに5年以下、やはりIPO時に黒字)など、Web 2.0企業に対してあった、収益性を達成し維持する能力に関する懐疑的な見方は、これらの企業の驚くべき業績とともに消滅しました。GoogleやAmazon、Appleのような新たな優良企業と、Microsoftや、IBM、Intelのような巨大企業はマーケットリーダーに取って代わり、世界で最大かつ最も強力なハイテク企業となり、それによりNASDAQは他の主要株価指数を凌駕しました。

強力なファンダメンタルズに牽引され、テクノロジーに対する市場センチメントは、ますます有利になっていきました。これらの出来事は、ドットコム時代のハイプの再来を告げるかのようで、マクロ的にはほとんどテック企業のハイプのようでした。

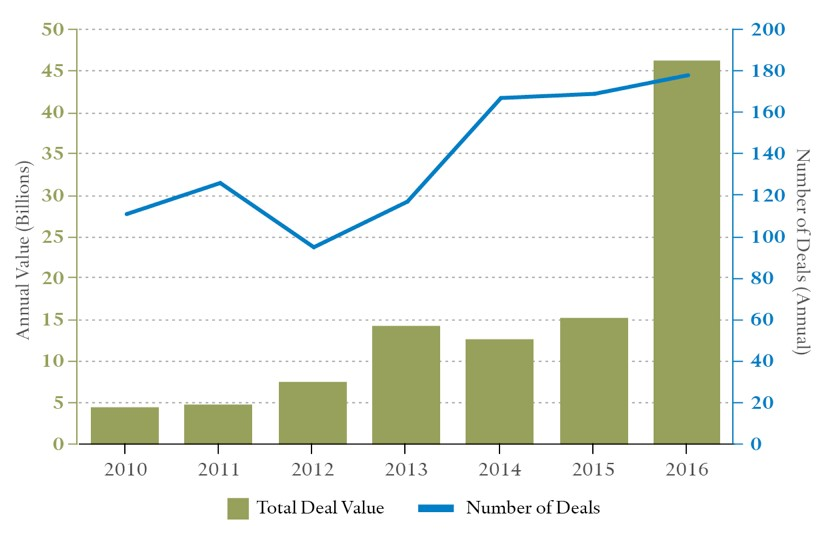

Apple、Google、Amazonは主要指標を上回るパフォーマンス(出典: Yahoo! Finance)

Apple、Google、Amazonは主要指標を上回るパフォーマンス(出典: Yahoo! Finance)

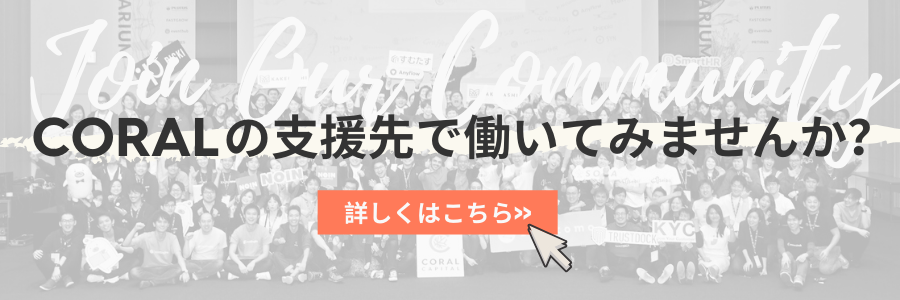

また、世界的金融不況以降、これまでにない低金利と、量的緩和が続いたことが重要な役割を果たしました。2008年の金融危機後のベンチャー投資減少と同時に、金利もゼロ近くまで低下したのです。機関投資家が、低利回りや利回りのない環境以外でリターンを求めていたことで、株式投資と投機が増え、投資と金利の関係は予想通り急速に反比例することになりました。ベンチャー企業に入ってくる資金は増え、また同様にそのバリュエーションも上がったのです。

米政策金利とVC投資の推移(出典:Tom Tsunguz)

米政策金利とVC投資の推移(出典:Tom Tsunguz)

Union Square Ventures(ユニオンスクエアベンチャーズ)のFred Wilson(フレッド・ウィルソン)は、2014年の金利の役割について次のように述べています。「バリュエーションが極端に高い水準にあるのは、他にどんな投資をしてもまともなリターンを得ることができないからです」。さらに、それは単に数学が示唆するものが合理的であるという理由で、投資家は平均を超えて増え続けるプレミアムを、成長に対して支払うことになります。 2015年に、彼はさらにこう主張しました。

「ハイテクおよびスタートアップセクターのバリュエーション相場は、急速には変化しないかもしれません。しかしいずれ変化していきます。株式市場のバリュエーション相場も同様です。理由はバリュエーションのマルチプルは金利に反比例するからです。 金利が上昇すると、マルチプルは下がります」

過去10年間における、この関係性を見てきましたが、多くの株が過去最高値を記録しました。ここ数週間(訳注:記事は2018年10月執筆)でようやく反転の状況が見られるようになりました。これについて詳細はパート5で述べます。ここではベンチャー市場における両端の拡大を見てみましょう。

アーリーステージの拡大

アーリーステージでは、エンジェルと新興ファンドが、新たな投資を劇的に増加させ、シードファンドの分類がしっかり定着し、伝統的ファンドがシード投資とスカウト・インベストメントプログラムを立ち上げました。

パート3で書いたように、オンライン上の情報やコミュニティーの爆発的増加により、投資家はスタートアップを見つけ出し、追跡することが容易になりました。この傾向は過去6年でも、さらに強まる一方でした。より高度なプログラミング言語とフレームワーク、強力な抽象化レイヤーとAPI、そしてより安価なオンデマンドクラウドサービスの継続的進化も、プロトタイプまたは最初のプロダクト構築のための時間とコストを削減し続けました。

素材を見てみてください:より多くのスタートアップが立ち上がる、彼らに関する多くの公開データが入手可能になる、投資家とスタートアップが互いを見つけるためのより簡単な方法がある、そしてより多くのお金が飛び交うようになる。これらの組み合わせによって、いまやアーリーステージのベンチャー経済における、より高い「市場の需給均衡点」を作り上げる完璧な嵐が出現したのです。

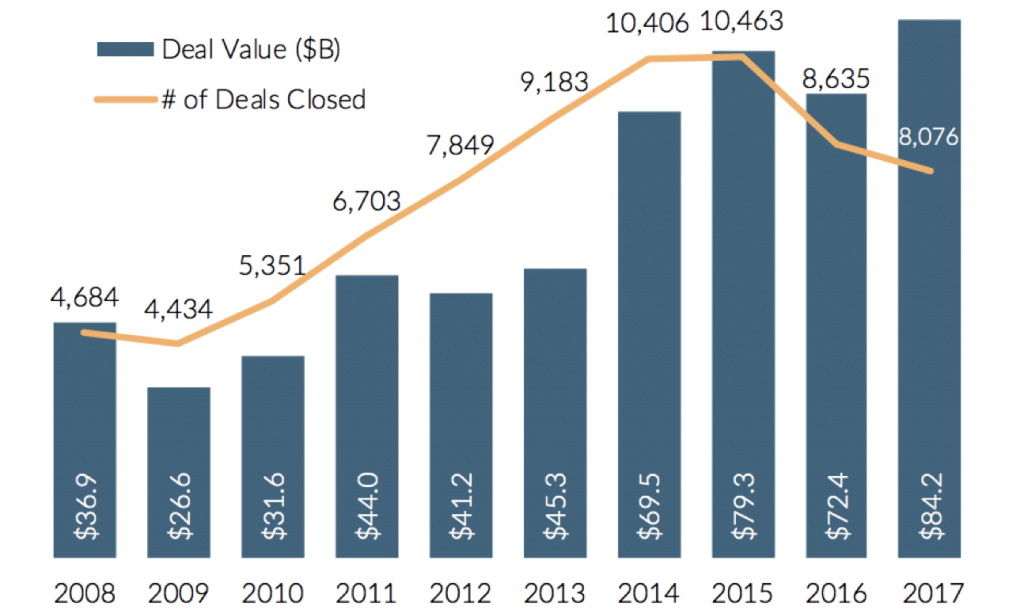

ドットコム時に迫る水準のベンチャー投資(出典:PitchBook / NVCA Monitor)

ドットコム時に迫る水準のベンチャー投資(出典:PitchBook / NVCA Monitor)

アーリーステージの投資家は、主に3つのタイプに分類でき、それぞれ個別に考えることができます。個人投資家またはエンジェル投資家、本物のシードファンド、そして伝統的もしくは大規模ファンドのシード向け施策です。アクセラレーターについてはパート3で取り上げましたが、本記事の観点では、それらは本物のシードファンドに類似するものと考えることができます。

この期間に至るまで、成功を収めたハイテク企業の初期メンバーや投資家は、大規模なイグジットによる収入という恩恵を受けていました。Facebook単体だけでも、2012年のIPOで1,000人以上の億万長者を生み出しました。これは2004年のGoogleで起こったことと同様です。回復しつつあった市場は、それまでの投資サイクルにいた投資家に新たな流動性をもたらしたのです。すでに上場しているテック系大企業の社員でさえも、株式報酬の価値が何倍にもなるという強い追い風を経験していました。起業家サイドの満たされない資金ニーズに合わせるように、資金供給量は増えていきました。。

アーリーステージの投資機会はおいしいものでした。Center for Venture Research(ベンチャー研究センター)によると、エンジェル投資は2009年の170億ドルから2013年の250億ドルまで最大50%も増加し、その後5年間は、そのレベルが継続しました。研究データから言っても常識的に考えても、エンジェル投資によりスタートアップの生存率が劇的に増し、そのことによって、レイターステージの活動やチャンスが増えたと考えられます。

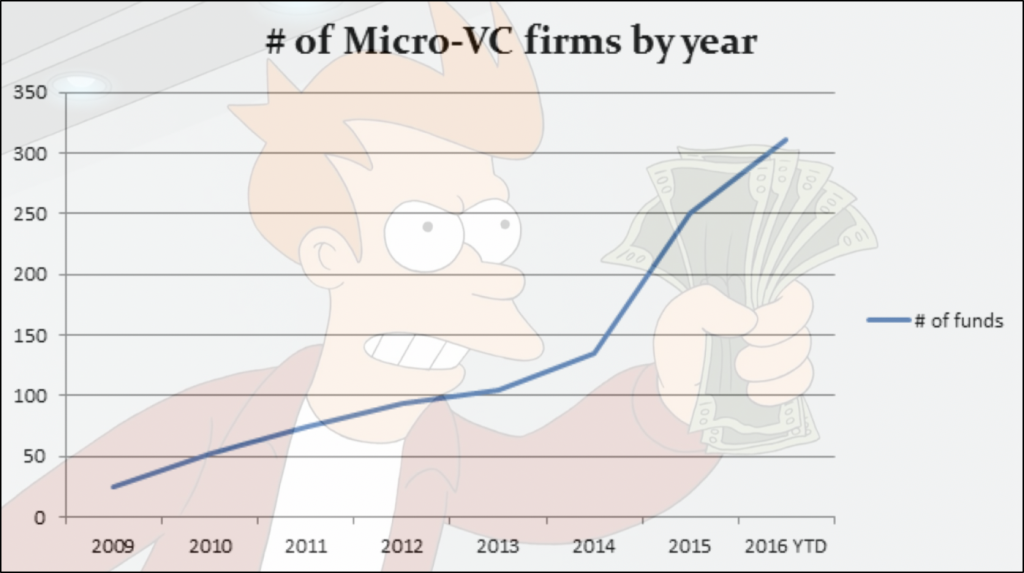

エンジェル投資の停滞は、自分で投資を行うのが難しいと多くの個人投資家が気づき始めたことに起因するのではないかと、私たちは考えています。それは新規マイクロファンドの組成が急増したことと、時期的にほぼ完全に一致するからです。

マイクロVCの総数推移(出典:Samir Kaji, Silicon Valley Bank)

マイクロVCの総数推移(出典:Samir Kaji, Silicon Valley Bank)

ちょうどその頃、伝統的ファンドはレイターステージでの競争が激化し(詳細は以下)、よりアーリーステージでより多くのスタートアップが創業し、資金提供を受けるようになりました。スタートアップの持分を取得し、(投資案件の)パイプラインを強固なものにするために、多くのファンドが下流への進出を決めました(訳注:上流、下流というのは比喩で、ここではアーリーステージへの進出を意味する)。

それほどバリュエーションに敏感ではないレイターステージの新規参入投資家と競合するよりも、エンジェル投資家やシードファンドと競争する方が安くて簡単で、M&AやIPO時により大きな価値を生む可能性が高いということだったのです。そして、特定ステージに特化しない「マルチステージ」の著名ファンドが、(大きな)多額のシード投資を実践していったのです。

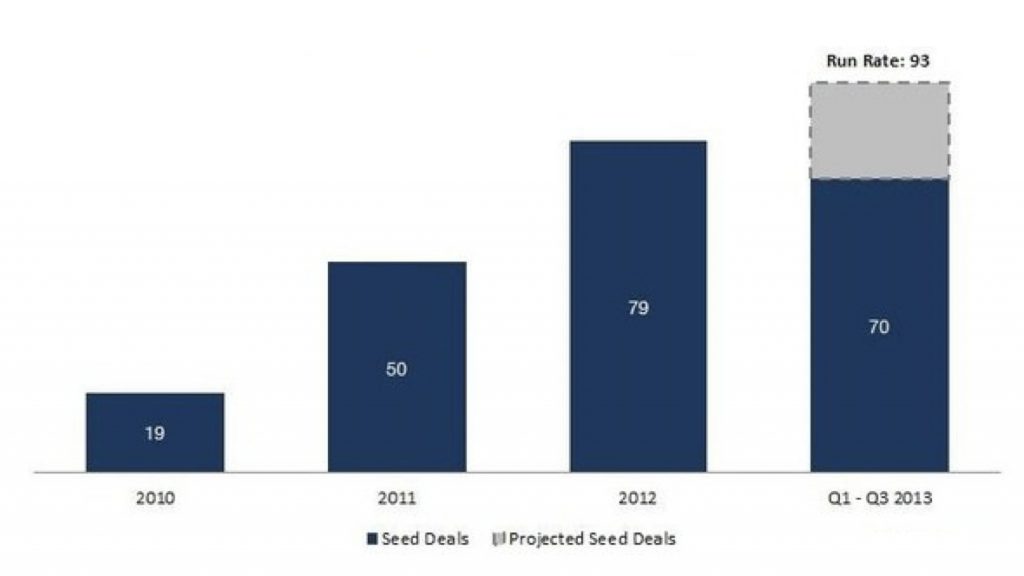

Accel、A16Z、Greylock、KPCB、NEAによるシード投資(出典:CB Insights)

Accel、A16Z、Greylock、KPCB、NEAによるシード投資(出典:CB Insights)

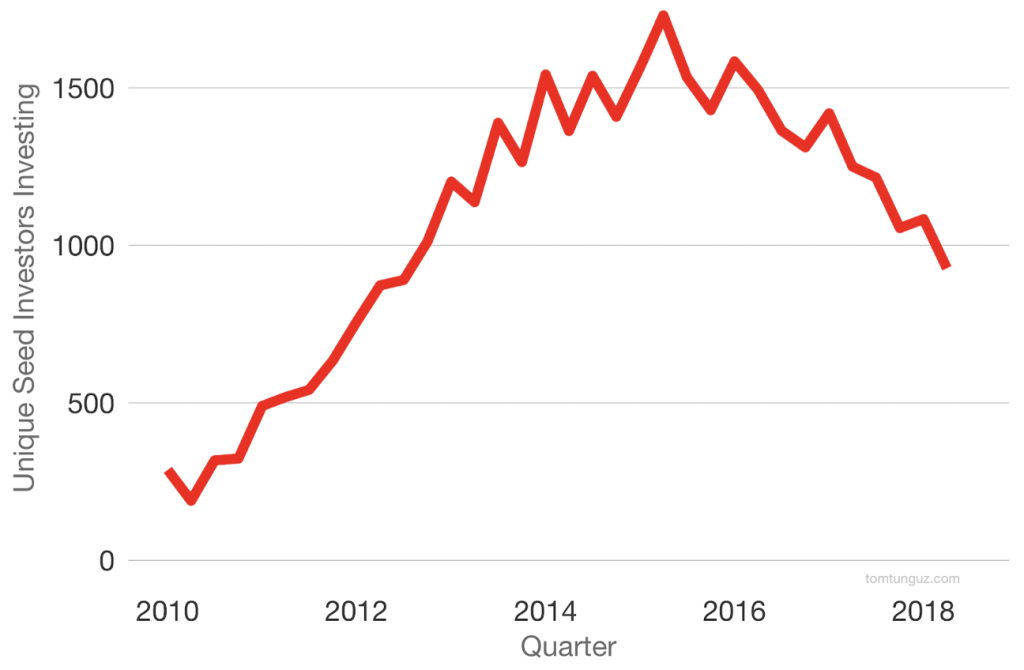

もちろん、いくつかのトレンドは成熟して定着しつつあるものの、そうでないトレンドもあります。 シード資金は2015年以降に市場がスローダウンしました。このような変化は、なぜ起きたのでしょうか。データを見ると、シードの過度の充実が、規律のあるシリーズAの厳しさに直面することになったからと思われます。2015年にやっと上昇し始めた金利も、一定の影響を与えた可能性があります。スタートアップは高すぎるバリュエーションで過剰な資金を集めていたため、次の調達ラウンドに進むことができませんでした。VCはすでに資金を調達していて、実際に出資をしなければならなかったため、より大きく、よりレイターステージの調達ラウンドに投資が集中し始めました。 取引数の減少傾向が見て取れると思いますが、2015年のピーク時から今日に至るまで、全体的には割と安定した量の資本が投下されていることが分かります。

シードとエンジェル投資の金額推移(出典:PitchBook Data)

シードとエンジェル投資の金額推移(出典:PitchBook Data)

シード投資家の人数(出典:Tomas Tunguz)

シード投資家の人数(出典:Tomas Tunguz)

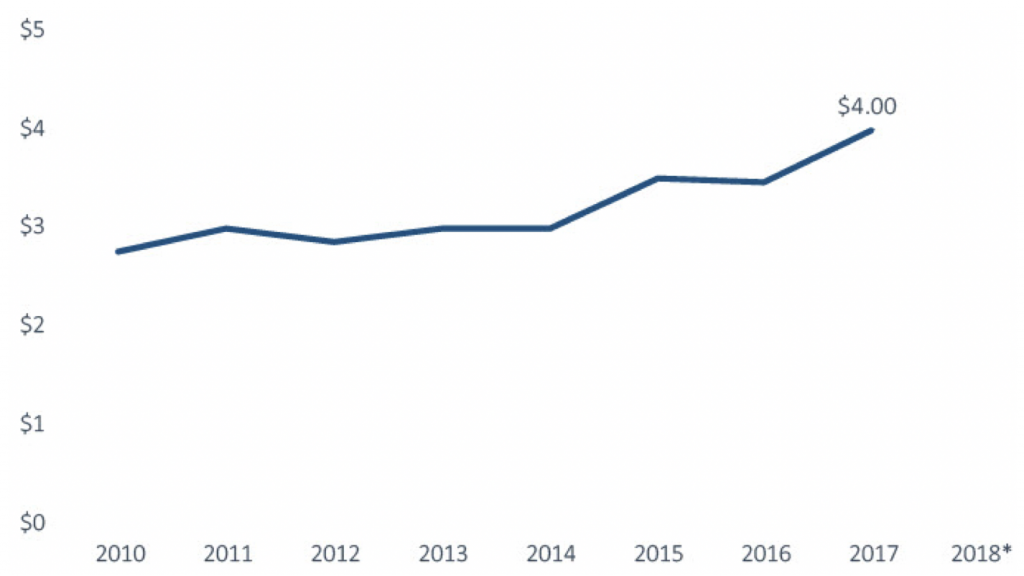

ラウンド数および投資家数の減少とは対照的に、バリュエーションは上がり続けているようです。これは投資家たちが、よい成長したスタートアップにフォーカスして、シリーズAを先取りした、より高いバリュエーションのより大きなラウンドに大挙している結果かもしれません。本質的には、今やシードが新たなシリーズAであり、シリーズAは新たなシリーズBと言えます。

プレバリュエーションの中央値(100万ドル未満の調達案件、単位は100万ドル) 出典:PitchBook)

プレバリュエーションの中央値(100万ドル未満の調達案件、単位は100万ドル) 出典:PitchBook)

上記の推測は、私たちの最善の推測となりますが、あくまでも、そう、推測にすぎません。私たちは、いくつものデータ提供元について言及し、かつ使ってきましたが、完全で包括的なデータは何もありません。例えば、上記のPitchBook(ピッチブック)のデータは、われわれが推定する取引合計数とは、かけ離れています。これらの問題すべてに最も近い「真実の源」はEDGAR(パート3で説明した通り)ですが、企業や投資家は、必要な申告を常にしているとは限らず、SECは他にもっと懸念される大事なことがあるので、申告に漏れがあることや、深刻を関係者に徹底することには関心がないようです。その結果、これらの数値はさらに高くなっていて、恐らく実際にはシード投資は2015年から2018年にかけて、そこまで集中していなかったのではないかと考えられます。

Sapphire Ventures(サファイヤベンチャー)のマネージングディレクターであるBeezer Clarkson(ビーザー・クラークソン)に、既存ソリューションが不完全であるという問題について話したところ、彼女は以下のように述べました。

「ベンチャーファンドやLPは、頻繁に独自のデータ収集を行い、独自のデータセットを作成しています。われわれ、Sapphire Venturesも同様に収集しており、ベンチマーク分析、ベストプラクティス、その他の洞察を一緒に働くマネージャーたちと共有できることに満足しています。加えて、弊社は、公に入手可能なデータを利用し、膨大な量の調査を行いますが、他社も同様に行っていると思います」

「データから得た洞察の共有をさらに促進し、ベンチャーで起こっていることを理解するというこの関心に応えるために、2つのことをしました。まず、Sapphire Venturesは積極的に弊社のMediumページに記事を投稿しています。 第2に、われわれは他のLPとともに、OpenLPの立ち上げに携わりました。 OpenLPは、オープンデータセットの収集や共有をすることはありませんが、起業家、VC、そしてLPまで続くテック・エコシステムへの理解を深めるための施策と言えます」

エンジェル投資とシード投資で案件数と投資家数の両方で整理が進んだ一方で、シリーズAステージ以降の資金量と案件数が一定である、もしくは増加していると仮定した場合、これは、最大限にアーリーなステージへ焦点を当て、バリュエーションに関して規律が効いていて、PMFより前の優れたスタートアップをソーシングし、特定し、案件クローズができるだけの力量をもつ投資家に機会があること示唆しています。したがって、市場は、この「プレシード」の機会を満たすために、より小規模でアーリーステージのVCの組成に戻っていく可能性があります。

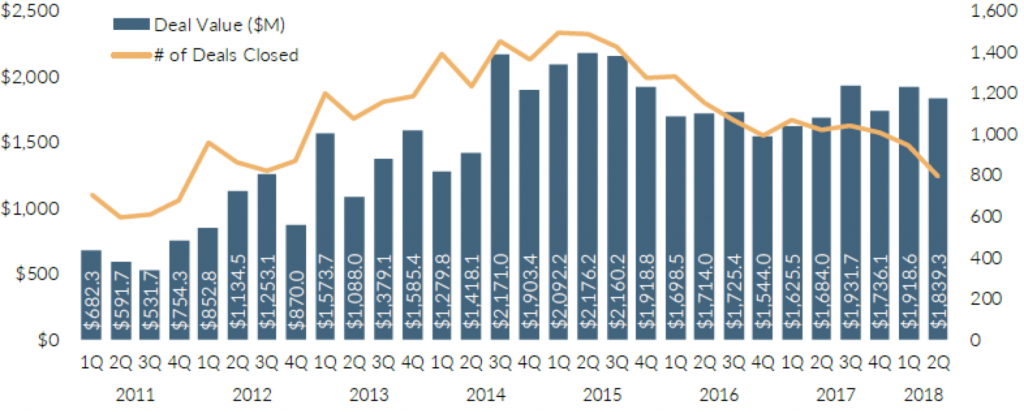

レイターステージ狂想曲

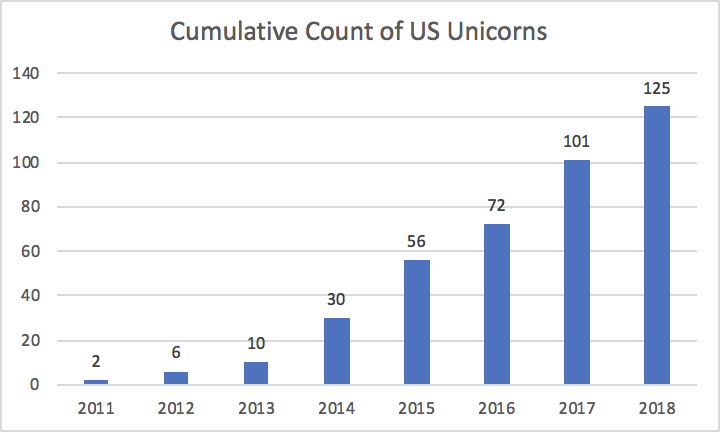

シードVCとマイクロVCの風景は異常に見えるかもしれませんが、ベンチャーのレイターステージに入ってきている巨大資本のプールは、全く異なるレベルにあります。 企業、外国人投資家、そして、より伝統的に株式市場で活動していた投資家たちは、同時に、よりリスクを取りつつリターンを求めてレイターステージのベンチャー投資に移行していきました。

投機と戦略的目的による価格へのゆるさは、レイターステージでは典型的なファンダメンタルズ重視の傾向を弱めました。同時に、会社の経営陣は10億ドル以上の価値があるキラキラした装飾を追いかけていました。この組み合わせが、ユニコーンの台頭の幕を開けました。

米国のユニコーン企業の累計数(出典:CB Insights)

ここで再び、Sapphire VenturesのBeezer(ビーザー)からになりますが、以前にはなかった方法で企業がバリュエーションを追い求め始めた理由について、彼女は以下のように説明します。

「企業は自社のバリュエーションについて話し始めました。これはかつては議論されることがありませんでした。今や他の起業家や従業員はユニコーン企業で働いていることを分かっており、ユニコーン企業に関連していることに価値を感じるようになったのです」

こうした資金調達における需要側は、これ以上の説明を必要としませんが、供給側はどうでしょうか。

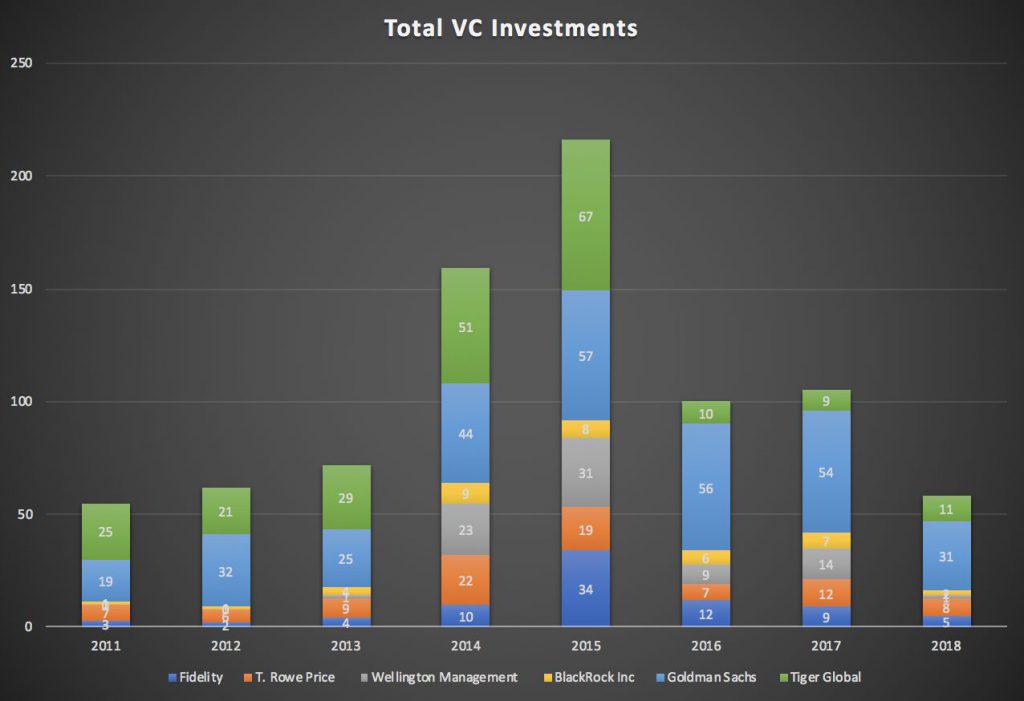

過去数年間、ヘッジファンドおよび投資信託運用会社は、レイターステージで重要な役割を果たしてきました。Fidelity(フィデリティ)、Wellington(ウェリントン)、Blackrock(ブラックロック)など、公開株式市場に焦点を当てたファンド運用会社は、しばしば他の投資家ができないようなバリュエーションを正当化できるのです。なぜなら、彼らは、IPO時の公募への参加、およびそれらの公募条件について独自の立ち位置にいることからより利益を得ることができ、より高いバリュエーションでも出資をいとわないからです。Fidelity(フィデリティ)が、いくつものレイターステージの出資を行い、実質的に大きな変更をしたり、ほとんど時間の経過なく、いかに迅速に価値を引き下げたのかを示す状況証拠もあります。その際の唯一の変更点は、バリュエーションの算定方法で、その企業またはFidelity(フィデリティ)の公開市場での比較によるものでした。

ヘッジファンドや投資運用会社のファンドによるスタートアップへの出資額(出典:各種公開情報)

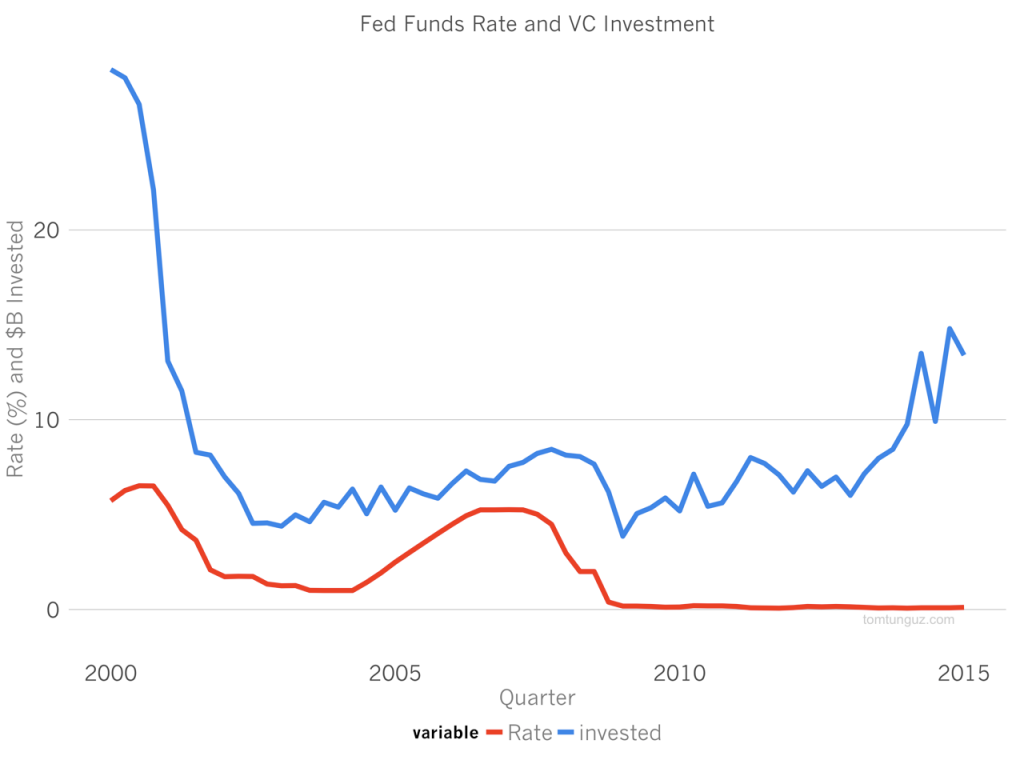

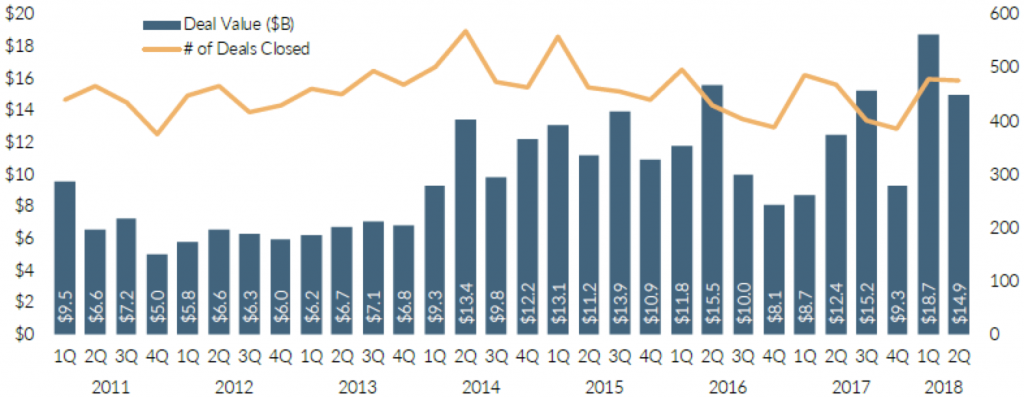

これらのプレーヤーによる投資件数は2015年にピークに達しました。シードラウンド数も同様でしたが、これもまた、金利がようやく再び上昇し始めたときでした。大企業も、この時期にレイターステージのベンチャーゲームに重きを置きました。 この間の後半に、より大きな投資とラウンドへの移行が見られました。

CVC活動における投資件数および投資金額(出典:PitchBook)

CVC活動における投資件数および投資金額(出典:PitchBook)

ファンドマネージャーと同様に、現在のラウンドからのフィナンシャルリターンを超えた企業からの投資への関心も、バリュエーションを押し上げているかもしれません。その好例は、Intelが最近行ったCloudera(クラウデラ)への投資です。

2014年2月、T. Rowe Price(ティー・ロウ・プライス)を含む投資家たちは、18.5億ドルのバリュエーションでClouderaに投資しました。 そしてわずか3か月後の2014年5月に、IntelはClouderaに43億ドル、つまり2.3倍高いバリュエーションで投資したのです。2016年終わりから2017年初めまでに、同社の株式はIntelが支払ったバリュエーションの半分で取引されていました。2017年4月に最終的に会社が上場したときにも、バリュエーションはほぼ同等で、Intelは上場によって50%程度も投資持分の評価額を引き下げなければならなくなるという結果となりました。

上記に基づくと、Intelの投資は失敗だったのでしょうか。直接投資の収益だけを指標にすれば、確かにそうでしょう。しかし、Intelはバリュエーションがいかに高いかをよく理解した上で、合意してしたのです。また、IntelとClouderaは、エンタープライズ顧客との継続的な成長を確実にする製品を共に開発するために、協力していたと伝えられています。Intelは、その投資で3億ドル以上も含み損をかかえる可能性がありますが、Intelの事業部で得られる価値がそれを上回る場合には、結局のところは「良い」投資であったと言えるのでしょう。

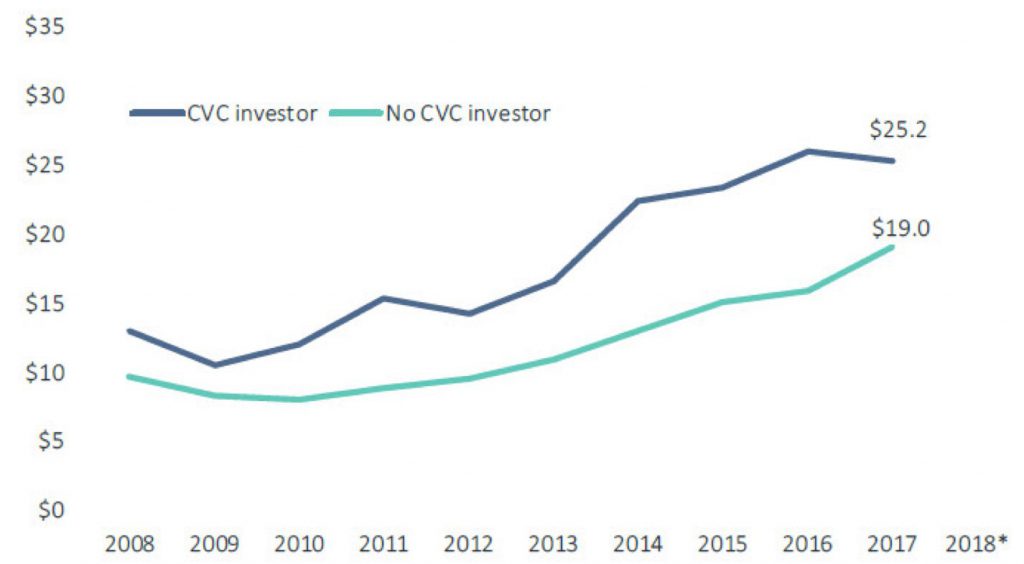

同様に、バリュエーションに関するデータは、CVCの影響を反映しています。

プレバリュエーションの中央値(百万ドル) 出典:PitchBook

プレバリュエーションの中央値(百万ドル) 出典:PitchBook

公開株式市場の投資家や企業に加えて、ソブリンウェルスファンドを含む外国人投資家も、レイターステージ市場に資本をもたらしました。多くの投資家が、低金利や不安定な市場を見て、より良いリターンを求めていました。多くの場合、激化する競争に直面し、新たな市場における足がかりを模索しており、こうした投資家はバリュエーションが高くとも、喜んで投資したがるかもしれません。

中国の米国テック企業への投資(出典:Council on Foreign Relations)

レイターステージのテック企業へ、資本が殺到したことにより、いくつかのことが起こると思います。

初めに、レイターステージのスタートアップで、将来の資金調達が困難となり、ダウンラウンドでの投資を受け入れる例が増えるでしょう。 それほど多くはないものの、より衝撃的なケースとして、完全にシャットダウンするケースも出てくるでしょう。上記の例のように、すでにわれわれは、こうした事態が起こりつつあるの目の当たりにしています CB Insightsによると、2018年10月現在、アメリカには131のユニコーン企業があり、そのうち42社は、過去4年間でその後の資金調達やイグジットでバリュエーションを下げています。

投資家のための資本が増えることで、投資実行のプレッシャーが高まり、バリュエーションを低く抑える能力が低下します。膨らんだバリュエーションと、膨らんだ期待は、互いに影響し合います。 アーリーステージでは、市場はすでに大きく歪み、予測不可能のため、その影響が見逃されている可能性があるのです。また、さらなる資本がレイターステージに流れてこんでいることで、競合が増えることにも繋がります。これほど資金流入がなかった場合から予想されるよりも、多くの損失とボラティリティをもたらすのです。

第2に、スタートアップが長く未上場の状態を維持して、株式市場を避けるにつれ、初期従業員や投資家は流動性を要求するようになるでしょう。Equidate(エクイデート)やEquityZen(エクイティゼン)などの企業を通じて提供される流動性提供ソリューションがしっかりしたものになるにつれて、より長く、そしてより簡単に、スタートアップは非公開に留まることができるでしょう。また悪循環/好循環が誕生です。

IPOの準備ができた企業や、IPOを必要とする企業が少なくなるため、これら2つの合わさった力学によってボラティリティは高くなり、IPOパイプラインが抑制されます。ドットコム時代には、IPO時の企業の平均創業年数は約5年でしたが、 それ以降10年と2倍になりました。

レイターステージの投資は、この数年で横ばいになっているようですが、その期待は高まっています。SoftBankは1,000億ドルもの巨大なVision Fund(ヴィジョンファンド)を持っており、もう1つ別のファンドの計画もあります。Sequoia Capital(セコイアキャピタル)は、80億ドルのレイターステージファンドを発表しましたが、これは決してSoftBankに対して反応した結果ではありません。これは、株式市場が引き続き、偉大な新しいテクノロジー企業によって提供される投資収益へのアクセスを拒否され続ける可能性もあり、競争が激化するにつれ、市場全体で収益が落ち込む恐れがあるということを、より強く信じる理由になるのです。

レイターステージの投資(出典:PitchBook/NVCA Monitor)

レイターステージの投資(出典:PitchBook/NVCA Monitor)

アーリーステージの資金の急増とレイターステージに待つ巨大資本により、投資とバリュエーションは高水準で継続すると予想されるかもしれません。しかし、金利が私たちに何か教えてくれたのであれば、それは、金利が上がれば、投資とバリュエーションが減少するということです。さらに暗号通貨とICO市場も考慮にいれると、未来は信じがたいほど不確実なものとなります。これに関しては、次回、最終回となる記事で見ることにしましょう。次回は未来を決定づける力が何であるかをが何であるかを探り、それらの力関係がどう展開していくのか、その見通しをじっくり考えてみることにしましょう。

Neil Devani(ニール・デヴァニ)氏は、カリフォルニア州サンフランシスコに拠点を置くアーリーステージのスタートアップ企業への投資家で、ヘルスケア、金融サービス、教育、特定の最先端技術に的を絞り、積極的な外部性を生み出す企業と協力しています。彼はカリフォルニア州の弁護士でもあります。

Michael Ramos-Lynch(マイケル・ラモス=リンチ)氏は、以前はカリフォルニア州パロアルトのベンチャー企業に勤務していましたが、現在は起業家兼テキサス州オースティンで開業する弁護士です。

本投稿は投資または法律的なアドバイスを意図したものではありません。

Editorial Team / 編集部